iDeCo・確定拠出年金はどの様に受取るのが良い? 受取り方による税額計算の違い

企業年金制度とiDeCoの併用

iDeCoとは

iDeCoは、自分で決めた掛金額を積み立てながら、その掛金を自分で運用していくことで、将来に向けた資産形成ができる年金制度です。積み立てた年金資産は原則60歳から受け取ることができます。

拠出限度額の範囲内で、iDeCo掛金を拠出できます。iDeCo掛金は全額所得控除の適用があり、税制メリットを受けながら老後資産の形成ができます。

■ iDeCoと企業型DCの比較(会社員の場合)

| iDeCo | 企業型DC | |

|---|---|---|

| 運営 | 国民年金基金連合会 | 実施企業 |

| 加入対象 | 原則65歳未満の従業員 | 対象となる従業員 |

| 掛金 | 本人負担 | 会社負担 |

| 掛金納付方法 | 本人口座から引き落とし※ | 会社より納付 |

| 運用商品 | 金融機関により異なる | 会社共通の商品ラインアップ |

| 手数料負担 | 本人負担 | 会社負担(一部本人負担) |

| 税制メリット |

|

|

| 年末調整 (確定申告) |

要※ | 不要 |

- ※上記は個人払込の場合の取扱いとなります。

事業主払込の場合は、掛金は給与天引きされ、会社より納付されます。この場合、年末調整等のご本人の手続きは不要です。

ただし、企業型DC の加入者掛金の拠出(マッチング拠出)を選択している場合はiDeCo には加入できませんので、iDeCo へ加入するには、マッチング拠出の停止が必要となります。

■ iDeCoとマッチング拠出(企業型DC)との比較(会社員の場合)

いずれも、掛金は全額所得控除でき所得税・住民税の負担軽減が図れたり、運用収益が非課税となるメリットがありますが、原則60歳まで受け取りができないことに留意が必要です。(60歳以上でも掛金(事業主掛金を含む)を掛けている間は受け取りできません。)

さらに、iDeCoとマッチング拠出には、次のようなメリットと留意点があります。

| メリット | 留意点 | |

|---|---|---|

| iDeCo |

|

|

| マッチング 拠出 |

|

|

iDeCo掛金について

月額5,000円以上1,000円単位(年1回に限り変更可)。掛金については、以下で計算される金額が上限となります。

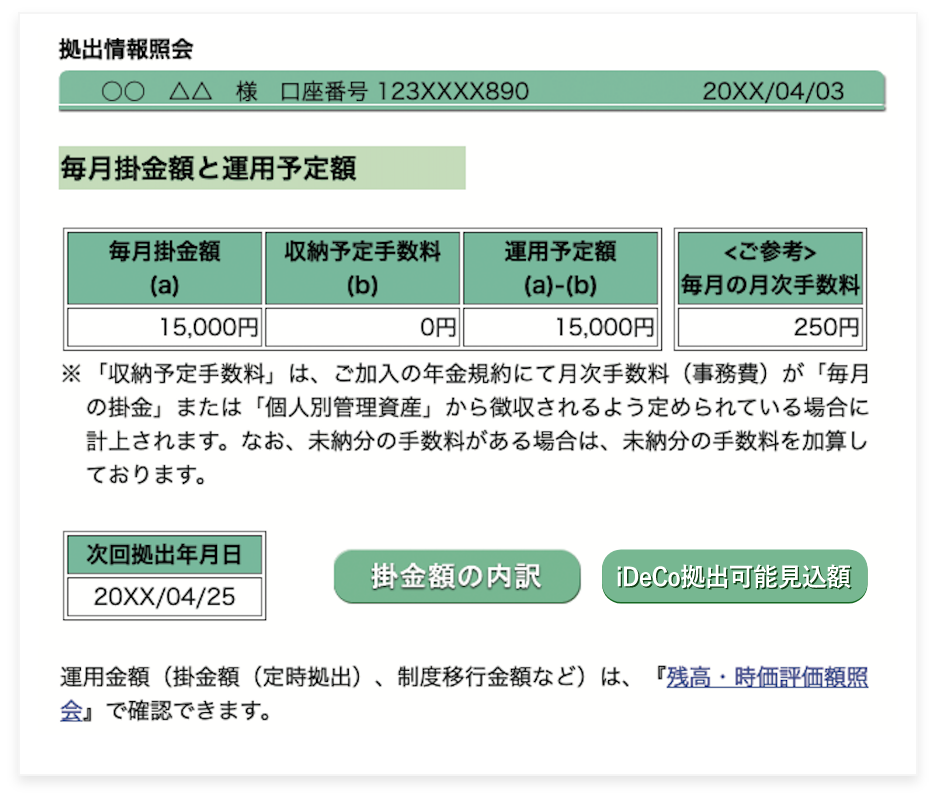

- ※JIS&TインターネットサービスでiDeCoの拠出限度額の目安をご確認いただけます。

■ JIS&Tサイトイメージ

■ iDeCoの掛金の拠出限度額と企業年金の掛金額

(上限20,000円) = 55,000円 -

事業主掛金額 - DB等※ の

他制度掛金相当額

- ※DB等の他制度とは、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済をいいます。

iDeCoの活用ポイント

iDeCoの最大のメリットは、掛金が全額所得控除できることですが、ご本人の年収や掛金額、住宅ローン控除の利用状況等によりメリット額は異なります。iDeCoの留意事項等もふまえ、加入の是非をご検討ください。

| メリット | 留意点 |

|---|---|

|

|

| メリット |

|---|

|

| 留意点 |

|

ここから税負担軽減額の目安を確認できます。

節税メリットシミュレーション

iDeCoやマッチング拠出の掛金は、いずれも全額所得控除できます。(なお、iDeCoへ加入すると別途手数料がかかります。)一般に、同額の掛金を拠出できる場合は、手数料負担が不要なマッチング拠出を選択した方が有利となりますが、iDeCoで「マッチング拠出の上限額」以上の金額を拠出できる場合は、マッチング拠出に代えて、iDeCoを利用する方が有利となることがあります。

(1) マッチング拠出の上限額と (2) iDeCo掛金の上限額は、次の計算によりご確認ください。

なお、iDeCoの手数料額は、金融機関により異なります。

-

(1)マッチング拠出の上限額

次のうち、いずれか低い方

- ①「法令上の拠出限度額※ - 事業主掛金額」の範囲内

- ②事業主掛金額を超えない範囲内

- ※月額5.5万円 ― DB等の他制度掛金相当額

<経過措置を適用している場合>

企業型DCのみに加入している方 55,000円/企業型DC以外の企業年金に加入している方 27,500円

-

(2)iDeCo掛金の上限額

企業型DCに加入している方

月額 20,000円

ただし、次の金額が上限となります。

月額55,000 円-(各月の企業型DC の事業主掛金額+DB 等の他制度掛金相当額)

iDeCo加入にあたっての留意事項

-

1.掛金払込方法が個人払込の場合、掛金の所得控除を受けるためには、年末調整などお手続きが必要です。

年末調整や確定申告用の証明書として、「小規模企業共済等掛金払込証明書」が国民年金基金連合会から登録住所に送付されます。

(10月以降に拠出を開始されると、初年度は年末調整が間に合わず、確定申告が必要となる場合があります。) -

2.iDeCo 手続きはご本人が行う必要があります。

ご自身の加入資格の状況の変更(転職、退職、会社の企業年金の状況等)があった場合や、氏名・住所の変更や、掛金引落金融機関の変更、掛金額の変更等のiDeCo手続きについては、ご本人が申し込まれたiDeCo金融機関に対して行ってください。給与天引で掛金を納付している場合は、給与天引きにも影響があるため、必ずお勤め先の担当部署にも連絡してください。 - 3.企業型確定拠出年金の掛金引き上げやDB等の掛金相当額の引き上げにより、iDeCoの掛金が引き下げられる場合があります。

企業型確定拠出年金やDB等へ加入している方は、iDeCo掛金、企業型確定拠出年金の事業主掛金と確定給付企業年金等の他制度掛金を合算し、5.5万円を超えることはできません(すでにご加入中の方で上限額を超過する場合は、iDeCo掛金が自動減額または一時停止となります)。 - 4.iDeCoの掛金が各月の拠出限度額の範囲内での各月拠出となっていない場合は、iDeCoには加入できません。

(掛金額区分は、必ず「毎月定額」を選択してください。)

また、企業型DCの掛金が年単位拠出の場合もiDeCoに加入できません。 - 5.iDeCoの加入手続きには、加入者向けWEBぺージに表示される基礎年金番号の確認が必要となります。りそな銀行の加入者向けWEBページでの確認方法はこちら