転職時の確定拠出年金の手続きは?iDeCo(イデコ)への移換手続きを忘れずに!

公開日:2021/09/04

更新日:2024/12/02

転職を考えている方のなかには、「加入している企業型確定拠出年金(企業型DC)の手続きをしないとどうなる?」「転職先に企業型DCがない場合は、手続きをしなくても良い?」といった疑問を持つ方もいるかもしれません。

企業型DCの加入者は、転職先に企業型DCがない場合でも、所定の手続きが必要です。転職時に企業型DCの手続きを放置すると、国民年金基金連合会に年金原資が自動移換されます。

その場合、手数料がかかる、iDeCo(イデコ)の受取開始時期が遅れるなどのデメリットが生じるため、期限までに手続きを済ませなければなりません。

今回は、転職時における企業型DCの手続き方法や、手続きをしなかった場合のデメリットを解説します。併せて、iDeCo(イデコ)に加入する際の金融機関の選択ポイントについても見ていきましょう。

- 私が書きました

-

- 主なキャリア

-

元銀行員。若年層から高年層まで幅広い資産運用の提案を行う。メディアを通じて、より多くのお客さまに金融の知識を伝えたい気持ちが強くなり、退職を決意。

現在は、編集者として金融機関を中心にウェブコンテンツの編集・執筆業務に従事している。

- ※りそなグループが監修しています

転職先に企業型確定拠出年金(企業型DC)が「ある場合」の手続き方法

転職先に企業型DCがある場合は、転職先の企業型DCに加入することで、転職前に積立てた年金原資の移換が可能です。(2022年10月より企業型DC規約にかかわらず、iDeCo(イデコ)に加入して、企業型DCの資産をiDeCo(イデコ)に移換できるようになりました。)

転職の際の企業型DCの資格喪失日は退職日の翌日となり、転職先の企業型DCへの移換手続きは、資格を喪失した月の翌月から起算して6ヵ月以内に行わなければなりません。

転職先で企業型DCへ加入する際は、転職先の会社の担当部署に確認しましょう。

旧勤務先の企業型DCから転職先の企業型DCへの移換が完了すると、今まで運用していた資産は一度現金化され、転職先の企業が定める金融商品に自動配分されるため、新たに自分が運用したい商品への買い換えが必要です。

なお、新たな運用商品を選ぶ際は、転職先の企業型DCが用意しているなかから選択しなければならないため、転職前に運用していた商品に投資し続けられるとは限りません。

転職先に企業型確定拠出年金(企業型DC)が「ない場合」の手続き方法

転職先に企業型DCがない場合は、iDeCo(イデコ)の口座を開設して、企業型DCの資産をiDeCo(イデコ)に移換できます。※

iDeCo(イデコ)への移換では、以下の2つの方法からいずれかの選択が可能です。

- 加入者として拠出を継続する

- 運用指図者になる

運用指図者とは、iDeCo(イデコ)への拠出はせずに、運用の指図のみを行う人です。

企業型DCをiDeCo(イデコ)へ移換し、加入者として拠出を継続する、または運用指図者になるには、運営管理機関(金融機関)に「個人別管理資産移換依頼書」や「個人型年金加入申出書」などの提出が必要です。

なお、金融機関の手続きは、退職後6ヵ月以内に行う必要があり、移換が完了するまでには1ヵ月半~2ヵ月半程度かかります。(以前の確定拠出年金の状況により異なります。)

金融機関は、転職前の会社の企業型DCと同じところを選んでもよいですし、自分で別の金融機関を選んでもかまいません。

- ※転職先の確定給付企業年金(DB)に移換できる場合もあります。転職先の担当部署にご確認ください。

また、2022年5月1日以降に企業型DCの加入資格を喪失した場合、通算企業年金(企業年金連合会が退職者等向けに運用する年金の1つ)に移換することもできます。申出方法については、企業年⾦連合会にご確認ください。

それでは、具体的な手続き方法を見ていきましょう。企業型DCをiDeCo(イデコ)に移換する際、以下のような書類を準備します。

- 基礎年金番号

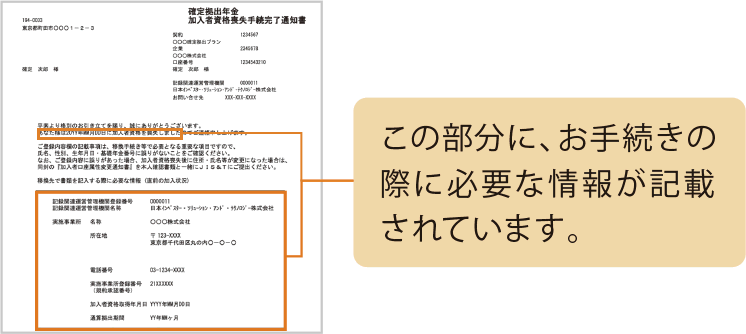

- 「確定拠出年金の加入者資格喪失のお知らせ」など

- 掛金引落口座の口座情報

企業型DCからiDeCo(イデコ)に移換する際の手続きの流れは、以下のとおりです。

| 1. | 運営管理機関(金融機関)を決定し申込書を請求する |

|---|---|

| 2. |

申込書に必要事項を記入・返送する 手続きの際は、確定拠出年金の「加入者資格喪失」に関する通知をご確認ください。

「加入者資格喪失手続完了通知書」が、退職された会社側での手続きが完了した後、ご自宅へ届きます。

|

| 3. | 国民年金基金連合会による、加入資格の審査が行われる |

| 4. | 審査完了後に送付されてくる通知書類などを受け取る |

iDeCo(イデコ)への移換手続きでは、企業型DCの資産は現金化され、申込先のiDeCo(イデコ)の口座に現金として入金されます。そのため、申込先の運営管理機関(金融機関)において、運用商品の配分設定が必要です。

なお、会社員から自営業者・公務員・主婦(夫)になる場合の手続き方法も同様です。

iDeCo(イデコ)に資産を移換しないとどうなる?

企業型DCに加入していた人が企業型DCのない会社に転職した場合には、注意すべきことがあります。

できるだけ早期に、具体的には退職後6カ月以内にiDeCo(イデコ)への資産移換の手続きをすることです。

手続きをせず放置していると、企業型DCの資金は現金化されて、国民年金基金連合会に自動的に移換されてしまうからです。

自動移換された場合のデメリットについて見ていきましょう。

給付を受け取る際の「税制優遇額」が減少する

企業型DCの給付を受ける際、年金受取の場合は「公的年金等控除」、一時金で受け取る場合は「退職所得控除」が適用されます。

「退職所得控除」の額は、掛金拠出期間の長さによって異なりますが、企業型DCの手続きをせずに自動移換された場合、自動移換期間は掛金拠出できないため、その分、掛金拠出期間が短くなり、退職所得控除額が減少してしまう可能性があります。

iDeCo(イデコ)の受取りが遅れる可能性がある

iDeCo(イデコ)の老齢給付金を60歳から受け取るには、確定拠出年金の通算加入者等期間が10年以上なければなりません。

国民年金基金連合会へ自動移換されると、通算加入者等期間に算入されないため、iDeCo(イデコ)の受取時期が遅くなる可能性があります。結果として、老後の生活が計画どおりに進まなくなるかもしれません。

自動移換されたままでは年金原資の引出しができないため、給付請求するには、iDeCo(イデコ)への資産移換の手続きが必要です。

手数料が発生する

自動移換後、積立てた年金原資から以下のような手数料が差し引かれます。

横スクロールできます。

| 自動移換されるときの手数料 | 4,348円 (特定運営管理機関3,300円・国民年金基金連合会1,048円) |

| 自動移換中に毎月支払う管理手数料(自動移換4ヵ月後) | 52円(特定運営管理機関) |

| 自動移換後に企業型DCに資産を移換する際の手数料 | 1,100円(特定運営管理機関) |

| 自動移換後にiDeCo(イデコ)に資産を移換する際の手数料 | 3,929円 (特定運営管理機関1,100円・国民年金基金連合会2,829円) |

年金原資が運用されなくなる

国民年金基金連合会に自動移換された年金原資は、現金として管理されます。年金原資が現金のままで運用されない状態だと、資産を増やす機会を失うことになりかねません。また、物価が上昇した場合、年金原資の価値が目減りします。

iDeCo(イデコ)の月々の掛金

iDeCo(イデコ)の月々の掛金の上限は、転職先によって以下のように異なります。

横スクロールできます。

| 転職先 | 月々の掛金の上限 |

|---|---|

| 転職先に企業年金等※1がない会社員 | 2万3,000円 |

| 企業年金等に加入する会社員 | 2万円※2 |

| 公務員 | 2万円 |

| 自営業など | 6万8,000円 |

| 主婦(夫) | 2万3,000円 |

- ※1企業年金等とは、企業型確定拠出年金(企業型DC)、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金をいいます。

- ※2ただし、次の金額が上限となります。

月額55,000円-(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額)

iDeCo(イデコ)の掛金の変更ができるのは、1年間に1回です。掛金を変更する場合は、金融機関に「加入者掛金額変更届」を提出します。また、拠出を停止する場合は「加入者資格喪失届」の提出が必要です。

企業型DCからiDeCo(イデコ)への移換後、中途解約を希望する方もいるかもしれません。iDeCo(イデコ)の中途解約には、以下の3つの方法があります。

- 死亡一時金を受け取る

- 障害給付金を受け取る

- 脱退一時金を受け取る

死亡一時金は、加入者が亡くなった際に受け取り、障害給付金は、一定の障害であると認められた際に受け取ることができます。

また、脱退一時金は、iDeCo(イデコ)を中途解約した際に受け取るお金ですが、原則60歳から受け取る商品であるため、厳しい条件が課されています。

iDeCo(イデコ)の

金融機関選び3つのポイント

自分で金融機関を選ばなければならないiDeCo(イデコ)では、金融機関の選び方が重要です。

iDeCo(イデコ)の口座を開設できるのは、1人1つの金融機関となっています。金融機関は途中で変更することも可能ですが、変更のためには手間と時間を要します。自分にふさわしい金融機関を慎重に選びましょう。

ここで、金融機関の選び方のポイントを簡単に説明します。ポイントは次の3つです。

口座管理手数料や信託報酬が安い

口座管理手数料や信託報酬が安い

企業型DCでは口座管理手数料などは会社負担であることが一般的ですが、iDeCo(イデコ)では自分で負担する必要がある点に注意してください。

毎月の口座管理手数料や信託報酬は、金融機関ごとに大きく異なります。

年間の手数料を比べてみると、安いところと高いところでは3倍ほどの開きがあることに驚くかもしれません。

口座管理手数料は、金融機関が定めた金額を毎月支払うものです。また、信託報酬は信託財産に対する一定率分を支払うため、iDeCo(イデコ)で運用する商品の残高が大きくなるほど、加入者の負担が増加します。

さらに、iDeCo(イデコ)は長期の積み立て運用ですので、運用期間が長くなればなるほど、口座管理手数料よりも信託報酬の差が大きく影響します。

どんなに素晴らしい運用商品でも、信託報酬が高額では利益を圧迫することになるため、できるだけ信託報酬の低い金融機関を選ぶようにしましょう。

運用商品のバリエーションが多い

運用商品のバリエーションが多い

iDeCo(イデコ)は、金融機関によって取扱う商品が異なります。金融機関の取扱商品が豊富であれば、希望する商品の運用ができるだけでなく、金融商品の組み合わせのバリエーションも充実します。

利便性が高くサービス内容が良い

利便性が高くサービス内容が良い

金融機関のWebサイトが見やすかったり、操作がしやすかったりすることも大切です。また、問い合わせがしやすい環境があり、商品購入後も窓口やコールセンターで親身に相談にのってくれるなど、サポート体制が充実しているかどうかも重要なポイントです。

りそなでは、全国の支店や受付金融機関で加入の相談が可能なほか、コールセンターも土日や平日夜(21時まで)も対応しています。

まとめ

iDeCo(イデコ)には、積み立てた掛金が全額所得控除を受けられたり、受取時に一定額が非課税になったりするなどのメリットがあります。企業型DCのない会社へ転職したら忘れずに、6か月以内にiDeCo(イデコ)の口座を開設してメリットを活用しましょう。

退職後、企業型DCの移換手続きを放置すると、企業型DCの年金資産が国民年金基金連合会に自動移換されます。自動移換された年金資産は、iDeCo(イデコ)や企業型DCへの移換手続きをしない限りは、引出すことはできません。

自動移換のデメリットには、年金受取開始時期が遅れる可能性が生じる、手数料が発生するなどのデメリットがあります。そのため、転職先に企業型DCがない方は、退職後6ヵ月以内にiDeCo(イデコ)への資産移換の手続きが必要です。

りそなでは、資産運用初心者でも利用しやすいように、iDeCo(イデコ)の多くの金融商品をわかりやすく提示しています。また、iDeCo(イデコ)の加入前や加入後において、お客さまの悩みや相談を専門家がしっかりサポートできる体制を備えています。

転職時の企業型DCの移換手続きは、りそなにご相談ください。

iDeCo(イデコ・個人型確定拠出年金)オンラインでかんたん!

相談しながら

- ※当記事は2024年12月2日現在の税制・関係法令などに基づき記載しております。今後、税務の取扱いなどが変わる場合もございますので、記載の内容・数値等は将来にわたって保証されるものではありません。