お金が貯まらない人とは?特徴と貯め方のポイント・自然に貯まる貯金術

公開日:2023/03/23

更新日:2025/08/15

「給料日前になるといつも残高がギリギリ」「なぜかお金が貯まらない」という方も多いのではないでしょうか。

お金が貯まらない理由は支出額だけでなく、日頃の習慣やお金に対する考え方が関係しているかもしれません。

そこでこの記事では、お金が貯まらない人に共通する特徴やお金を貯めるためのポイント、自然に貯まる貯金術(貯蓄術)などを紹介します。ぜひ参考にしてみてください。

- 私が書きました

-

- 主なキャリア

-

元銀行員。若年層から高年層まで幅広い資産運用の提案を行う。メディアを通じて、より多くのお客さまに金融の知識を伝えたい気持ちが強くなり、退職を決意。

現在は、編集者として金融機関を中心にウェブコンテンツの編集・執筆業務に従事している。

- ※りそなグループが監修しています

お金が貯まらない人は

「余ったら貯金(貯蓄)」と考えている?

毎月貯金(貯蓄)しようと意識していても、思うようにお金が余らないという方も多いのではないでしょうか。収入から支出を差し引いた「余り」を貯金(貯蓄)に回そうとすると、お金が貯まりにくい傾向があります。

支出を優先してしまうと貯金(貯蓄)が後回しになり、結果として手もとのお金を使い切ってしまうことがあるためです。まずは、「余ったら貯金(貯蓄)」という考え方を見直すことが、お金を貯める第一歩といえます。

お金が貯まらない人の4つの特徴

お金が貯まらない人には、以下のような特徴が見られます。自分に当てはまる項目がないか確認してみましょう。

①収支を把握していない

毎月の収支を把握せず、無計画にお金を使っていると「いつの間にか手もとにお金がない」という状況に陥りやすくなります。何にどれだけの金額を使っているかがわからないと、月によっては赤字になるかもしれません。

貯金(貯蓄)をするためには、毎月の収支を把握することが大切です。

②外食が多く食費の負担が大きい

仕事の付き合いや友人との外食回数が多いと、家計への負担が大きくなります。1回当たりは数千円でも、頻度が高いと月に数万円の支出になる場合もあるでしょう。

外食の費用が家計を圧迫している場合は、回数の見直しも検討してみてください。

③ボーナスに依存している

「生活費の赤字はボーナスで補えばいい」という考えは注意が必要です。ボーナスは、会社の業績や勤続年数などによって支給額が変動するため、想定より少なくなる可能性もあります。

また、ボーナスで高額な買い物を検討している場合には、その支出が本当に必要かどうかを冷静に見極めましょう。

お金を使うことを優先していると、貯金(貯蓄)はなかなか増えません。ボーナスの一部でも貯金(貯蓄)に回せるよう、日頃から意識しておくことが大切です。

④返済計画を立てずリボ払いやローンを組んでしまう

安易にリボ払いやローンを利用すると、毎月の返済額が家計を圧迫してお金が貯まりにくくなる可能性があります。特に、リボ払いはカードローンよりも金利が高い傾向があるため、いつの間にか返済額が増えている、ということになりかねません。

利用する際は、将来のライフイベントで収入が変動することも考慮し、無理のない返済計画を立てることが重要です。

お金が貯まらないことはストレスも原因?

日々のストレスも、貯金(貯蓄)を妨げる原因の一つです。

「買い物をすると気持ちがスッキリする」と感じる方は、ストレスを発散する手段として衝動買いに走りやすい傾向があります。しかし、この行動を繰り返すと浪費癖につながり、不要なものまで購入してしまうケースもあるため、おすすめできません。

賢くお金を貯めるには、運動や読書といった別のストレス発散方法を見つけることが大切です。

お金を貯めるためのポイント4つ

お金を貯めたい気持ちはあっても、具体的にどうすればよいかわからない方もいるでしょう。ここでは、無理なくお金を貯めるためのポイントを4つ紹介します。

①家計簿を習慣化する

お金を貯めるうえで欠かせないのが、毎月の収支を正確に把握することです。家計簿を習慣化しお金の流れが可視化されると、無駄な出費にも気付きやすくなります。

家計簿を付ける際は、まず「食費」「日用品」「娯楽費」のように大まかな項目からはじめましょう。最初から項目を分けすぎると記録が面倒になり、途中で挫折してしまう可能性があります。

なお、スマートフォンの家計簿アプリを活用すれば、クレジットカードや銀行口座などと連携ができて便利です。

②固定費を見直す

固定費とは、毎月ほぼ一定額の支払いが発生する費用のことで、家賃や保険料、通信費、サブスクリプションサービス料金などが挙げられます。

固定費は、一度見直すだけで継続的に支出を抑えられるため、大きな節約効果を実感できるはずです。まずは現時点の固定費を洗い出し、プランの変更や不要なオプションを解約するなどの見直しを行いましょう。

③なるべく高金利な借金は避ける

借金には通常、利息が発生し、返済期間が長引くほど支払う総額も増えていきます。特に高金利のローンでは、返済額に占める利息の割合が大きくなり、元金がなかなか減らない点に注意が必要です。

また、借金は精神的なストレスの原因にもなり、心の余裕を失わせることがあります。将来の貯蓄計画や生活設計にも悪影響を及ぼしかねないため、できる限り借金を避けることを意識しましょう。

④夫婦で共通の財布を作る・財布を一緒にする

夫婦共働きの場合、財布を分けているとお互いの収支状況が見えにくく、「実はお互いに貯金額がほぼ0円だった」という事態も考えられます。

お金を貯めるには、夫婦で毎月一定額を入れる共通の財布を作りそこから生活費を支払う方法や、財布を一緒にしてお小遣い制にする方法がおすすめです。

ただし、お小遣い制はお金を自由に使えないことがストレスになる場合もあります。どちらの方法を選ぶかは、2人でよく話し合って決めましょう。

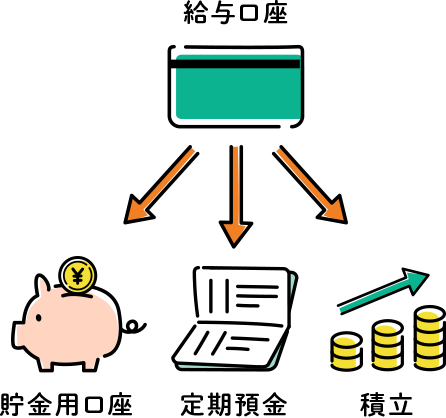

お金が貯まる人は先に「貯金(貯蓄)」のお金を分ける

確実にお金を貯めるには、先取り貯蓄で貯金(貯蓄)分を先に確保しておく方法がおすすめです。

これは、収入の中から、あらかじめ貯金(貯蓄)する分を分けておき、残った金額の範囲内でお金を使うというイメージです。こうすることで、お金を使い切ってしまっても、先取りした貯蓄分を残すことができます。お金を貯めるためには、このようにあらかじめ貯金(貯蓄)する分を分けておく、すなわち「お金を分ける」という発想が重要なポイントです。

お金を分ける3つの方法

お金を貯めるには、あらかじめ貯金(貯蓄)する分を分けておく、すなわち「お金を分ける」ことが重要ですが、ここではお金を「使ってよいお金」と「貯金(貯蓄)するお金」に分ける方法を考えてみましょう。

貯金(貯蓄)する分を別の口座に入金する

給与などの収入が口座に振込まれたら、貯金(貯蓄)分だけを別の口座に入金する、という方法です。

生活費と貯金(貯蓄)の口座を分けることで、貯金(貯蓄)を習慣化できます。シンプルな方法のため、「面倒な手続きは避けたい」という方にもおすすめです。

定期預金を活用する

別の口座がなくてもお金を分けておく方法、それが「定期預金」の活用です。

預金には、給与振込や公共料金等の引落しといった決済機能を持ち、多くの人が利用している「普通預金」のほかに「定期預金」という種類があります。普通預金があれば比較的簡単な手続きで同じ銀行の定期預金に預入れることができます。

定期預金とは、一定期間引出しをしない代わりに普通預金よりも高い金利が付くタイプの預金をいいます。ただし、あらかじめ決められた時期(満期)よりも前に引出す(解約する)と普通預金以下の金利しか受取れません。

近年は低金利が続き、普通預金と定期預金の金利差が小さかったため、金利面でのメリットは限定的でした。しかし、2024年以降は日本銀行によるマイナス金利解除や利上げの影響で、定期預金の金利が上昇傾向にあります。

こうした環境変化を踏まえ、使わないと決めたお金を一定期間預ける手段として、定期預金を効率的に活用することがより重要になってきています。

定期預金は満期前に解約することも可能ですが、解約の手続きが必要で普通預金ほど簡単には引出せないため、お金を貯めるという目的には良いでしょう。また、中途解約をした場合、お預入時の利率よりも低い金利が適用される場合があるため、注意が必要です。

積立を活用する

普通預金の口座のある銀行で定期預金に預入れるのは比較的簡単な手続きで済むとはいえ、給与等の収入があるたびに毎回手続きをするのはやはり手間がかかり、つい忘れてしまうこともありそうです。

そこで活用したいのが、毎月同じ日にあらかじめ指定した金額が口座から引落されて自動的に積立てられるタイプの金融商品です。定期預金をはじめ、投資信託、株式などの金融商品が積立に対応しています。

積立型の金融商品を利用すれば、お金を分けることができ、しかもそれを毎月自動的に行ってくれるので、手間もかからず便利です。総じてみると、お金を分けることによりしっかりお金を貯める方法としては、積立の活用がおすすめといえます。

なお、積立を活用してお金を貯める際には、iDeCoやNISAといった税制面の優遇が受けられる制度もあります。状況に応じてこうした制度の活用も検討してみましょう。

積立をするときのポイント・注意点

お金を貯めるには積立という方法がおすすめではありますが、積立さえすればお金をうまく貯められるとは限りません。

例えば、積立をはじめてみたものの、長続きせずにすぐやめてしまったり、口座の残高が不足して引落しができなかったり、さらには積立分をすぐに解約して引出してしまったり、といった失敗はよくあるケースです。そこで、そうした失敗を避けるために、積立をするにあたって心がけたいこと、気を付けたいポイントを見てみましょう。

ポイント1)欲張りすぎない

積立をはじめる人が陥りがちな失敗として、張り切って積立額を多く設定しすぎてしまい、結局うまくいかないケースがあります。短期間である程度無理を承知のうえでお金を貯める方法としても積立は適していますので、時にはそうした活用方法も考えられます。

とはいえ、最初は欲張りすぎず、無理のない金額からはじめて、様子を見ながら増額することが長続きするコツといえます。あるいは少し欲張りすぎて積立額が大きすぎたと感じたら、積立そのものをやめてしまうよりは無理のない範囲に減らしたうえで続けることを考えてみましょう。

積立は「小さくはじめて大きく育てる」ことがポイントです。

ポイント2)目的・目標をイメージする

漠然とお金を貯めたいということもあるかもしれませんが、できれば貯める目的・目標をイメージできたほうが積立を続ける際の励みにもなり、長続きしやすくなります。

なお、ここでいう目的・目標は必ずしも1つに限られるものではなく、同時に複数あってもかまいません。例えば、次のようにお金を貯める目的・目標をイメージしてみてはいかがでしょうか。

<例>

- 海外旅行の資金として、1年後に○万円貯めたい

- 結婚資金として、5年後に○万円貯めたい

- マイホームの頭金として、5年後に〇万円貯めたい

- 子どもの大学進学にかかる費用として、10年後に〇万円貯めたい

- 老後への備えとして、30年後に〇万円貯めたい

ポイント3)目的に応じた商品を選ぶ

お金を貯める際の置き場所(金融商品)は同じである必要はありません。むしろ、目的に応じて、置き場所(金融商品)を変えたほうが効率的にお金を貯めることが可能です。

例えば、1年先といった比較的短期間で使う予定のあるお金を貯めるためには、一般的に変動の大きい(=リスクの高い)金融商品を利用することは避けたほうが望ましく、安全確実な定期預金等が適しています。

一方、10年後、20年後といったような使う予定が相当先になるお金であれば、短期的には変動が大きいものの中長期的には収益性が期待できる商品を選ぶことも考えられます。

お金を貯めたい人を強力にサポート!

りそなの「つみたてボックス」とは?

ここまでの話をまとめると、お金を貯めるコツとして、①お金を分ける、②お金を貯める目的・目標を決める、③目的にあった金融商品を選ぶ、といったことが挙げられます。お金を貯めるために必要なこうした要素を盛り込み、お金を貯めたいすべての人を強力にサポートするスマホアプリとして、りそなの「つみたてボックス」があります。

機能その1)お金を分ける

つみたてボックスは、普通預金の残高や明細の確認、振込等ができるりそなグループアプリの新しい機能です。

月々の収入等が入金されたり、また公共料金等の自動引落し、家賃の振込等を行ったりしている普通預金の情報を参照しながら、あたかも貯金箱にお金を入れるイメージで、使うお金と分けて貯めておくお金(=普通預金以外のすべての資産)を管理・確認できます。

機能その2)お金を貯める目的・目標を決める

つみたてボックスでは、様々な選択肢の中からお金を貯める目的の選択肢が用意されており、この中から目的を決めることができます。目的を決めたら、それに沿っていつまでにいくら貯めるかといった目標を決めます。期間、金額は、あらかじめ参考となる標準的な数値がセットされる仕組みです。もちろん、これらは自分で変更することもできます。

機能その3)目的にあった金融商品を選ぶ

お金を貯める目的・目標を決めたら、今度は将来予想のシミュレーションによってお金が貯まっていくイメージ(期待される収益や振れ幅)を確認しながら、目的にあった金融商品を選べるようになっています。金融商品を選んだあと、そのまま購入の手続きへ進むことができます。

まとめ

お金が貯まらない理由は、日頃の習慣やお金に対する考え方、ストレスなどが関係しています。家計簿を付ける、固定費を見直すなど、できるところからはじめてみましょう。

お金を貯めるコツは、給与などの収入の中から、「あらかじめ貯金(貯蓄)する分を分けておく」ことです。お金を分ける方法としては、定期預金や投資信託、株式などの金融商品に対応している積立がおすすめです。

また、お金がなかなか貯まらないと困ったら、お金を貯めるサポートをしてくれるアプリなどを活用することをおすすめします。りそなの「つみたてボックス」はお金を貯めるために必要な要素が盛り込まれたアプリです。ぜひ活用してみてください。

- ダウンロードはこちら(無料)

- お金を貯めたい人をサポート!

本記事は2025年8月15日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

NISAご利用にあたってのご注意事項

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- りそな銀行・埼玉りそな銀行・関西みらい銀行でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。