【初心者向け】NISAつみたて投資枠の始め方は?購入までの手順と注意点

公開日:2022/07/08

更新日:2024/12/20

NISA口座での積立てを始めようと思いながら、手続きが難しそうで一歩踏み出せない方も多いのではないでしょうか。

しかしながら、NISA口座開設の申込みは、スマートフォンやパソコンからできるので、日中仕事や家事で金融機関に出向くのが難しい方でも、気軽にはじめられます。

また、つみたて投資枠は購入方法が積立に限定されており、少額で分散投資できるので、初心者はぜひ知っておきたい制度といえます。

この記事では、NISA(つみたて投資枠)について基本的な知識を確認したうえで、はじめるための具体的な手順や、手続きの際の注意点をわかりやすく解説します。

- ※NISAの手続き方法に関しては一般的な内容を記載しております。手続き方法は金融機関によって異なる可能性がありますので、ご留意ください。

- ※2023年までにNISA口座を開設されているお客さまは2024年以降の新NISAは自動開設されます。

- 私が書きました

-

- 主なキャリア

-

元銀行員。若年層から高年層まで幅広い資産運用の提案を行う。メディアを通じて、より多くのお客さまに金融の知識を伝えたい気持ちが強くなり、退職を決意。

現在は、編集者として金融機関を中心にウェブコンテンツの編集・執筆業務に従事している。

- ※りそなグループが監修しています

NISA(つみたて投資枠)とは?

まずは、NISA(つみたて投資枠)の基本的な知識を確認しておきましょう。

年間投資枠は120万円まで

NISAつみたて投資枠の年間上限額は120万円です。またNISAつみたて投資枠の非課税保有期間は無期限であり、NISAつみたて投資枠を利用して運用益が出た場合は、運用益が非課税となります。

- ※通常、投資信託や個別株で運用する場合、所得税・復興特別所得税・住民税として、利益や配当に対して税率20.315%の税金がかかりますがNISAでは運用益が非課税になります。

長期・分散・積立投資が基本

つみたて投資枠は購入方法が積立に限定された非課税枠であり、長期的に積立てていきます。

投資が難しいと考えられる理由の一つに、購入タイミングの難しさが挙げられます。株価が下がったときに一気に購入できれば良いのですが、政治・経済状況や、企業の業績などが常に変動するなか、買いどきを見極めるのは容易ではありません。

しかし、つみたて投資枠の場合は名前のとおり定期的に積立てていくため、購入時期を分散させてリスクを軽減できます。タイミングによっては高値で購入してしまうこともありますが、長期的に見ると平均購入単価を抑えられる効果があるのです。

さらに、月1,000円や10,000円のような比較的小さな額からスタートできるため、投資経験が少ない方や幅広い年代の方が、資産形成の一つとして始めやすい仕組みといえるでしょう。

金融庁の基準を満たした商品が対象

NISAでは全ての投資商品を購入できるわけではありません。つみたて投資枠は、長期の積立・分散投資に適した一定の投資信託という観点から、金融庁が定めた基準を満たしている商品が対象となります。従って、現在(2024年10月時点)世の中には約5,900本弱もの投資信託がありますが、つみたて投資枠の対象商品は約300本とかなり絞り込まれています。

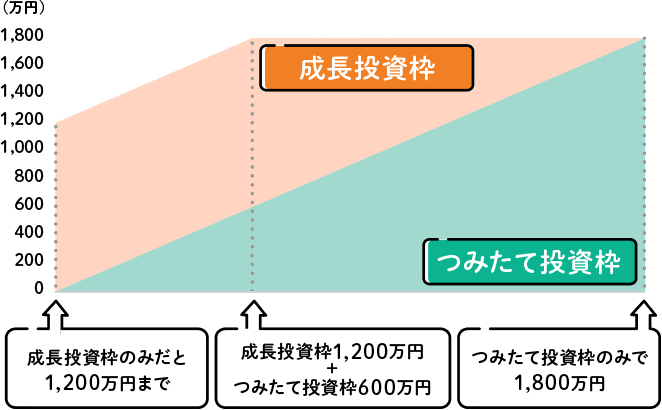

NISA「つみたて投資枠」と「成長投資枠」には違いがある

NISAは「つみたて投資枠」「成長投資枠」という2つの枠があり、両方を併用することが可能です。それぞれの違いを見てみましょう。

年間投資枠に違いがある

つみたて投資枠は名前の通り、積立てのみでしか商品を購入できませんが、成長投資枠では積立てだけでなく、まとまった資金を使って一括で商品を購入することが可能です。

加えて、つみたて投資枠は年間の投資上限が120万円であるのに対し、成長投資枠は2倍の240万円と大きくなっています。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 対象者 | 18歳以上の成人 | |

| 運用方法 | 積立投資 | 積立投資もしくは一括投資 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 (総枠) |

1800万円 | |

| 1200万円(内数) | ||

| 非課税保有期間 | 無制限 | |

| 投資対象 商品 |

長期の積立・分散投資に適した一定の投資信託 | 上場株式・投資信託等 |

| 解約・引き出し | いつでも引き出しや解約が可能 | |

- ※①整理・監理銘柄 ②信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等を除外

(注) 2023年末までに、つみたてNISAおよび一般NISAの口座において投資した商品は、2024年1月以降はNISAの外枠で管理され、2023年までのNISA制度における非課税措置が適用されます

非課税保有限度額(総枠)に違いがある

つみたて投資枠と成長投資枠は必ずしも併用する必要はないですが、つみたて投資枠のみを使って1,800万円分積立投資を行うことは可能である一方、成長投資枠のみを使う場合は、1,800万円全ての枠を使い切ることができないという点は認識しておく必要があるでしょう。

投資対象商品に違いがある

個別株や投資信託など幅広い金融商品が購入できる成長投資枠に比べ、つみたて投資枠で購入できる商品は、金融庁が認めた一定の投資信託に限られます。

幅広い金融商品のなかから自分で選んで、自分のタイミングで一括投資もしたい方は成長投資枠、コツコツ資産を増やしたい方はつみたて投資枠を活用するとよいでしょう。

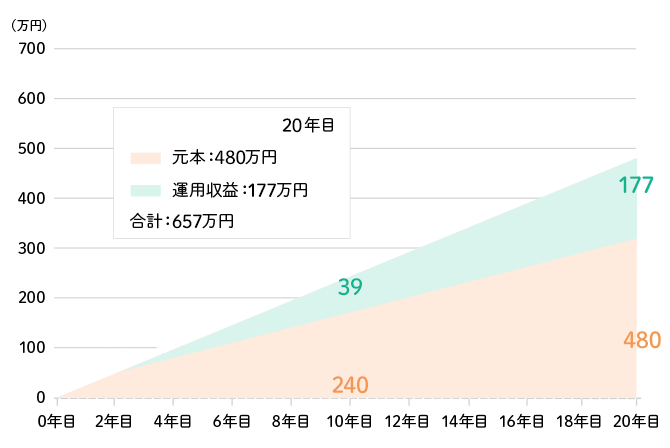

NISA(つみたて投資枠)のシミュレーション

NISAつみたて投資枠で毎月2万円、利回り3%で20年間つみたてた場合

金融庁「つみたてシミュレーター」より作成

注意事項ディスクレーマー

- ※本シミュレーションは、過去のデータ等に基づいて試算を行うもので、実際値とは異なる場合があります。

- ※本シミュレーションのいかなる内容も、将来の結果を予測し、保証するものではありません。

- ※本シミュレーション及び掲載された情報を利用することで生じるいかなる損害(直接的、間接的を問わず)についても、当社が責任を負うものではありません。実際の資産運用や投資判断に当たっては、必ずご自身の責任において最終的に判断してください

- ※本シミュレーションは、特定の金融商品の取引を推奨し、勧誘するものではありません。

- ※情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

- ※本シミュレーションの内容については、予告なく変更される場合があります。

シミュレーション結果について

NISAつみたて投資枠で毎月2万円、利回り3%で20年間つみたてた場合、元本は480万円に対して運用収益は177万円となり、合計657万円の結果となりました。

預金と異なり元本保証ではないため、日々の値動きはあるものの、毎月少額の投資であっても、長期運用を続けることで複利効果が働き、資産を増やすことが期待できます。

3ステップでできる!

NISA(つみたて投資枠)の始め方

ここでは、つみたて投資枠を始めるための手順を、3つのステップで見ていきましょう。

ステップ1:金融機関を選ぶ

まずは、どの金融機関でNISAを始めるのかを決めます。NISAの口座が開設できる金融機関は一人1つのみで、複数の金融機関でNISA口座を持つことはできません。

運用期間中でも金融機関の変更は可能ですが、条件を満たして手続きを行う必要があります。口座開設の際には、使い勝手の良さやサポート体制を考慮して金融機関を選びましょう。

- ※金融機関によって購入できる金融商品は異なるためご注意ください。りそなでは株式投資信託のみ取り扱っております。

ステップ2:口座を開設する

NISAを始めるには、普通預金口座とは別に、投資信託口座とNISA口座が必要。投資信託口座とNISA口座は、同時に開設手続きできるのが一般的です。

必要書類

投資信託口座とNISA口座の開設には、下記の2点が必要です。金融機関や開設方法によって、利用できる必要書類が異なるため注意しましょう。

- マイナンバーが確認できる書類:マイナンバーカード、個人番号通知カードなど

- 本人確認書類:運転免許証、運転経歴証明証、パスポートなど

マイナンバーカードであれば、1枚でマイナンバーの確認と本人確認が可能です。マイナンバーカードがない場合でも、運転免許証と個人番号通知カードなどを組み合わせることで手続きできます。通知カードを使う際は、記載の住所・氏名が現在のものと同じでなければなりません。

また、金融機関や手続き方法によっては、普通預金口座の口座番号がわかる通帳やキャッシュカードや印鑑が必要です。詳しくは、口座開設を希望する金融機関で確認してください。

手続き方法

口座開設の手続きをする方法は、おもに次の3つです。

- 窓口

- 郵送

- インターネットやアプリ

スピーディーに手続きできるのは、インターネットやアプリを使う方法です。マイナンバーカードをスマートフォンにタッチして読み取れば、住所や氏名などの情報の入力も不要になります。

一般的に、税務署の審査を待たずに、口座開設と同時にNISA取引が可能になります。

後日、他の金融機関で開設済みのNISA口座が無いか、税務署からの審査が入ります。仮に開設済みのNISA口座があること等が確認された場合は、NISA口座で購入した商品を買付日に遡及して一般口座に移管されます。

ステップ3:購入する

口座が開設できたら、購入するために次の3点を決めましょう。

- 購入する金融商品

- つみたて金額

- 購入のタイミング

金融商品は、口座を開設した金融機関のラインナップから選びます。つみたて投資枠の非課税枠内であれば、1つの金融商品だけでも、複数選んで組み合わせても構いません。

購入金額は月1,000円や月5,000円など好きな金額を設定し、途中変更も可能です。つみたて投資枠の非課税枠を最大限活用したい方は、年間120万円になるよう、つみたて金額を調整してください。

金融商品・金額・購入タイミングを決めたら、目論見書と設定内容に間違いがないか確認します。目論見書には、購入する投資信託の仕組み・リスク・運用実績・手数料などの重要事項が記載されているため、読んだうえで購入手続きを進めましょう。

金融機関を選ぶうえでの

3つのポイント

NISAを始める際にまず悩むのが、どの金融機関で口座を開設するかです。ここでは、金融機関を決める際にチェックしておきたい3つのポイントを見ていきます。

口座開設や購入方法の

口座開設や購入方法の

わかりやすさ

口座開設方法のわかりやすさはもちろん、運用時の使いやすさも考慮しましょう。

つみたて投資枠は、積立設定をすれば毎月自動的に積み立てていく仕組みです。とはいえ、定期的に運用状況を確認し、状況に合わせて金融商品やつみたて金額を変更することもありえます。

アプリやスマートフォンを使って、運用状況の確認や取引内容の変更ができる金融機関だと便利です。

金融商品の選びやすさ

金融商品の選びやすさ

金融機関によって、取り扱っている金融商品やその数は異なりますが、商品数が豊富だからといって、必ずしも使いやすいわけではありません。

つみたて投資枠では、数ある投資信託のなかから、コストや投資バランスを考えて商品を決める必要があります。投資初心者にとっては、商品のラインナップがシンプルで、選びやすいことも重要です。

サポートの充実度

サポートの充実度

非課税保有期間が無期限のNISAは、基本的に長期にわたって運用します。

そのため、最初の口座の開設方法はもちろん、取引中の不安なことや不明点をすぐに相談できる、サポート体制も重要なポイントです。

インターネット銀行は利便性が評価されている一方、対面での相談が難しく、オンラインのサポートになかなかつながらないことも懸念されます。

窓口でも相談できる金融機関を選んでおくと、運用期間中に困ったときにも頼りになるでしょう。

NISA(つみたて投資枠)を始める前に

知っておきたい4つの注意点

つみたて投資枠を始める際には、注意点として次の4点を押さえておきましょう。

NISA口座は一人1口座、

NISA口座は一人1口座、

1つの金融機関でしか開設できない

非課税保有期間が無期限の最初に説明したように、NISA口座を開設できるのは一人1口座のみです。つまり、2つの金融機関で口座を持つなどはできません。

万が一、他の金融機関でNISA口座を開設済みの方が新たに開設した場合、一般口座へ移管され非課税制度を活用できない可能性があります。間違えて複数開設することがないよう気を付けましょう。

なお、金融機関の変更は可能です。ただし、変更できるのは1年に1回のみで、変更を希望する年に1回でも商品が購入されていると、その年の金融機関変更はできません。

対象商品以外の投資信託や個別株は購入できない

対象商品以外の投資信託や個別株は購入できない

つみたて投資枠で購入できる商品は、金融庁によって認められた投資信託のみです。仮に大きなリターンが見込めたとしても、販売手数料がかからない、信託報酬が一定水準以下などの基準を満たしていなければ、つみたて投資枠の対象外なので購入できません。

個別株や金融庁の認定を受けていない投資信託を購入したい場合は、成長投資枠での購入を検討してください。

また、金融庁に認められた投資信託だとしても、元本割れのリスクがあることは理解しておきましょう。

非課税となるのは

非課税となるのは

年120万円まで

つみたて投資枠で1年あたりに非課税となる上限は、120万円までです。新NISAでは購入分を売却すると翌年以降、非課税枠の再利用が可能です。

非課税保有限度額(総枠)は1,800万円です。

NISA口座以外で保有する商品を移すことはできない

NISA口座以外で保有する商品を移すことはできない

NISA口座ではない投資信託口座で購入しても、NISA口座への移行は不可能です。

間違えて一般の投資信託口座で購入してしまった場合、そのまま保有するか、売却してNISA口座で購入し直すしかありません。購入手続きの際には、間違えて購入することがないよう、NISA口座での購入になっているか慎重に確認しましょう。

まとめ

購入方法が積立に限定されているつみたて投資枠は、投資初心者の方はもちろん長期的に分散投資をしたい方であれば、ぜひ活用しておきたい制度の一つです。

一見難しそうに見える口座開設ですが、マイナンバーを確認できる書類と本人確認書類さえ用意すれば、金融機関の窓口やホームページ、アプリなどで簡単に手続きできます。

また、りそなの店舗では、口座開設方法や購入の相談もできるため、ご自身に合った方法でNISAを始めてみてはいかがでしょうか。

なお、りそなの「りそなグループアプリ」の「つみたてボックス」を使えば、手続きはスマホで完結し、おすすめの積立て方をアプリが提案します。

お金を貯めたい人をサポート!

今すぐはじめたい方はこちら

- ダウンロードはこちら(無料)

本記事は2024年12月20日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

NISAご利用にあたってのご注意事項

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- りそな銀行・埼玉りそな銀行・関西みらい銀行でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。