「NISAはデメリットもあるの?」始めるメリットと活用のポイント

公開日:2019/11/19

更新日:2024/12/20

最近よく耳にするNISA。しかし、実際には「何となく始めた方が良さそうだけど、本当にやった方が良いのか?」「メリットばかり強調されて、デメリットはないのか?」と疑問を持たれている方もいるかもしれません。

実際にNISAにはいくつかデメリットや注意点があるものの、メリットも多いため、これから投資を始めるような方にもおすすめの制度といえます。

今回は、NISAのメリット・デメリットやNISAはどのような方におすすめか、などを踏まえたうえで活用のポイントを紹介していきます。

- 私が書きました

-

- キャリア:

-

2019年にりそな銀行に入社。2020年4月より、りそなアセットマネジメントにてWEBを通じた情報発信の主担当者としてホームページ/WEBサイトの構築に携わる。

現在は未来資産形成ラボにてポートフォリオ提案研修の講師や、資産運用の基礎知識についてのコラム執筆やコンテンツ制作等を行う。正しく学べて親しみやすい情報発信を目指して活動中。

- ※りそなグループが監修しています

NISA(ニーサ)とは?

NISAとは、少額投資非課税制度のことで、個人投資家のための税制優遇制度です。

個人が投資信託などに投資をする際に、NISA制度を活用すれば投資を行って出た利益が非課税になります。

運用益が非課税って

どういうこと?

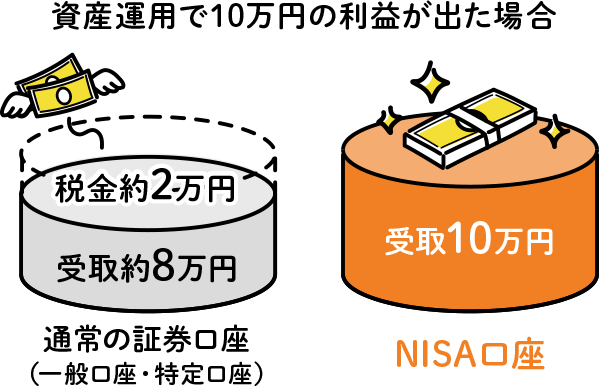

まず原則として、私たちがNISAなどの制度を利用せずに、通常の口座※1で投資を行って利益が出た場合、その運用益には約20%の税金※2がかかることになっています。

- ※1特定口座等

- ※22024年12月時点、一般社団法人投資信託協会 投資信託の税金 より

一方、NISA制度を利用すれば、この運用益への税金がかからずに現金化することが可能です。

例えば、投資していた資産を売却して10万円の運用益が出たとします。特定口座で運用していた場合は、この10万円に約20%の税金がかかることになりますので、受け取れる利益は約8万円となってしまいます。

しかし、もしNISA制度を利用して運用していれば、運用益が非課税となるので、この10万円の利益がそのまま手元に残ることになります。

つまりNISA制度は、投資をして出た利益に税金がかからないという非常にお得な制度なのです。

つみたて投資枠と成長投資枠がある

NISAは2024年1月に大きな制度改正があり、「つみたて投資枠」と「成長投資枠」という2つの枠によって構成される制度となりました。この2つの枠は両方使っても良いですし、もちろん片方だけを使うこともできます。

- つみたて投資枠・・・積立投資のみで利用可能。毎月最大10万円まで

- 成長投資枠・・・積立投資も一括投資も可能。年間最大240万円まで

- ※制度の詳細については「NISA(少額投資非課税制度)とは?新制度のポイント・注意点・活用方法」をご覧ください。

投資上限額(総枠)は1,800万円

運用益が非課税となる、NISA制度ですがその投資額の上限は1,800万円と決まっています。また、年間で投資できる金額も上限がそれぞれあり、つみたて投資枠は120万円まで、成長投資枠は240万円までとなっています。

NISAには

デメリットもある?

さて、非常に魅力的な制度に見えるNISAに、デメリットはあるのでしょうか?基本的にはメリットが大きく、デメリットと言われるものはあまりないNISAですが、利用する際には少し注意しておかなければならない点があります。

元本割れの可能性もある

前提の話となりますが、NISAで購入できる商品は投資信託、ETF、株式などになります。iDeCoのように定期預金などを選択することはできないため、NISAを利用する際には元本割れの可能性があることを認識しておく必要があるでしょう。

NISA口座は一人一口座、一つの金融機関でしか開設できない

また、お得なNISA口座ですが、まず開設できるのは一人につき、一つの口座までである点には注意が必要です。また、一つの金融機関でしか開設ができないため、例えば、複数の金融機関で少しずつNISA制度を使用するということはできない点に気を付けましょう。

なお、NISA口座を別の金融機関に変更することは可能です。ただし、変更できるのは年に1回であることや、手続きのタイミング※が決まっていることに注意しましょう。

また、金融機関を変更したい年にNISA口座で1回でも買い付けを行った場合、その年は金融機関の変更はできなくなってしまいますので、その点も留意する必要があります。

- ※変更したい年の前年10月1日から変更したい年の9月30日までが手続きのタイミングとなります。

NISA口座は損益通算や繰越控除ができない

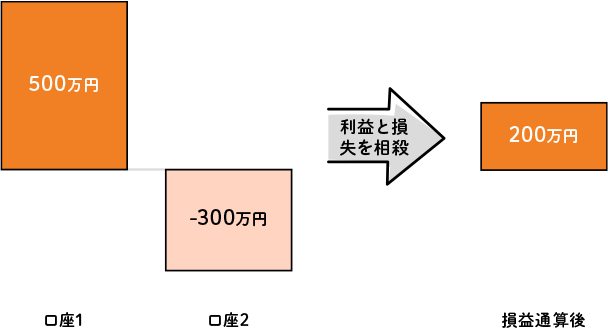

一般的に、複数の口座で投資信託等の商品を購入して運用を行っている場合、利益から損失を差し引くことで、税金がかかる所得を減らすことが可能です。これを損益通算と言います。

しかし、NISA口座で運用している分は他の特定口座や一般口座での運用分と損益通算することができません。従って、他の口座と損益通算をしようとして、NISA口座での運用資産を慌てて売却してしまわないように注意が必要です。

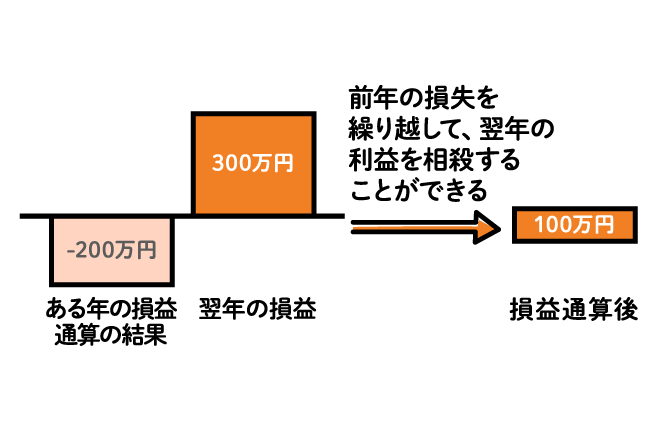

また、損益通算を行ってもなお、損失がでてしまうという結果になった場合には、その損失を翌年以降最長3年間にわたって繰り越して利益と相殺することができる、繰越控除というものがあります。

例えば、損益通算を行った結果、200万円の損失となってしまった場合を考えます。この時翌年に300万円の利益がでたとすると、前の年の200万円の損失と300万円の利益を損益通算することで、利益100万円分にのみ課税されることになります。

しかし、これも当然ながらそもそも損益通算ができないNISA口座では行うことができませんので注意しましょう。

購入できる商品が限定される

また、NISAでは全ての投資商品を購入できるわけではないことも知っておくべきポイントです。特につみたて投資枠は、長期の積立・分散投資に適した一定の投資信託という観点から、金融庁が定めた基準を満たしている商品が対象となります。従って、世の中には約5,900本弱(2024年10月時点)もの投資信託がありますが、つみたて投資枠の対象商品は約300本とかなり絞り込まれています。

また、成長投資枠で投資できる商品にも一部条件があります。つみたて投資枠と比べると対象商品は多いものの、下記の3つの条件のいずれかに当てはまるものは、対象商品から除外されるため注意が必要です。

- ①信託期間が20年未満

- ②高レバレッジ型等のデリバティブ(金融派生商品)を特定の目的以外で利用するもの※

- ③毎月分配型

- ※②の条件については、今後より詳しい条件が追加となる可能性があります。

この条件に基づき、成長投資枠の対象商品は、投資信託では約2,000本と世の中の投資信託の3分の1ほどに絞られています。

年間の投資上限がある

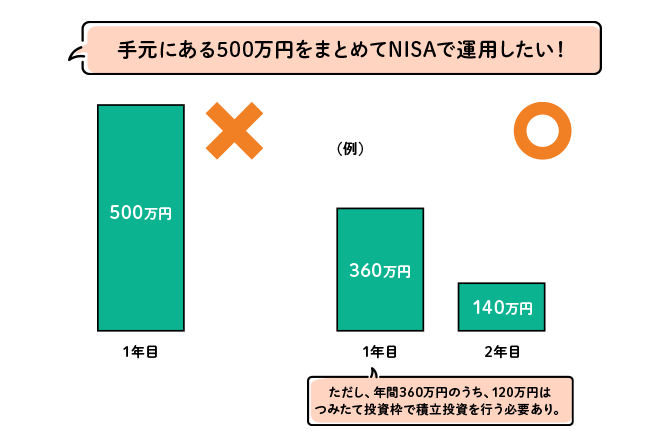

冒頭でも記載した通り、NISAの投資上限の総額は1,800万円であり、年間に投資できる金額の上限も決まっています。最大で、つみたて投資枠と成長投資枠を両枠合わせて年間360万円までが一年間で投資できる金額の上限となります。

従って、手元に例えば500万円があるとして、それを今すぐNISAで運用したいと思っても、500万円を一括で投資することはできません。360万円と140万円に分けて2年間かけて投資を行うなど、年間上限額を超える場合には、何年かに分割をして投資を行う必要があります。

NISAのメリットって?

NISAの最大のメリットは冒頭でお伝えした、「運用益が非課税になること」と言えます。

しかし、それだけではなく、他にもNISAを活用するメリットがいくつかあります。

非課税期間が無期限!

これは運用益が非課税になるというメリットに付随したものとなりますが、NISAでは運用益の非課税期間が無期限ということです。いつから始めても、何年間運用を継続したとしても運用益は非課税となります。投資・資産運用では、できるだけ長期で運用することが安定的なリターンを得るために重要と言われています。つまり、非課税期間が無期限であることは長期を見据えた投資・運用がしやすくなるということであり、この点でもメリットと言えるでしょう。

18歳以上なら誰でも利用可、

投資上限額(総枠)も

一律1,800万円!

次に挙げられるメリットとして、NISAは18歳以上の方(口座開設年の1月1日時点)であればどなたでも利用することができる点があります。また、投資上限額も本人の職業や年齢にかかわらず、一律1,800万円と決まっています。

同じように運用益が非課税となる制度iDeCoと比較すると、iDeCoはNISAと異なり、投資できる年齢の上限があり、また、投資できる総額も人によってまちまちという特徴があります。iDeCoにはもちろんiDeCoならではのメリットも多くありますが、NISAは比較的シンプルでわかりやすい設計となっており、より多くの方にとって利用しやすい制度であると言えます。※

- ※iDeCoとNISAの制度の違いについて詳しくは「【どっちが得?】NISAとiDeCoはどう違う?制度の特徴と選び方」をご覧ください。

投資初心者でも始めやすい!

NISAのうち、特につみたて投資枠では、購入できる商品が長期の積立・分散投資に適しているか等、金融庁の基準を満たした商品に絞り込まれていることから、「投資を始めてみたいけど何からすればよいのかわからない」、「難しそうでできていない」という方も、安心感を持って投資を始めやすい制度かと思います。

つみたて投資枠は積立投資のみでの利用が可能です。積立投資とは毎月(毎日)決まった額で投資信託などの商品を購入する投資手法のことです。積立投資は、少額からコツコツと長期的に資産を増やしていく投資方法なので投資のリスクを低減しやすいという特徴があります。

- ※積立投資のメリットや効果については「初心者におすすめ 資産運用の方法 「長期・積立・分散」投資について」をご覧ください。

先ほどはデメリットとして、つみたて投資枠は対象商品が限定されているとお伝えしましたが、これは、むしろ初めて投資する方にとってみれば、あらかじめ厳選された商品の中から自分の購入したい商品を選択することができるため、メリットとなるのではないかと思います。

毎月の積立金額も、必ずしも年間の上限まで投資をする必要はないので、無理のない範囲で少しずつ積立をしていくことが可能です。

- ※つみたて投資枠について詳しく知りたい方は、「【初心者向け】NISAつみたて投資枠の始め方は?購入までの手順と注意点」をご覧ください。

枠の再利用など、柔軟な活用ができる!

もう一つの大きなメリットとして、枠の再利用ができるという点が挙げられます。

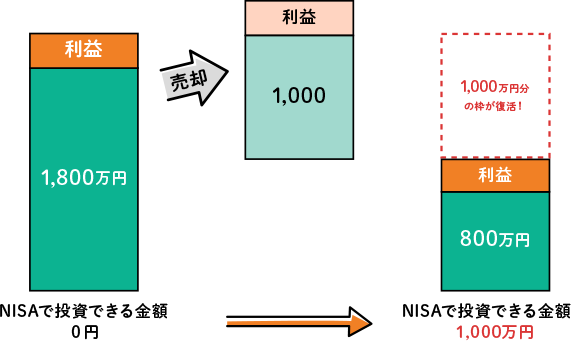

これは、NISAで資産を運用していて、途中で一部の資産を売却した場合、1,800万円の上限額のうち、売却した分の枠は翌年から再度利用できるということです。

例えば、上限の1,800万円分、NISAで投資を行っていた方が、ある程度運用した時点でこのうちの1,000万円分を売却したとすると、当然ながらNISAでの運用資産は800万円に減少します。そこで、売却して空いた分の枠1,000万円分が翌年になるとまた利用することができるというルールになっているのです。

これにより、自分のライフプラン等に合わせて柔軟に枠を活用することが可能になります。

確定申告が必要ない!

また、「NISAは税制メリットがある」という話を聞くと「確定申告が必要なのでは?」と思われる方も多いかもしれませんが、投資において確定申告が関係するのは、運用益にかかる税金が発生した時となります。したがって、そもそも運用益が非課税となるNISAでは確定申告は関係なく、手続きを行う必要はありません。

- ※NISAと確定申告について詳しく知りたい方は「【プロが解説】NISAで確定申告は必要?iDeCoの違いや税金のポイント」をご覧ください。

NISAはどんな人に

おすすめ?

NISA制度は、いくつか利用する上で注意するべき点はあるものの、基本的にはメリットの大きい制度です。「投資をするならNISAを使わない手はない!」と言っても過言ではありません。投資をこれから始める方、投資経験のある方問わず、年齢も若年層からシニア層まで幅広い方にとってメリットがあると言えるかと思います。

長期的な資産形成を

考えている人

あらゆる方にとってNISA制度はおすすめですが、NISAの最大のメリットは、運用益が非課税になり、かつその非課税期間が無期限であることです。資産運用は長期にわたって行うほど、複利効果によって利益が膨らんでいくことを期待できます。つまり、長期間の資産運用を考えている人はその分利益も大きくなることが期待され、より非課税のメリットを享受できる可能性が高いということです。

数年間の投資であれば、投資額や運用益によっては非課税のメリットはそこまで大きくない場合もあるかもしれませんが、十年、数十年・・・と長く運用すればするほどNISAのメリットが効いてくるかと思います。

- ※複利効果について詳しく知りたい方は、「複利の効果とは?運用のコツ・注意点と効果を実感しやすい金融商品」をご覧ください。

なお、数十年先を見据えた資産運用というと退職後の生活資金などを目的として行う方も多いかと思います。その場合、節税面を考えればiDeCoを利用するのも一つの方法ですが、iDeCoは原則60歳まで引出しができないという注意点があります。

長く運用を続けるつもりだが、60歳まで引出せないのは困るというような場合にはより柔軟性の高いNISA制度の利用がおすすめといえるでしょう。

- ※NISAとiDeCoの使い分けについて詳しく知りたい方は、「【プロが解説】NISAで確定申告は必要?iDeCoの違いや税金のポイント」をご覧ください。

課税口座のみで運用している人

また、現在、課税口座のみで運用を行っている方も、NISAの非課税メリットを考えるとぜひ利用を検討いただければと思います。

ただし、前述した通り、全ての商品がNISAで運用できるわけではありません。ご自身の運用したい商品がNISAで運用できるかなどは十分に確認する必要があります。

デメリットを理解しつつ

NISAを活用する

3つのポイント

ここまで、NISAのメリット・デメリットを紹介してきましたが、特にデメリットのうち大きなハードルとなるのが「元本割れの可能性がある」ことではないかと思います。資産運用を行う上では、NISAの利用の有無に限らず気を付けなければならない点ですが、ここでは、この元本割れの可能性を認識した上でNISAを上手に活用するポイントを3つご紹介します。

長期保有を行う

NISAに限らず資産運用全体において言えることですが、何よりも長期で運用を継続することが大切です。資産運用は、当然ながら値動きのあるものに投資をするため、自分の資産が途中で増えることもあれば減ることもあります。資産が減ってしまうと、不安になり慌ててしまい、途中でやめてしまいたくなる方も多いですが、短期的な下落に惑わされず、長期目線で回復を待って投資商品を保有し続けることが大事です。

また、NISAのメリットは繰り返しになりますが運用益が非課税となることです。これは、しっかりと運用益が出て初めてその恩恵を受けられるものであり、損失が出たところでやめてしまうとNISAのメリットは享受できずに終わってしまうことになります。

ぜひ、長期的に運用益がプラスになればよいのだ、という意識で、短期的な値動きに惑わされないことを意識していただければと思います。

分散投資でリスクを軽減する

ただ、そうはいっても実際に下落が起こると人はどうしても不安になってしまいます。

そこで考えたいのは分散投資を行うということです。分散投資とは、投資する先を複数の資産や異なる国・地域に分けることを言います。

1つの投資先に自分の投資資金を集中させると、その投資対象が大きく損失を出した時に、その影響を全て受けてしまうことになります。

しかし、さまざまな資産や国・地域に投資先を分散することで、1つの投資対象の価格が下落しても、その他の商品が下がらない、もしくは緩やかな下落で済んだということであれば、自分の資産への影響をより小さい範囲にとどめることが可能です。

特に、投資信託の中でも株式やREITに投資をするものは、大きなリターンが期待できる一方、大きく下落する可能性も高いです。こういった投資先だけに絞るのではなく、債券などの比較的値動きが緩やかな資産も併せて持つなどの工夫をするとより長期で資産運用を続けやすくなるでしょう。

また、ここまでは投資先を分散させることについてお話しましたが、投資するタイミングを分散させるという考え方も有効です。積立投資などはまさに投資するタイミングを1回に集中させないことで、値段が高い時に買ってしまうというようなことを避ける手段となります。積立投資は毎月(もしくは毎日)同じ金額を積み立てるため、商品の値段が高い時には少ししか買わず、逆に値下がりしているときにはたくさん買うということを自動的に行えます。

- ※長期保有・分散投資について詳しく知りたい方は「初心者におすすめ 資産運用の方法「長期・積立・分散」投資について」をご覧ください。

余裕資金での投資を心がける

最後に、投資は長期的に行えば資産を増やしていくことが期待できるものですが、だからこそ直近で使う予定のお金や緊急の時のためのお金を投資に回すことはおすすめできません。あくまで、目安として5年以上は使う予定のないお金を、じっくり時間をかけて増やすというイメージで投資する金額を決めていくことが大切です。

例えば、生活費や数年以内のライフイベントで使うことが決まっている資産を運用していると、いざ使いたいとなった時に損失がでていて損切しなければならないといった状況にもなりかねません。

長期保有の重要性は既にお伝えした通りですが、しっかりと長期での運用を実現するためにも、投資は余裕資金で行うようにしましょう。

まとめ

NISAは投資して得た運用益が非課税になる制度であるため、元本割れの可能性があること、また損益通算や繰越控除ができないといったデメリットは存在します。しかし、それ以上に、メリットも多く、初めて投資を行う方も始めやすい制度です。

口座開設年1月1日時点で18歳以上の方であれば、どなたでも利用することができるため、NISAのデメリットも認識したうえで、ぜひまずは始めてみることをおすすめします。

NISAの活用方法についてもっと詳しく知りたいという方はぜひ下記のコラムもご覧ください。

新NISAでさらに資産運用がしやすくなる!?新NISAのメリットと効果を解説

NISAの成長投資枠とは?特徴や活用方法を知って資産運用をしよう!

なお、りそなの「NISA口座」では

- アプリを使えば、NISA口座と投資信託口座が同時に開設できる

- インターネットの購入で1,000円からつみたて投資が可能

- 取引に応じて、りそなクラブポイントや関西みらいクラブポイントがたまる

など、NISAを気軽に始めやすい特徴があります。

また、りそなの店舗なら口座の開設方法や購入商品について相談できるため、初めて投資を行う方でも安心して手続きを進めることができます。

ぜひこの機会にりそなでの新NISAの利用を検討してみてはいかがでしょうか。

本記事は2024年12月20日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

NISAご利用にあたってのご注意事項

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- りそな銀行・埼玉りそな銀行・関西みらい銀行でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。