30代の平均貯金額や中央値はいくら?貯金なしから1,000万円到達はできる?

公開日:2020/07/28

更新日:2025/03/10

30代を迎えると、結婚や出産などを経験し、ライフステージが変わる方も多くいます。独身のうちは、お金をためるという意識をあまり持っていない方もいるかもしれません。しかし、今後訪れるライフイベントに向けて貯金はしておきたいものです。

30代の方のなかには「同世代の平均貯金額はどれくらい?」「効率良く貯金する方法は?」といった興味関心を持つ方もいるかもしれません。

30代以降は、ライフイベントの増加や老後資金に備えるため、早めに貯金をはじめることが重要です。

この記事では、30代の独身や夫婦の平均貯金額、貯金額の中央値を解説します。30代以降に必要な費用や効率的な貯金のポイント、30代におすすめしたい4つの貯金方法も紹介するので参考にしてください。

- 私が書きました

-

- 主なキャリア

-

元銀行員。若年層から高年層まで幅広い資産運用の提案を行う。メディアを通じて、より多くのお客さまに金融の知識を伝えたい気持ちが強くなり、退職を決意。

現在は、編集者として金融機関を中心にウェブコンテンツの編集・執筆業務に従事している。

- ※りそなグループが監修しています

30代の平均貯金額は?独身と夫婦でいくら違う?

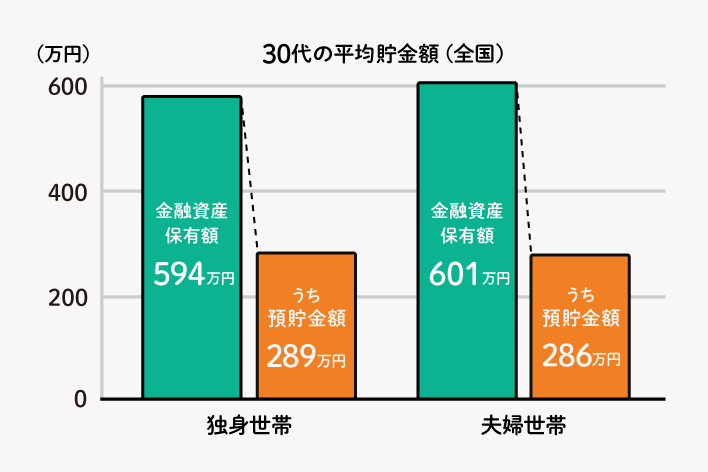

まずは、30代の人たちがいくら貯金をしているのか、2023年に金融広報中央委員会が実施した「家計の金融行動に関する世論調査」をもとに確認していきましょう。

30代独身の平均貯金額は289万円

30代独身の平均貯金額は289万円です。また、株式や投資信託など、ほかの金融資産を加えた全体保有額は、平均額が594万円、中央値が100万円でした。

ちなみに、平均額とは「合計した金額を人数で割った金額」を指し、中央値とは「昇順もしくは降順に並べた際の中央の数値」を指します。

なお、2023年の全体保有額の内訳は、生命保険が16万円、投資信託が73万円、個人年金保険が15万円です。

30代夫婦の平均貯金額は286万円

結婚している世帯の平均貯金額は286万円で、ほかの金融資産を加えた保有額全体では平均601万円、中央値は150万円という結果です。

ちなみに、2021年の平均貯金額は380万円、金融資産保有額の平均は752万円でした。2年のうちに、平均貯金額は94万円、金融資産保有額の平均は151万円ダウンしていることがわかります。

なお、2023年の全体保有額の内訳は、生命保険が59万円、投資信託が59万円、個人年金保険が25万円です。

約3割は金融資産がゼロ

金融資産保有額とは、個人や世帯が保有している金融資産の総額を指し、預貯金、株式、投資信託、個人年金保険などが含まれます。

同調査によると、30代の独身世帯における金融資産非保有率は34%、夫婦世帯では28.4%であり、どちらも約3割が金融資産を保有していない状況です。

【独身・夫婦共通】知っておきたい30代以降に必要な費用

ライフステージの変化は人それぞれですが、一般的には30代に入る頃からさまざまなライフイベントが訪れます。これらのライフイベントに、いくらお金がかかるのか確認しましょう。

結婚にかかる費用

株式会社リクルートが公表している「ゼクシィ結婚トレンド調査2024」によると、挙式や披露宴・ウェディングパーティーにかかった費用の総額は、平均343万9,000円でした。

挙式や披露宴などにかかる費用は、招待客人数や料理や引き出物などの質・量、衣装や小物などによって大きく変動しますが、数百万円といった大きな金額になることが一般的です。

また、結婚式のご祝儀の総額は全国平均205万6,000円、首都圏では212万9,000円でした。

さらに、挙式、披露宴・ウェディングパーティーにおける自己負担額の平均は161万3,000円で、2023年の調査よりも7万6,000円増加しています。自己負担費用を新郎・新婦で折半した場合、1人当たり約80万円負担することになるのです。

家族から援助を受けられる人もいるかもしれませんが、自分たちである程度の貯金をしておく必要があるでしょう。

出産にかかる費用

厚生労働省が公表している「出産育児一時金について」によると、2021年度における出産費用の平均額は46万2,902円です。

病院の種類で細かく見ていくと、公的病院で41万8,810円、私的病院で48万6,880円、助産所を含めた診療所で47万2,258円でした。

なお、この負担額のなかには、室料差額、産科医療補償制度掛金、その他の費用は含まれていません。

子どもが生まれる前には、産着やおむつ、ベビーベッド、乳母車など、多くのベビー用品を揃える必要があり、費用がかかるものです。出産すると、原則として健康保険から50万円の出産一時金を受給できますが、それだけでは賄いきれない可能性があります。

子どもの教育資金

教育資金は進学コースによって差がありますが、高校卒業までの子ども1人当たりにかかる金額は約500万~1,800万円ともいわれています。

教育資金の例として、幼稚園から高校までの学習費総額の平均を、公立と私立の種類別に見てみましょう。

横スクロールできます。

| 公立 | 私立 | |

|---|---|---|

| 幼稚園 | 47万2,746円 | 92万4,636円 |

| 小学校 | 211万2,022円 | 999万9,660円 |

| 中学校 | 161万6,317円 | 430万3,805円 |

| 高校(全日制) | 154万3,116円 | 315万6,401円 |

| 合計 | 574万4,201円 | 1,838万4,502円 |

参考:文部科学省「令和3年度子供の学習費調査」

次に、大学入学から卒業までにかかる教育費用の平均を、大学の系統別に見てみましょう。

- 私立短期大学:366万5,000円

- 国公立大学:481万2,000円

- 私立大学文系:689万8,000円

- 私立大学理系:821万6,000円

参考:日本政策金融公庫「令和3年度『教育費負担の実態調査結果』」をもとに算出

上記データをもとに、幼稚園から高校は私立、大学は私立理系を卒業するコースで平均の教育費を合計すると、2,660万502円もの金額になります。

教育資金は子ども1人でも大きな出費が必要になるため、早いうちから貯金をはじめることが大切です。

住宅購入資金

家族が増えると、マイホームの購入を検討する方もいるかもしれません。「教育資金」「住宅購入資金」「老後資金」は人生の三大資金といわれますが、教育資金と住宅購入資金を準備する時期は重なることがあります。物件価格の相場を知り、計画的に準備しましょう。

住宅金融支援機構の「2023年度フラット35利用者調査」によると、フラット35申込者における住宅の平均購入価格は、建売住宅が3,603万円、マンションが5,245万円でした。

前年度の同調査の結果は、建売住宅が3,719万円、マンションが4,848万円です。建売住宅の平均は116万円ダウンしているものの、マンションの平均は397万円アップしていることがわかります。

価格は、新築・中古などの物件状態やエリアによっても異なるので、居住地の不動産広告などに目を通して相場をつかんでおきましょう。

はじめてのマイホーム&住宅ローン完全ガイド「緊急予備資金」と「老後資金」はためよう

ここまで、一般的なライフイベントの必要資金を紹介しましたが、ライフスタイルは人それぞれです。人によっては、必要のない費用もあります。

しかし、「緊急予備資金」と「老後資金」は誰もが準備しておきたい費用です。安心できる金額の目安を、それぞれ確認しましょう。

緊急予備資金

緊急予備資金とは、病気で働けなくなる場合や、会社の倒産などで収入が途絶える場合に生活を立て直すための資金です。予備資金の目安は、3~6ヵ月分といわれていますが、景気動向は誰にも読むことができません。万一のことを考えて、6ヵ月~1年分を目安に用意することをおすすめします。1ヵ月の生活費で20万円を必要とした場合は最低でも60万円、できるなら120万~240万円分の貯金を確保しておくと安心です。

老後資金

老後のスタート年齢は人によって意見が分かれますが、経済面では「預貯金」や「公的年金」などを、生活資金として使いはじめる時期を指すことが一般的です

2019年6月に金融庁が公表した「高齢社会における資産形成・管理」によると、夫65歳以上、妻60歳以上の無職高齢夫婦では、公的年金以外にも1,300万~2,000万円程度の老後資金が必要とされています。

現役時代の働き方や収入などによって公的年金の受給額は異なるため、必要な金額の幅は広くなっています。経済的に安心できる老後生活を送れるよう、堅実に貯金をする必要があります。

【独身・夫婦共通】30代で効率的に貯金するための3つのポイント

続いて、30代の独身世帯・夫婦世帯の方が、効率的に貯金するためのポイントを3つ紹介します。

アプリで収支を管理する

銀行口座と紐付けた銀行アプリや家計簿アプリを活用すれば、月々の収支を自動的に管理してくれるため、自身で記録する手間が省けます。

また、支出額を客観的に把握できるので、節約すべき項目を絞り込みやすくなり、効率的な貯金につながります。

銀行アプリのなかでも、りそなグループアプリを使えば、残高確認や振込み、Pay-easy・PayBによる公共料金支払いなどを一括で管理できるのでおすすめです。

「貯金専用口座」を開設する

メインで入出金を行う口座とは別に、「貯金専用口座」を開設するのも一つの手です。毎月の給与が支払われるタイミングで、貯金したい金額を優先的に「貯金専用口座」へ振込むことで、貯金を無理なく習慣化できるでしょう。

自分で振込む時間が取りづらいという方には、銀行の「積立定期預金」の利用がおすすめです。積立定期預金では、指定の預金口座から毎月決まった日に口座振替が行われるため、結婚や教育、住宅購入など多くの資金が必要なライフイベントに備えて、計画的に積み立てられます。

生活にかかるコストを見直す

効率的に貯金するには、家計の収支を把握したうえで、生活にかかるコストを見直すことも大切です。具体的な方法には、家賃や食費、水道光熱費、通信費、保険料などの支出をひと通り書き出してみましょう。

リストアップしたあとは、支出額を減らしやすい項目を抽出してみてください。なかでも、通信費や保険料などのいわゆる「固定費」は、契約する業者やプランを見直すことで費用の減額が期待できます。

毎月の支出が減れば、貯金に回せる金額を増やしやすくなるため、定期的に見直すことが重要です。

【独身・夫婦共通】30代におすすめ!賢く貯金・積み立てする方法4選

次々に訪れるライフイベントには、多額の費用がかかるため、事前にしっかりと備えておくことが大切です。ここでは、お金をためる方法を4つ紹介します。

積立定期預金

積立定期預金は、毎月の預金口座から自動的にお金が定期預金口座に積み立てられる仕組みの金融商品です。積立額や積立日などは後日変更が可能なので、まずは少額からでも申込んでみましょう。

なお、積立開始後に中止することも可能です。積立定期預金には、次のようなメリットとデメリットがあります。

【メリット】

- コツコツとためやすく、手間がかからない

- 定期預金なので、普通預金よりもやや金利が高い傾向

- すぐにお金を下ろすことができ、緊急時などに対応しやすい利便性がある

- 預金保険機構の対象となり、1つの銀行で「元金1,000万円+利息」まで保証される

【デメリット】

- 貯蓄型保険や投資信託に比べて利回りが良くない場合がある

「いつまでに、いくらためるのか」という具体的な目標を設定したい方には、りそなグループアプリの「つみたてボックス」の利用がおすすめです。

「つみたてボックス」では、貯金の目的ごとに「目標金額」「目標までの期間」を設定して資産形成ができます。余裕資金での資産形成もワンタップで簡単です。つみたてボックスでは、設定内容に応じて積立定期預金もしくは投資信託からコースを選択できます。

- ※目標貯金は2023年8月2日以降、「つみたてボックス」よりご利用いただけます。

iDeCo(個人型確定拠出年金)

iDeCoは、任意で加入申込みをして、老後資金をためる私的年金制度です。定期預金、保険商品、投資信託のなかから商品を選び、法律で定められている上限範囲内で毎月の掛金を積み立てて運用します。積み上げた資産は、60歳以降に年金または一時金で受取ることが可能です。

なお、iDeCo加入者数は328万6,747 人(2024年3月末時点)、全年代に対する30代の加入割合は68万8,339 人(20.9%)のため、需要が比較的高い制度といえるでしょう。

iDeCoの加入者数や年代別の加入割合について、下表にまとめました。

横スクロールできます。

| 加入者数 | 年代別の加入割合 | |

|---|---|---|

| 19歳まで | 285人 | 0.0% |

| 20代 | 17万6,105人 | 5.4% |

| 30代 | 68万8,339人 | 20.9% |

| 40代 | 111万3,186人 | 33.9% |

| 50代 | 116万2,764人 | 35.4% |

| 60代 | 14万6,068人 | 4.4% |

参考:運営管理機関連絡協議会「確定拠出年金統計資料(2024年3月末)」をもとに作成

また、iDeCoには、次のようなメリットとデメリットがあります。

【メリット】

- 積み立てたお金はすべて所得控除の対象となる

- 運用益が非課税になる ※通常の金融商品には20.315%(復興所得税を含む)かかる

- 受取時に公的年金等控除(年金として受取る場合)または退職所得控除(一時金の場合)が適用され、所得税が軽減される

- 2024年12月から公務員や会社員が加入手続き等で提出する「事業主の証明書」の提出が不要となり手続きが簡素化された(ただし、事業主払込を行う方は引き続き必要)

【デメリット】

- 積み立てたお金は原則60歳まで引出せない

- iDeCo専用口座の開設・維持に手数料がかかる

NISA(つみたて投資枠)

NISAとは、投資信託等の金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

2024年の制度改正によりNISAはつみたて投資枠は年間120万円、成長投資枠は年間240万円、年間最大360万円の投資が可能となりました。つみたて投資枠は購入方法が積立に限定され、一定の基準を満たした投資信託が対象です。

また、NISA(つみたて投資枠)には、次のようなメリットとデメリットがあります。

【メリット】

- 少額で投資をスタートできる

- 毎月自動積立されるため、値動きを見て購入のタイミングを計る必要がない

- 安定的な資産形成を目指す投資信託がラインナップされている

- 一度投資信託を売却すると翌年以降、枠が再利用できる

【デメリット】

- 1人1口座に限定されているため、金融機関で1つしか利用できない

- 課税口座と損益通算ができない

個人年金保険

個人年金保険は、老後資金を積み立てるための保険商品です。保険契約者が保険料を支払い、契約時に設定した年齢から、一括または定期的に年金として給付金を受取ります。

個人年金保険には、保証期間付終身年金、確定年金、有期年金などの種類があり、それぞれの特徴を理解したうえで選択することが重要です。

支払方法や給付開始時期などを柔軟に設定できるため、契約者のライフプランに合わせた資産形成ができます。

【メリット】

- 自分で老後の生活資金を積み立てられるため、公的年金だけに頼らない経済的な備えができ、計画的な資産形成を行える

- 個人年金保険料控除の対象となる場合、1年間に支払った保険料に応じて一定額の所得控除を受けることができ、所得税や住民税の軽減が期待できる

【デメリット】

- 中途解約すると元本割れするおそれがある

- インフレになるとお金の価値が目減りする可能性がある

【独身・夫婦共通】30代貯金なしの蓄財シミュレーション

~1,000万円は可能?~

前述したように、「家計の金融行動に関する世論調査」では、30代の独身・夫婦世帯の約3割程度が「貯金をしていない」と回答しています。

現在貯金をしていない方は、まず緊急予備資金をためましょう。例えば、1ヵ月の支出が20万円の場合、1年間の緊急予備資金として240万円が必要です。

そのほか、ライフイベントでお金がかかる可能性があります。まずは目標を1,000万円と決め、貯金ゼロからスタートしても達成できるかどうか確認しましょう。

金利の異なる商品で積み立てる場合に、どのぐらいの期間がかかるのか、以下で3パターンのシミュレーションをしてみてください。

年利0.125%のシミュレーション:35歳時点で貯金なし

りそなの積立定期預金で年利0.125%※を用いてシミュレーションしてみます。

- ※2025年1月10日現在

- ※毎回の積立ごとに預入日(または継続日)に当社の店頭に表示する「期日指定定期預金」、<スーパー定期><スーパー定期300>の利率を適用します。

商品例:積立定期預金の利息の付き方

- 1.毎月3万円、年間36万円の積立をする場合

- 2.毎月5万円、年間60万円の積立をする場合

- 3.毎月7万円、年間84万円の積立をする場合

- 4.毎月9万円、年間108万円の積立をする場合

| 毎月3万円 | 毎月5万円 | 毎月7万円 | 毎月9万円 | |

|---|---|---|---|---|

| 40歳時点 | 180万5,544円 | 300万9,237円 | 421万2,935円 | 541万6,628円 |

| 45歳時点 | 362万2,406円 | 603万7,339円 | 845万2,281円 | 1,086万7,216円 |

| 50歳時点 | 545万657円 | 908万4,425円 | 1,271万8,202円 | 1,635万1,970円 |

| 55歳時点 | 729万371円 | 1,215万614円 | 1,701万868円 | 2,187万1,112円 |

| 60歳時点 | 914万1,618円 | 1,523万6,026円 | 2,133万448円 | 2,742万4,853円 |

| 65歳時点 | 1,100万4,471円 | 1,834万780円 | 2,567万7,106円 | 3,301万3,412円 |

緊急予備資金240万円をためることを考えると、毎月3万円の積立では5年以上かかります。5年以内にためたい場合には、毎月5万円の積立ができるように計画を立てましょう。

老後資金の準備として、毎月5万円を積み立てる場合、60歳時点での貯蓄額は約1,523万円に達します。さらに、毎月7万円では約2,133万円、毎月9万円では約2,742万円を貯蓄可能です。

前述のとおり、夫65歳以上、妻60歳以上の無職高齢夫婦に必要とされる公的年金以外の生活費は1,300万~2,000万円といわれています。

この目標額を達成するには、毎月5万円以上の積立を継続することが必要です。長寿化にともなう将来の生活費をまかなうためにも、早期から計画的な積立をはじめましょう。

年利3%のシミュレーション:35歳時点で貯金なし

一般的には、投資利回り3%を目指すと良いといわれています。利回り3%を継続できるものと仮定してシミュレーションしてみましょう。

商品例:積立投資信託

- 1.毎月3万円、年間36万円の積立をする場合

- 2.毎月5万円、年間60万円の積立をする場合

- 3.毎月7万円、年間84万円の積立をする場合

- 4.毎月9万円、年間108万円の積立をする場合

| 毎月3万円 | 毎月5万円 | 毎月7万円 | 毎月9万円 | |

|---|---|---|---|---|

| 40歳時点 | 193万9,401円 | 323万2,336円 | 452万5,270円 | 581万8,204円 |

| 45歳時点 | 419万2,243円 | 698万7,071円 | 978万1,899円 | 1,257万6,728円 |

| 50歳時点 | 680万9,181円 | 1,134万8,634円 | 1,588万8,088円 | 2,042万7,542円 |

| 55歳時点 | 984万9,060円 | 1,641万5,100円 | 2,298万1,140円 | 2,954万7,180円 |

| 60歳時点 | 1,338万235円 | 2,230万391円 | 3,122万548円 | 4,014万704円 |

| 65歳時点 | 1,748万2,107円 | 2,913万6,844円 | 4,079万1,582円 | 5,244万6,320円 |

利回り3%で毎月3万円ずつ積立運用しても、5年間(40歳時点)では約194万円となり、緊急予備資金240万円をためることはできません。しかし、利回りが高い場合には複利効果が活かされ、65歳時点で毎月3万円の積立でも約1,748万円と、2,000万円に近づいていることがわかります。

長い時間をかけて運用すれば、少額からでも十分に資産形成できるため、早いうちから取りかかるようにしましょう。

年利5%のシミュレーション:35歳時点で貯金なし

同じ投資信託でも、投資対象によって高い利回りを目指している商品もあります。ただし、利回り(リターン)が高い商品はリスクも高い傾向があります。

年金運用においてプロの投資家でも、年5.5%の利回りは達成できていない状況を鑑みると、年利5%を目指すのは現実的に困難です。

商品例:積立投資信託

- 1.毎月3万円、年間36万円の積立をする場合

- 2.毎月5万円、年間60万円の積立をする場合

- 3.毎月7万円、年間84万円の積立をする場合

- 4.毎月9万円、年間108万円の積立をする場合

| 毎月3万円 | 毎月5万円 | 毎月7万円 | 毎月9万円 | |

|---|---|---|---|---|

| 40歳時点 | 204万182円 | 340万304円 | 476万426円 | 612万547円 |

| 45歳時点 | 465万8,468円 | 776万4,114円 | 1,086万9,760円 | 1,397万5,405円 |

| 50歳時点 | 801万8,668円 | 1,336万4,447円 | 1,871万226円 | 2,405万6,005円 |

| 55歳時点 | 1,233万1,010円 | 2,055万1,683円 | 2,877万2,357円 | 3,699万3,030円 |

| 60歳時点 | 1,786万5,291円 | 2,977万5,485円 | 4,168万5,680円 | 5,359万5,874円 |

| 65歳時点 | 2,496万7,759円 | 4,161万2,932円 | 5,825万8,104円 | 7,490万3,277円 |

年利5%でも、緊急予備資金240万円をためようとすると毎月3万円では5年以上かかりますが、55歳時点では約1,233万円と1,000万円を上回ることができます。ただし、利回りが高い商品はリスクも高いため、注意が必要です。

まとめ

結婚、子どもの出産・養育など、30代に入る頃から、さまざまなライフイベントが訪れる可能性があります。それぞれのイベントで多額の費用が必要になるので、早い時期から貯金をしておきましょう。

確実に将来の資金を用意しておきたいのであれば、目的に合わせてコツコツと積み立てられる商品をおすすめします。高めの金利で複利効果を得られるように、長い時間をかけて運用していくのがよいでしょう。

りそなには、積立定期預金やiDeCo、NISA、個人年金保険といった金融商品が揃っています。「自分に合った商品がどれかわからない」というときには、りそなグループで相談してみてはいかがでしょうか。

4問で運用方法・商品を

サクッと診断

3分で未来の資産を

しっかり診断!

本記事は2025年3月10日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等または制度の改正等を保証する情報ではありません。

つみたてボックス及びつみたてボックス専用ファンドに関するご注意事項

NISAご利用にあたってのご注意事項

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- りそな銀行・埼玉りそな銀行・関西みらい銀行でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。