【50代のお金事情】平均貯金額はいくら?知っておくべき老後準備の賢い進め方

公開日:2021/04/06

更新日:2024/01/04

そろそろ老後のことが頭をよぎる50代。「世の中の50代は平均、どれくらい貯金している?」「老後の準備はいつからすればいい?」気になるポイントではないでしょうか。

現在「まずい!」と思ったあなたも大丈夫。まだ間に合います。

- 私が書きました

-

- 主なキャリア

-

大手生命保険会社、証券会社勤務を経て、2019年りそな銀行入社。

- ※りそなグループが監修しています

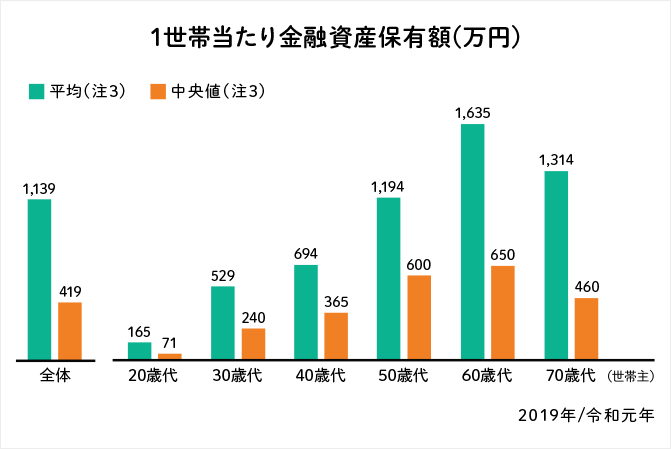

50代の平均貯蓄額は1,194万円、中央値は600万円

資料:金融広報中央委員会「家計の金融行動に関する世論調査」【二人以上世帯調査】(2019年/令和元年)

- 1調査対象 全国8,000世帯(世帯主が20歳以上でかつ世帯員が2名以上の世帯。回収率40.3%)

- 2調査期間 2019年6月14日~7月23日。

- 3金融資産非保有世帯を含む平均、中央値。

金融広報中央委員会「家計の金融行動に関する世論調査」(二人以上世帯、2019年)の1世帯当たりの金融資産保有額を確認すると、50代の貯蓄額は以下のようになっています。

50代の平均貯蓄額

50代・1世帯あたりの「金融資産保有額(2019年)」は1,194万円。世代別の金額を見ると、40代から50代にかけて大きく増えています。40代は子どもの教育費などで出費がかさむため「資産形成が進みにくい」「お金をためづらい」時期ですが、50代は子どもが独立したことで教育費の負担が軽減され、資産形成を進めやすくなったと考えられます。

60代の増え方も大きいですが、これは退職金などの一時的な収入によって押し上げられていると考えられます。仕事を続けている場合でも、(50代に比べると)給与水準が低下しているケースが多いです。

50代は重要な「お金のため期」ともいっても過言ではないでしょう。

50代の貯蓄額中央値

50代の金融資産保有額の中央値は600万円です。「中央値」は上から順に並べた際、ちょうど真ん中に位置する値のことです。平均値(1,194万円)とは、およそ倍近い開きがあります。一握りの富裕層が平均値を押し上げていることがうかがえます。

平均におよばなくても悲観する必要はありませんが、50代は重要な「お金のため期」であるだけに、老後を意識して準備をはじめておきたいところです。

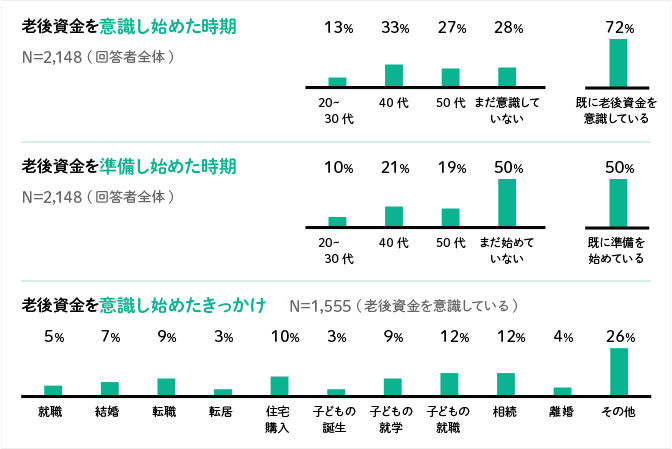

老後を意識している50代は72%、

老後の準備をはじめている人は50%

横スクロールできます。

りそな銀行が50代・約2000人を対象に実施したアンケート調査(2020年10月実施)によると、50代の72%がすでに老後を意識しているものの、「実際に老後の準備をはじめている人」は50%にとどまっています。

老後の準備を意識したきっかけとしては「子どもの就職」「親の相続」がともに12%(複数回答)と多くなっています。50代は「子どもが独立する」「親が亡くなる」など、大きな変化が起きやすいタイミングであり、これをきっかけに自分の老後を考えはじめる人が多いようです。

老後資金は「いつまでに」「いくら」ためればいいのか?

老後資金は「いつまで」に「いくら」ためればいいのか。老後を意識しはじめた50代にとって、大きな関心事ではないでしょうか。

現在の50代の大半は、65歳から年金の受給が開始されます。60歳まで勤めていた会社での再雇用など、基本的には65歳までの就業機会は確保されています。目安として65歳以降を「老後」と想定し、必要な金額を算出するといいでしょう。人生100年時代といわれている昨今「90歳、100歳まで生きる」と考えておく必要がありそうです。

「年金収入やその他の定期収入の総額」から「生活費の総額」を差し引き、マイナスとなる分が「必要な資金」です(簡易的な計算の一例)。年金収入については、50歳になると「ねんきん定期便」に年金見込み額が記載されるようになるので、参考にするといいでしょう。

ただし、以上は物価の上昇や運用による資産の増加などを考慮していない、簡易的な計算です。金融機関のなかには、老後の必要資金のシミュレーションを細かく行ってくれるところがあるので、利用するといいでしょう。

50代からのお金のため方「できることから、はじめる」が重要

ひとくちに50代といっても「まだ子どもの教育費がかかり、余裕がない人」「子どもが独立して余裕がある人」など事情はさまざまです。「できることから、はじめる」というスタンスで取組むといいでしょう。

毎月決まった金額を積み立てる

「老後2000万円問題」が世間をにぎわせました。どれくらいの金額があれば老後生活を送れるのか、世間の関心は高いようです。

「いつまで」に「いくらためる」といった目標を定めたうえで備えることが大切です。ただ「できることからはじめる」ことも重要です。毎月一定金額の積み立てをはじめるのも、ひとつの手段。例えば「子どもが独立して必要がなくなった教育費の分を積立に回す」などが考えられます。

「収入から支出を差引いた残額を貯蓄する」という方法もいいですが、無駄づかいしてしまうことも考えられます。収入から貯蓄分をあらかじめ差し引き、支出を範囲内に抑える、という方法のほうがたまりやすいでしょう。毎月決まった額を積み立てることをおすすめします。

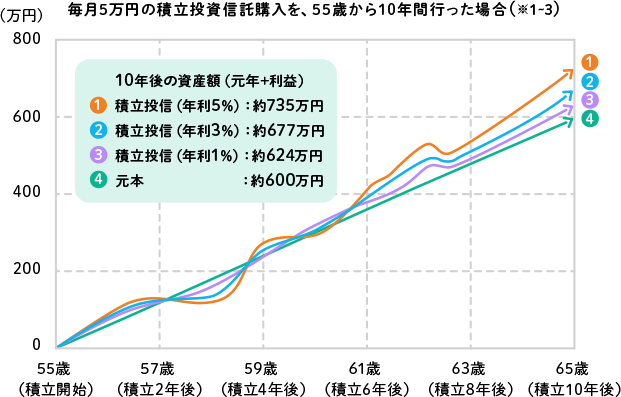

積み立てを10年続ければ意外にたまる

積み立てのメリットはいわば「強制的に差し引かれること」です。例えば、毎月5万円ずつ積み立て、年平均3%の利回りで運用できれば10年間で約677万円になります。

具体的な手段としては「NISA」「iDeCo」といった税制上の優遇装置のある制度の利用が、有力な選択肢となるでしょう。

横スクロールできます。

| 積立投資信託 (年利5%) |

2年後 | 4年後 | 6年後 | 8年後 | 10年後 |

|---|---|---|---|---|---|

| 積立金額 (元本) |

120万円 | 240万円 | 360万円 | 480万円 | 600万円 |

| 資産額 (元本+利益) |

約125万円 | 約260万円 | 約406万円 | 約564万円 | 約735万円 |

横スクロールできます。

- ※1複利方式は年複利、課税計算は20.315%(国税および地方税)としております。

- ※2積立投信の年利はあくまでもシミュレーションであり、将来の成果を約束・保証するものではありません。

- ※3投資信託は有価証券等の価格変動のある商品に投資するために確定した利回りを一般に保証するものではなく、上記グラフはシミュレーションをイメージしたものであり、将来の成果を約束・保証するものではありません。

まとめ

50代の平均貯蓄額は約1200万円。対して中央値は600万円と、2倍近い開きがあります。これは一部の富裕層が平均を押し上げていることを示しています。平均に達していなくても悲観する必要はないでしょう。

とはいえ、50代は資産形成を進めるうえで重要なタイミングです。60代では退職金などの一時的な収入が期待できますが、仕事を続けても(一般的に)給与水準は低下します。

アンケート調査によると、50代の7割強が老後を意識している一方、準備をはじめている人は約5割にとどまっています。

例えば「子どもの独立で教育費の負担がなくなった分を積立に回す」のもひとつの準備です。「できることからはじめる」という発想で積み立てなどを検討してみましょう。

何からすればいいか

わからないという方は…

4問で運用方法・商品を

サクッと診断

こちらの記事もおすすめ:

50代から始めるはじめての投資!老後に備えたい投資初心者のための資産形成術

本記事は2024年1月4日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。