年金とは?公的年金と私的年金の種類と特徴を知って将来に備えよう

公開日:2025/09/25

老後の生活を考えるうえで、将来受取れる年金額を知ることは重要です。もらえる年金額や老後の生活費を知っておくと、それまでに用意しておくべき資金の目安を把握することができます。

公的年金は老後や障害時の生活、死亡時の遺族の生活に備える社会保障制度です。一方で、自助努力として備える私的年金があります

この記事では、年金について概要と種類、特徴を解説し、年金を活用するためのコツを紹介します。思い描く老後を過ごすためにも、年金制度の概要を知り、将来に向けて今から備えておきましょう。

- 私が書きました

-

- 主なキャリア

-

証券会社、銀行、保険会社など金融機関での勤務を経てFP事務所開業。より豊かに自分らしく生きるためには、「お金と向き合うこと」が大切との想いから、相談・執筆・講師として活動。知識だけでない経験を踏まえたアドバイス、そしてサポートを提供。

- ※りそなグループが監修しています

老後・障害・死亡に

備える年金

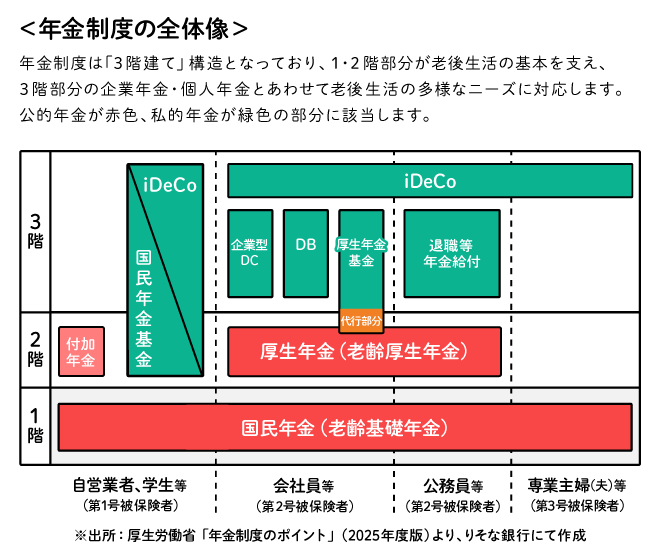

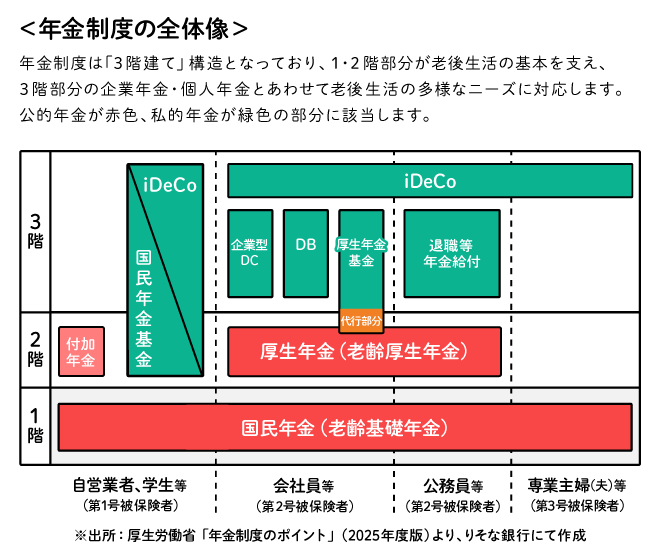

年金制度には、公的年金と私的年金があります。公的年金制度は、老後や障害時の生活、死亡時の遺族の生活といったリスクに備えるための制度です。

一定の年齢に達した方、あるいは障害状態となって働けない方、生計を支えていた人が亡くなったときの遺族の生活保障として、それぞれ老齢年金・障害年金・遺族年金を受取ることができます。

公的年金制度は国が運営する制度です。20歳から60歳未満のすべての国民が加入する国民年金と、会社員や公務員が国民年金に上乗せする形で加入する厚生年金があります。公的年金は年金制度の土台となる部分といえるでしょう。

一方で、私的年金は企業や個人が任意で加入・実施する制度です。公的年金をさらに充実させるために加入することで老後の生活への備えをより手厚くできます。

横スクロールできます。

年金は公的年金と

私的年金の2種類

年金は公的年金と私的年金の2種類に大別されますが、公的年金と私的年金にもそれぞれ種類があります。年金制度の全体像をまとめると、以下のとおりです。

| 種類 | 概要 |

|---|---|

| 国民年金 | 20歳以上60歳未満のすべての方が加入する制度 |

| 厚生年金 | 会社員や公務員などが加入する制度 |

横スクロールできます。

| 種類 | 具体的制度 |

|---|---|

| 企業等が従業員のために 実施する制度(企業年金) |

企業型確定拠出年金(企業型DC) 確定給付企業年金(DB) 厚生年金基金 退職等年金給付 |

| 個人が自ら加入する 制度(個人年金) |

個人型確定拠出年金(iDeCo) 国民年金基金 個人年金保険 |

年金の種類と特徴

ここでは、年金の種類と特徴をより詳しく解説していきます。制度の概要を確認してみましょう。

公的年金

公的年金の概要について、国民年金と厚生年金のそれぞれを解説します。

国民年金

国民年金は、日本国内に居住する20歳以上60歳未満のすべての方が加入する年金制度です。老齢年金として受取る年金は「老齢基礎年金」と呼ばれ、公的年金制度の最も基本的な部分です。

国民年金は職業などに応じて被保険者の種別が3つあり、加入手続きや保険料の納付方法などが異なります。

横スクロールできます。

| 種別 | 対象者 | 納付方法 |

|---|---|---|

| 第1号被保険者 | 農業者・自営業者 学生・無職の方 など |

納付書や口座振替により納付 |

| 第2号被保険者 | 会社員・公務員の方 など | 勤務先を通じて納付(給料から天引き) |

| 第3号被保険者 | 国内に居住し、第2号被保険者に扶養されている配偶者 | 自己負担なし |

厚生年金

厚生年金は、主に会社員や公務員の方が加入する公的年金です。会社員や公務員は国民年金とともに厚生年金に加入します。

厚生年金保険料は、給与(基本給に加え手当など含めた税引前の給与)に基づき算定される標準報酬月額や賞与に基づき算定される標準賞与額に保険料率をかけて計算されます。保険料率は18.3%で、加入者本人と会社が折半して負担します。

毎月の保険料=標準報酬月額×保険料率

賞与の保険料=標準賞与額×保険料率

私的年金

私的年金には、企業等が従業員のために実施する「企業年金」と、個人が自ら任意で加入する「個人年金」に分類されます。

企業が従業員のために

実施する私的年金

企業等が従業員のために実施する年金制度には、企業型確定拠出年金(企業型DC)、確定給付企業年金(DB)、厚生年金基金、退職等年金給付などがあります。

横スクロールできます。

| 種類 | 特徴 |

|---|---|

| 企業型確定拠出年金 (企業型DC) |

企業が掛金を毎月拠出し、従業員が年金資産の運用を行う制度。運用成績により、将来受取れる年金額が変動する。 |

| 確定給付企業年金(DB) | 従業員の受取る給付額があらかじめ約束されている制度。運用は企業または企業年金基金が委託した信託銀行等が担い、運用益が想定を下回った場合は企業が不足分を穴埋めする。 |

| 厚生年金基金 | 企業が基金を設立し、厚生年金保険料の一部を収受・管理運用する制度。平成26年4月1日以降、厚生年金基金の新規設立は認められていないため、導入している企業はごくわずか。 |

| 退職等年金給付 | 公務員や私立学校教職員の退職給付制度。基本的に年金の半分は有期年金、もう半分は終身年金として支給される。保険料は標準報酬月額と標準期末手当などをもとに算定される。 |

個人が自ら加入する私的年金

個人が自ら加入する私的年金には、個人型確定拠出年金(iDeCo)、国民年金基金、個人年金保険などがあります。

横スクロールできます。

| 種類 | 特徴 |

|---|---|

| 個人型確定拠出年金(iDeCo) | 20歳以上65歳未満※である公的年金の被保険者が加入できる制度。掛金が全額所得控除の対象となり、運用益は非課税で再投資される。受取時も税制優遇措置を受けられる。

|

| 国民年金基金 | 国民年金の第1号被保険者や、60歳以上65歳未満で国民年金に任意加入している方が加入できる確定給付型の制度。掛金が全額社会保険料控除の対象となり、受取時も税制優遇措置を受けられる。 |

| 個人年金保険 | 民間の保険会社が販売する保険。要件を満たせば、保険料は生命保険料控除の対象となる。保険会社によって運用方法や受取り期間、払込方法などが異なる。 |

年金制度を活用する

3つのコツ

年金制度の大枠が理解できたら、老後に向けた年金活用を具体的に考えていきましょう。ここでは、年金制度を上手に活用するために知っておきたい3つのコツを解説します。

- 将来に必要な資金をシミュレーションする

- 将来受取れる年金を増やせる制度を活用する

- WPP理論で備える

将来に必要な資金を

シミュレーションする

老後に備えるためには、まず必要となる資金の額を検討することが重要です。老後の生活を充実させるために、やみくもに私的年金に加入すると、掛金や保険料等で現在の生活が圧迫される可能性があります。

老後どのような生活を送りたいかを具体的にイメージしたうえで、必要な生活費を算出してみましょう。公的年金の支給額から生活費を引いて、生活費が公的年金を上回る場合には、不足分を私的年金で補う準備をすることが望ましいでしょう。

老後に必要な資金の目安や支払われる年金額については、以下の記事で詳しく解説していますので併せてご覧ください。

将来受取れる年金を

増やせる制度を活用する

一定の条件を満たすことで、受取る年金額を増やせる場合があります。制度を積極的に活用していきましょう。

公的年金を増やせる制度

国民年金は、20歳から60歳まで40年間の納付済期間がある場合には満額の老齢基礎年金を受取ることができます。

学生時代に未納期間がある場合のほか、事情により満額受給ができない場合には、申し出により国民年金の任意加入が認められます。

任意加入期間中に保険料を納めることで、65歳以降に受取る老齢基礎年金額を満額まで増やすことができます。ただし、60歳以降も再雇用などで働く厚生年金加入者は対象外です。

また、老齢基礎年金および老齢厚生年金の公的年金は、いずれも受給開始を繰り下げる(遅らせる)ことで年金額を増やせる(繰下げ受給)制度があります。繰り下げできる期間は66歳以降75歳まで月単位で可能です。繰り下げた期間が長いほど年金の増額率は増えます。

ただし、受給額が増えると、同時に税や社会保険料、医療費の窓口負担割合も増えることに注意が必要です。そのため、健康状態などをふまえつつ受給開始時期を慎重に検討したいものです。

さらに、第1号被保険者と任意加入被保険者であれば付加保険料の納付も選択肢です。国民年金保険料に月額400円の付加保険料を納付することで、将来の老齢基礎年金に付加年金「200円×付加保険料納付月数」が上乗せして支給されます(年額)。付加保険料についてはは、お住まいの市区町村役場が窓口となります。

私的年金を増やす

企業型確定拠出年金(企業型DC)と個人型確定拠出年金(iDeCo)は、いずれも自ら年金資産の運用を行う制度です。運用成績により将来受取れる年金額が変動します。

確定拠出年金(企業型DC、iDeCo)は、決して放置せず、投資先や配分比率を定期的に確認することが大切です。必要に応じて運用商品の変更や入替えも検討しましょう。また、受取り方についても、退職金や公的年金の額を考慮したうえで選択しましょう。

確定拠出年金(企業型DC、iDeCo)は、受取り方法として、年金受取や一時金を選択できます。

一時金として受取る場合は退職所得扱いとなり、退職所得控除の対象となります。一方、年金として受取る場合は雑所得扱いとなり、公的年金等控除の対象となります。

年金形式での受取りであれば、残額を引き続き運用に回すことができるため、さらに資産を増やせる可能性もあります。

なお、年金として受取る際には、基本的に受取りの都度、手数料が発生します。そのため、手数料を考慮した金融機関選びが重要なポイントとなります。りそなのiDeCoは、iDeCoを取扱う金融機関のなかで唯一受取時手数料が無料ですので、ぜひご利用ください(2025年7月1日時点)。

WPP理論で備える

WPP理論とは、就労長期化(Work longer)・私的年金(Private pensions)・公的年金(Public pensions)の頭文字を取って呼ばれる、豊かなセカンドライフ実現に向けて提唱される考え方です。

再雇用、副業などにより可能な限り長く働いて就労収入を得ながら、公的年金への上乗せとして位置づけられてきた私的年金の役割を再評価し、公的年金を受給するまでの中継ぎとしての活用を目指します。これにより、終身で受取る公的年金を繰下げ受給により増やすことが可能となります。

WPP理論をふまえ、定年後の働き方とともに公的年金と私的年金にそれぞれの役割、必要となる年金額について算出してみましょう。

まとめ

年金には、大きく分けて公的年金と私的年金があり、公的年金は年金制度の土台、私的年金はその上乗せ部分を担っています。老後の生活をより充実させたい場合は、私的年金を積極的に活用することをおすすめします。

制度選び利用にあたっては、受取る年金額を増やせる制度かどうかも注目すべき点です。

被保険者種別に関わらず加入できる個人型確定拠出年金(iDeCo)では、掛金の拠出時、運用時、受取時に税制上の優遇措置を受けることが可能です。働き方やお勤め先に企業年金制度があるかどうかによって掛金の上限額は異なりますが、少額からはじめられるため、無理のない範囲で取り組んでみてください。

iDeCoは金融機関によって取扱う商品やサービス内容、手数料が異なります。りそなのiDeCoでは受取手数料0円で利用できるため、ぜひお申込みください。

本記事は2025年9月25日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

iDeCoのお申込み

オンラインでかんたん!

相談しながら