NISAのロールオーバーとは?メリット・デメリットや手続き方法について徹底解説

公開日:2019/11/19

更新日:2020/09/30

すでにNISAを利用していて非課税期間の満了が近づき、ロールオーバーをするべきかどうか検討している方もいるでしょう。しかし、ロールオーバーとは何か知りたい方、ロールオーバーを知っていても、具体的にどのようなものかを把握している方は少ないのではないでしょうか。

NISA口座を持っていてロールオーバーを希望する場合、期日までにご自身で手続きをする必要があるため、ロールオーバーの仕組みはしっかりと押さえておきたいものです。

そこで、今回はNISAのロールオーバーの概要とメリット・デメリットや手続き方法について解説します。あわせて注意すべきポイントもご紹介しますので、非課税期間の満了の手続きにぜひお役立てください。

- 私が書きました

-

- 主なキャリア

-

銀行に20年以上勤務し、融資及び営業の責任者として不動産融資から住宅ローンの審査、資産運用や年金相談まで幅広く相談業務の経験あり。在籍中に1級ファイナンシャル・プランニング技能士及び特定社会保険労務士を取得し、退職後、かじ社会保険労務士事務所として独立。現在は労働基準監督署で企業の労務相談や個人の労働相談を受けつつ、セミナー講師など幅広く活動中。

- ※りそなグループが監修しています

まずは覚えておきたい!

NISAの

ロールオーバーとは

- ※現在のNISA制度へのロールオーバーは2023年までとなります。

2024年以降は新NISAの内容により変更となる場合があります。

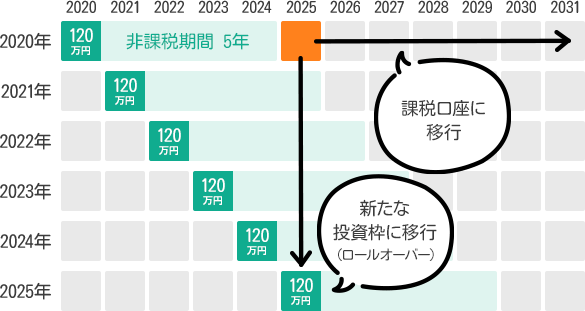

NISAで購入した投資信託や株式は、配当金や譲渡益などの利益が5年間非課税※となっています。5年間の非課税期間が満了したあとでも、NISA非課税投資枠で保有している金融商品を翌年のNISA非課税投資枠へ移すことで、再度5年間非課税で運用することが可能です。このような、翌年のNISA非課税投資枠へ移す手続きを「ロールオーバー」と呼びます。

つまり、NISAのロールオーバーとは非課税期間終了後に発生するものであり、手続きをすればさらに5年間、非課税で購入した投資信託や株式を引き続き保有することができるのです。非課税期間満了後の金融商品は、ロールオーバーをすることも、特定口座や一般口座などの課税口座へ移管することもできます。運用状況によっては、売却することもあるでしょう。

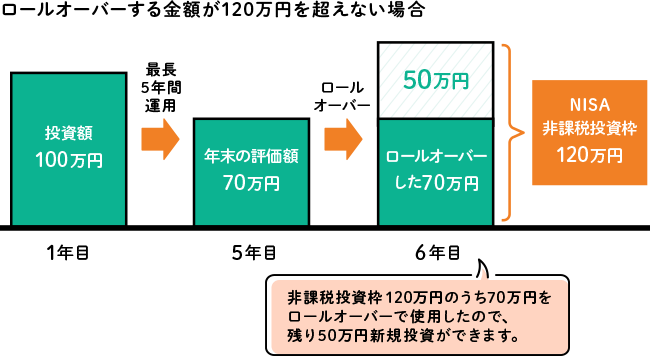

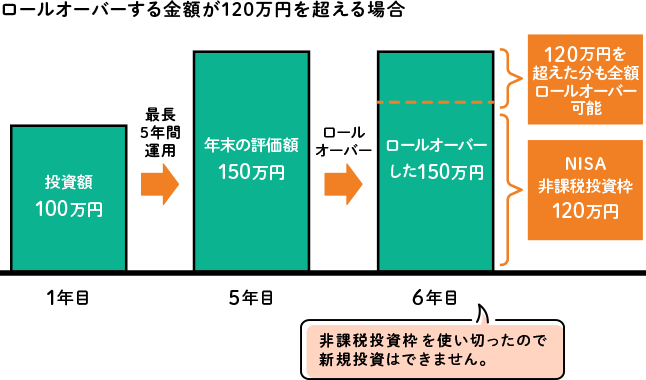

ロールオーバーが可能な金額に上限はなく、運用した利益を含めると120万円※を超過している場合でも、全額を再度翌年のNISA口座に移すことが可能です。しかし、120万円を超える金額をロールオーバーした場合、すでに非課税枠を使い切っていることになるのでその年の新規の買付はできません。また、120万円を超えない金額をロールオーバーした場合には、120万円の非課税投資枠における残額の範囲内で新規の買付をすることができます。

- ※金融庁「NISAのポイント」

NISAのロールオーバーの条件

ロールオーバーをする際には、下記の条件を満たさなければなりません。

同一の金融機関における

NISA口座内での

非課税期間延長であること

ロールオーバーをおこなうには、翌年のNISA口座を開設する必要があります。これは、同一の金融機関であることが前提条件です。

NISA口座を開設している

金融機関で、

期限までに

所定の手続きをおこなうこと

定められた期限までに手続きをおこなうことが必要です。期限までに手続きをしないと保有している金融商品は、課税対象になってしまう可能性がありますので、期日管理はしっかりとおこないましょう。

NISAのロールオーバーのメリット・デメリットとは?

5年間の非課税期間が終わったら、保有している金融商品については「ロールオーバーをする」「課税口座に移す」「売却する」の3パターンから選択することになります。3パターンのうち、どれを選択するかは悩ましい問題ですが、ロールオーバーのメリットとデメリットを正しく理解しなければ適切な判断はできません。NISAのロールオーバーのメリット・デメリットを見ていきましょう。

NISAのロールオーバーの

メリット

ロールオーバーをするメリットには、次のものがあります。

投資で得た利益を新たな投資に

回すことで

非課税のまま

運用できる額が増える

運用成績が良ければ、ロールオーバーをして非課税で運用し続けることも方法のひとつです。運用益で120万円を超えていても全額を翌年のNISA口座に移すことができます。

上記によって最大10年間、

非課税で運用することができる

運用成績が良い銘柄を非課税で10年間運用できるのは、大きなメリットといえるでしょう。

NISAのロールオーバーの

デメリット

一方、ロールオーバーにはデメリットもあります。

値下がりしていて損失を

出すと

非課税の恩恵を

受けられない

NISA口座は売却時に値下がりによる損失が出ても、特定口座や一般口座と損益通算ができないというデメリットがあり、その損失は「税計算上ないもの」とみなされます。そのため、ロールオーバーした銘柄の運用成績が悪くて値下がりしてしまうと、非課税の意味がありません。

2019年以降に

NISAを利用する

場合、

ロールオーバーが不可能

2019年9月時点ではNISAは2023年※までの制度となっており、ロールオーバーの利用も2023年までとなっています。2023年中に購入した金融商品については5年間非課税で保有することができますが、2019年以降にNISAを利用する場合にはロールオーバーができないことになります。

- ※金融庁「NISAの概要」

- ※2024年以降は新NISAの内容により変更となる場合があります。

ロールオーバーの手続きを

忘れると、そのまま

課税対象になってしまう

金融機関によっては非課税期間満了の連絡がない場合があり、手続きを忘れてしまう可能性があります。ロールオーバーの手続きをしなかった場合、同一金融機関で特定口座を持っている場合は特定口座へ、特定口座を持っていない場合は一般口座へ払出しされることになるので手続きは忘れずにしましょう。

ロールオーバーしないとどうなる?

必ずチェックしておくべきポイント

前述の通り、ロールオーバーの手続きをしないと、NISA口座で運用していた投資信託や株式は自動的に課税口座へ払出しされます。その場合、特に注意が必要なのは非課税期間終了時に保有している金融商品が値下がりしていて、移管後に金融商品が値上がりした場合です。

課税口座へ移管されると、移管した時点の評価額で新たに保有していた金融商品を購入したものとみなされます。移管時の時価が購入時より値下がりしていたとしても、移管後に値上がりした状態で売却すると、移管時の時価と売却時の時価の差が譲渡益となり課税されてしまうのです。

課税か非課税かが変わるだけではなく、ロールオーバーをするかしないかの判断は非常に重要です。損益通算や確定申告をすることにより、その年に発生した損失を3年間繰り越して税金の控除を受ける、繰越控除の税金の計算も複雑になってしまいます。確定申告の手続きなどもややこしくなるため、ロールオーバーの予定がある場合は期間内に手続きをおこなう必要があるので注意しましょう。

NISAのロールオーバーの手続き方法と注意点

メリットやデメリットを理解したうえで、ロールオーバーをしようと検討している方に向けて手続き方法と注意点をご紹介します。

NISAのロールオーバーの

手続き方法

ロールオーバーする場合は、下記の手順に沿って手続きをおこないます。

手続き書類の請求をおこなう

(郵送、PDFダウンロード、

窓口へ行くなど)

多くの金融機関では、非課税期間が満了する前に期間満了が近づいている金融商品のロールオーバーの手続きについて連絡をしています。連絡が来たら、必要書類である非課税口座内上場株式等移管依頼書を金融機関所定の方法で入手しましょう。

必要事項に記入し、郵送で返送する

必要事項を記入して返送することで、手続きをおこなうことができます。ただし、金融機関によっては非課税期間満了の連絡が来ない可能性があるため、自分自身でも期日管理はしっかりとおこない、不明な点は取引金融機関に問合せましょう。

NISAロールオーバーの注意点

NISAのロールオーバーをするときの注意点は、簡単に整理すると以下の3点になります。

年末時点で、同一の金融機関に

翌年のNISA口座を

開設しておく必要がある

ロールオーバーをおこなう場合、非課税期間が満了する前に同一の金融機関に、翌年分のNISA口座を開設しなければいけません。

つみたてNISAの場合は

ロールオーバーができない

一般NISAとつみたてNISAは同一年度で両方を利用することができないため、一般NISAをロールオーバーすると、その翌年はつみたてNISAを利用できないことになります。

ロールオーバーした場合、

翌年に利用できる

NISA非課税枠が少なくなる

ロールオーバーする保有資産額の分だけ、翌年度のNISA非課税投資枠を使用することになるため、翌年のNISA口座で新規に投資できる金額が少なくなります。

ただし、NISA非課税投資枠120万円※の範囲内の金額となるため、ロールオーバーした金額が120万円をこえる場合には、翌年は新規の買付ができなくなることを覚えておきましょう。

- ※金融庁「NISAの概要」

手続き方法と注意点をよく確認したうえで、「ロールオーバーをする」「課税口座に移す」「売却する」の3パターンから選択しましょう。保有している金融商品の運用状況によって、どれにしたほうが良いのかという判断は異なるため、よく検討したうえでロールオーバーを活用するようにしたいものです。

まとめ

NISAの5年間の非課税期間が終わる前に、「ロールオーバーをする」「課税口座に移す」「売却する」の3パターンから選択することが必要となります。どれを選ぶかは、保有している金融商品の運用状況によって異なりますが、ロールオーバーのメリットとデメリットを正しく理解していなければ適切な判断はできません。また、ロールオーバーは手続きをしないと課税口座へ移管されてしまいますので注意が必要です。

すでにNISAを利用しておりロールオーバーについて悩んで本ページをお読みいただいた方、これからNISAを始めようと思ってお読みいただいた方、どちらの方にも銀行の窓口で一度相談されることをオススメします。

お客さまに合った提案や、銀行ならではのライフイベントに沿った金融商品のラインナップがあり、1つの銀行でトータルサポートを受けたり相談できたりすることは大きな安心へとつながります。

昨今、世代を問わず運用相談を受ける必要があることから、多くの銀行が休日相談会という名前で土日に相談を受け付けています。銀行によっては、来店時間の事前予約が可能な店舗や、土日営業している店舗、平日夜遅くまで営業している店舗を設置している場合がありますので、ご予定に合わせて気軽に立ち寄ってみてはいかがでしょうか?

何からすればいいか

わからないという方は…

4問で運用方法・商品を

サクッと診断

本記事は2019年9月時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

まずは少額から始めたい、

という方にもおすすめ!