長期積立するなら「パッシブ」と「アクティブ」どっちがいいの?

公開日:2022/11/29

更新日:2023/12/29

iDeCoやNISAなど、初心者でも手軽に資産運用を始められる制度が注目されています。

はじめて投資をされる場合、プロに運用をお任せできる「投資信託」を検討される方が多いと思いますが、 投資信託には2つの運用方法、「パッシブ運用」と「アクティブ運用」があります。

今回は、この2つの運用方法の特徴と選び方についてご紹介します。

パッシブ運用とアクティブ運用って?

投資信託の手法は、大きく分けて「パッシブ運用」と「アクティブ運用」の2つに分けられます。

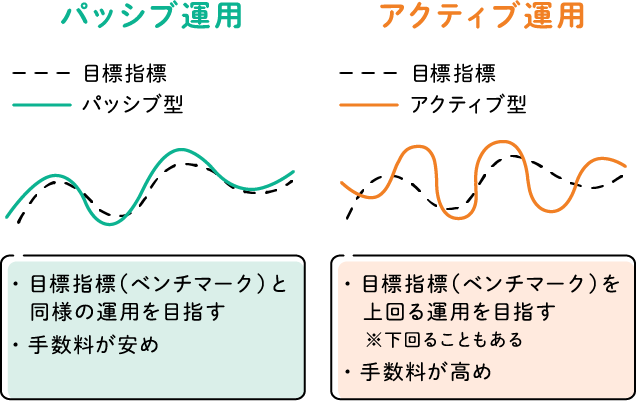

パッシブ運用

パッシブ運用とは、日経平均株価やTOPIX(東証株価指数)などを運用指標(ベンチマーク)とし、これらに連動する運用成果を目指す手法のことです。簡単にいうと”相場に合わせた”運用方法です。

パッシブ運用の中でも、とりわけ代表的なものが「インデックス運用」で、「インデックス型」や「インデックスファンド」として取り扱われていることも多いです。

また、パッシブ運用は、アクティブ運用と比べて手数料が低めなのも特徴の1つです。

アクティブ運用

対してアクティブ運用は、ベンチマークを上回る運用成果を目標とした手法です。

アクティブ運用では、成長性の見込まれる銘柄等に厳選して投資するため、より高い技術と手間が必要になります。

そのため、パッシブ運用と比べると信託報酬は高めになります。

どっちの運用方法を

選ぶべき?

パッシブ運用とアクティブ運用のどちらが優れているかを、断言することはできません。

パッシブ運用はベンチマークに連動する運用成果を目指すため、ベンチマークを大きく上回る利益を目指すことは難しいかもしれませんが大きく下回るリスクも少ない運用となります。また、投資する期間が長ければ長いほど手数料がかさんでしまうため、手数料面で言えば、より手数料の安いパッシブ運用は長期的にみると有利といえます。

ただ、投資先の市場成長が見込めない場合や、そもそも市場自体が縮小傾向にある場合、相場に合わせるパッシブ運用は利益を出しにくい側面もあります。そのケースでは、比較的リスクをとってでも利益を出したい方向けのアクティブ運用の方が有利であるといえます。

このように、個人の運用方針によって運用商品の選び方は変わってきます。

iDeCo(イデコ)のような長期積立ではどちらを選ぶべき?

iDeCo(イデコ)のような長期投資では、手数料などのコスト面、市場の動向など、様々な要素を吟味したうえで運用方法をご検討いただくことをオススメします。

iDeCo(イデコ)は、金融機関によって運用商品や手数料が異なります。

金融機関が用意している商品ラインアップの中から選んで運用し、途中で運用商品を変更することも可能です。

まずは事前にご自身でもしっかり情報を仕入れて、ご自身にあった運用方針を検討してみましょう。

- ※当記事は2023年12月29日現在の税制・関係法令などに基づき記載しております。今後、税務の取扱いなどが変わる場合もございますので、記載の内容・数値等は将来にわたって保証されるものではありません。

iDeCoのお申込み

オンラインでかんたん!

相談しながら

最後に、お客さまにご質問です。