資産形成とは?将来に向けて資産を増やすための基礎知識

公開日:2020/09/16

更新日:2026/02/16

低金利が続く現代の日本では、ただ預けるだけでなく、資産の置き場所を考えながら効率的に増やしていく視点が欠かせません。

この記事では、資産形成の基本的な考え方や重要性をはじめ、老後に向けて必要となる資産の目安、そして資産形成を成功させるために押さえておきたいポイントについて分かりやすく解説します。

- 私が書きました

-

- 主なキャリア

-

元銀行員。若年層から高年層まで幅広い資産運用の提案を行う。メディアを通じて、より多くのお客さまに金融の知識を伝えたい気持ちが強くなり、退職を決意。

現在は、編集者として金融機関を中心にウェブコンテンツの編集・執筆業務に従事している。

- ※りそなグループが監修しています

資産形成とは?

資産形成とは、預貯金や株式、投資信託、不動産などの金融資産を計画的に保有・活用し、将来に向けてお金を築いていくことを指します。

収入の一部を貯蓄や投資に回し、時間を味方につけながら、無理のないペースで資産を積み上げていく考え方です。

資産形成の目的は、老後の生活資金を安定的に確保することや、住宅購入・教育資金・趣味や夢の実現といったライフイベントに備えることにあります。将来の支出を見据え、早い段階から準備をはじめることが重要です。

資産形成における「貯蓄」と

「投資」の違い

「資産形成=投資」というイメージを持つ方も多いかもしれませんが、実際には「貯蓄」も重要な資産形成の手段の一つです。

貯蓄とは、現金のほか、普通預金や定期預金などにお金を預けて蓄える方法を指します。預金金利は低い傾向にありますが、元本が一定額まで保証されている(※)ため、生活防衛資金や近い将来に使うお金の管理に適しています。

- ※預金保険制度:万が一金融機関が破綻して預金が引き出せなくなった場合に預金者を保護するため、1金融機関ごとに預金者1人あたり元本1,000万円までとその利息等が保護されます。

一方、投資は元本保証こそありませんが、貯蓄よりも高いリターンを期待できる点が特徴です。中長期的な資産形成を目的とする場合には、リスクとリターンのバランスを考えながら、貯蓄と組み合わせて活用することが大切です。

投資を活用した資産形成の重要性

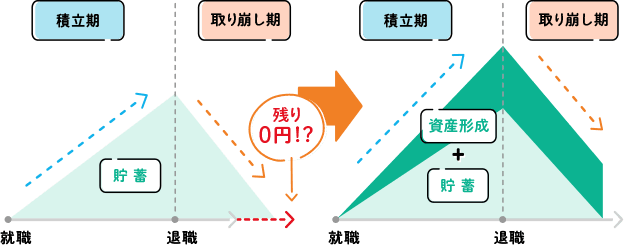

人生における資産の推移は、一般的に、就職から退職までの積立期と、退職後の取り崩し期に分けられます。

横スクロールできます。

現在は、高齢化により取り崩し期が長くなっているため、コツコツと貯蓄していたつもりでも、底をついてしまう可能性があります。若いうちから投資を取り入れながら資産形成を行い、取り崩し期にも安心して生活が送れるよう準備しておくことが重要です。

日本の金利は上昇傾向にあるとはいえ、「働いたお金を貯蓄するだけで十分」とは限らず、投資型商品を活用した資産形成の必要性が高まってきているのです。なお、資産形成における投資型商品については、以下の記事で解説していますので、併せて参考にしてください。

老後に向けて必要な

資産の目安

厚生労働省の「令和6年簡易生命表の概況」によると、60歳男性の平均余命は約24年、60歳女性の平均余命は約29年となっています。平均余命とは、ある年齢まで生きた人が、残り何年生きられるかを表したものです。

ただし、上記はあくまでも平均です。おおよそ半分の方はそれ以上長生きする可能性があります。老後資金の準備を考える際は、少なくとも30年程度は見ておいたほうがよいでしょう。

では、実際の老後の生活費はどれくらい必要になるのでしょうか。

平均的な生活を送りたい方の

場合

総務省の「家計調査報告(家計収支編)2024年(令和6年)平均結果の概要」によると、65歳以上の夫婦のみの無職世帯では、平均支出額が月28万6,877円です。

また、65歳以上の単身無職世帯の平均支出額は、月16万1,933円となっています。

年金を含めた社会保障給付による収入は、夫婦無職世帯で月22万5,182円、単身無職世帯で月12万1,629円であるため、毎月の不足額は以下のとおりです。

- 夫婦無職世帯:月6万1,695円

- 単身無職世帯:月4万304円

この状況が30年間続いた場合、生活費だけで以下の金額分が足りなくなると想定されます。

- 夫婦無職世帯:約2,221万円

- 単身無職世帯:約1,451万円

ゆとりある生活を送りたい方の場合

公益財団法人生命保険文化センターの「2025(令和7)年度「生活保障に関する調査」」によると、夫婦世帯でレジャーや海外旅行などを楽しむゆとりある老後に必要な生活費は、月39万1,000円です。

単身世帯については、ゆとりある老後に必要な生活費を夫婦世帯の半分と考えると、月19万5,500円と計算できます。

前項のとおり、社会保障給付による収入がそれぞれ月22万5,182円、月12万1,629円だと仮定すると、毎月の不足額は以下のとおりです。

- 夫婦世帯:月16万5,818円

- 単身世帯:月7万3,871円

この状況が30年続いた場合、以下の金額分が足りなくなると想定されます。

- 夫婦世帯:約5,970万円

- 単身世帯:約2,660万円

老後に必要な資産を今から準備するには?

では、老後に不足すると考えられる金額を今のうちからためておくには、毎月どれくらいの積立てが必要となるのでしょうか?

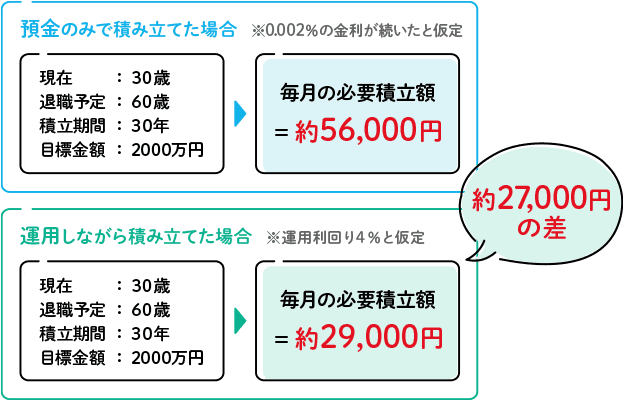

まずは平均的な老後資産、2,000万円を目指して計算してみましょう。

預金のみで積立てた場合、0.2%の金利が続いたと仮定すると、現在30歳、退職予定が60歳、積立期間30年で毎月の必要積立額は約5万4千円となります。

先ほどの例で、運用しながら積立てた場合を考えてみましょう。

運用利回りを4%と仮定し、先ほどと同じく積立期間30年で2,000万円をためる場合、毎月の必要積立額は、約2万9千円となります。先ほどの預金のみで積立てていた場合とは、必要な積立額が大きく減っていることがわかります。

横スクロールできます。

投資を活用した資産形成を成功させるポイント

ここでは、投資を活用した資産形成をはじめるにあたり、押さえておきたい主なポイントを解説します。

分散投資でリスクを軽減する

資産形成では、投資先を一つに集中させず、分散することで価格の変動を抑える効果が期待できます。反対に、特定の資産に偏ると、価格変動の影響を大きく受けてしまう可能性があります。

例えば、株式・債券・不動産など、値動きの異なる複数の資産に分散して投資することで、全体の価格変動を抑えやすくなり、リスクの軽減につながります。こうした分散投資を手軽に実践できる方法として、投資信託を活用するのも一つの選択肢です。

さらに、資産の種類だけでなく、国内と海外といった地域の分散や、毎月一定額を積立てる時間の分散も意識すると、より安定した資産形成が期待できます。

長期運用で複利効果を得る

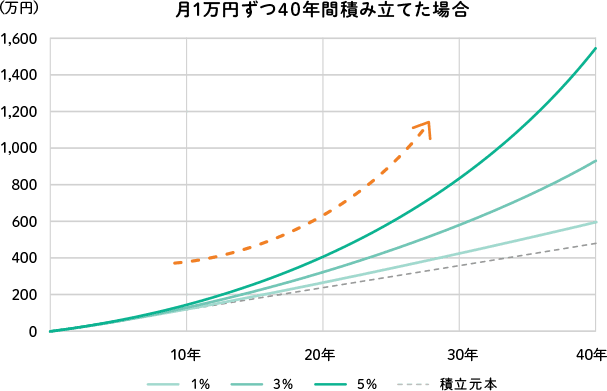

資産を長期で運用すると、「複利効果」を得られることがあります。

複利効果とは

複利効果とは、運用で得た収益を当初の元本にプラスして運用することで、効率的に利益が増えていくことです。

月1万円ずつ40年間積立てた場合のグラフを見ると、時間が経つにつれ、資産の伸びが大きくなっていることがわかります。つまり、複利効果は、長く運用すればするほど大きくなるということです。

横スクロールできます。

なお、複利効果については、以下の記事でも詳しく解説しています。

運用期間による複利効果の違い

運用期間による複利効果の違いをさらに具体的に見てみましょう。

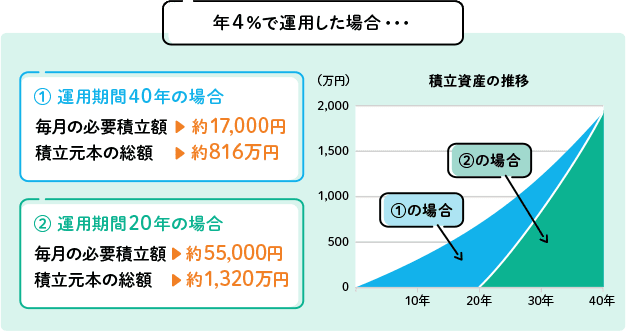

老後のために2,000万円ためたい場合、運用期間が40年と20年の場合では、それぞれ毎月いくら必要になるのでしょうか。

どちらも年4%で運用したと仮定すると、運用期間が40年の場合は、毎月の必要積立額は約1万7千円、積立元本の総額は、約816万円となります。

一方、運用期間20年の場合は、毎月の必要積立額は約5万5千円、積立元本の総額は約1,320万円となります。

つまり、「運用期間が半分なら、毎月の積立額を倍にすれば良い」というわけではないのです。その場合、3倍以上積立額を増やさないと、目標額には到達しません。また、積立元本の総額も約500万円も増えることがわかります。

これは、運用期間が短くなると、複利効果による資産の伸びが小さくなるためです。効率的に資産を築いていくためには、なるべく早くはじめ、長く続けていくことが大事です。

横スクロールできます。

まとめ

資産形成における投資は、働いて得た収入を貯蓄する以外に自分の資産を増やせる手段です。ただし、元本が保証されている商品はありません。

余剰資金は「投資」に回しつつ、生活費などですぐに必要となる資金は安全に「貯蓄」をするといったように、うまく使い分けることがポイントです。

分散投資や長期運用を活用して、リスクを軽減しつつ効率的な資産形成を目指しましょう。

何からすればいいかわからない

という方は…

4問で運用方法・商品を

サクッと診断

こちらの記事もおすすめ:

初心者におすすめ 資産運用の方法「長期・積立・分散」投資について

本記事は2026年2月16日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。