インフレ時代の資産防衛術 ~物価上昇による資産の目減りを防ぐ対策・方法とは?~

公開日:2022/01/28

コロナショック後に経済が回復する過程では、需要の回復に供給が追い付かず、世界的にインフレへの懸念が高まりました。インフレとは、モノやサービスの値段が上がっていくこと、言い換えれば現金の価値が目減りしていくことでもあります。日本ではインフレとは逆に物価が継続的に下落するデフレの時代が長く続いたこともあり、物価は下がることはあってもそれほど上がらないものと考える人が少なくありません。しかし、世界に目を向ければ物価は多かれ少なかれ着実に上がっていくことが一般的です。インフレ時代に資産を守るには、「とりあえず現金や預金が一番安心」という、これまでの発想を大きく転換する必要があります。

- 私が書きました

-

- 主なキャリア

-

大手生命保険会社、証券会社勤務を経て、2019年りそな銀行入社。

- ※りそなグループが監修しています

物価は着実に上がるのが世界の常識?!

コロナショック後に経済が急回復する過程では、エネルギーや食品など広範なものの値段が大きく上昇し、世界的にインフレへの懸念が高まりました。

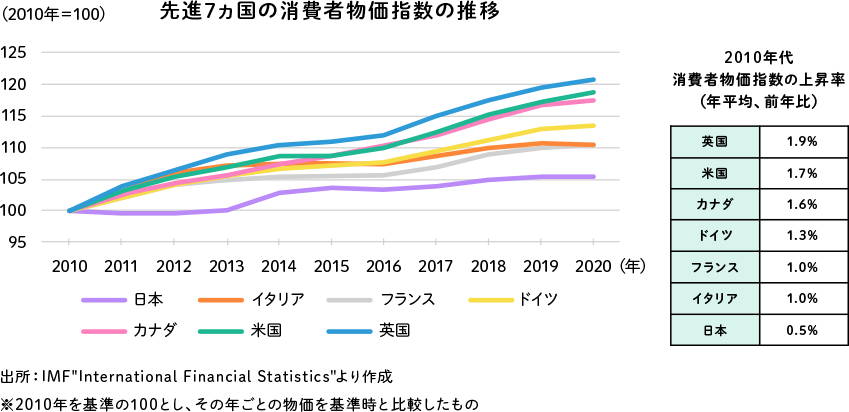

こうした動きは一時的である可能性もありますが、日本以外の先進国ではそれ以前の2010年代においても年平均+1~2%程度は消費者物価が上昇しています。

横スクロールできます。

消費者物価指数とは、消費者が購入する商品やサービスの価格がどれくらい変動したかを時系列で測定したものです。

これに対し日本は年平均+0.5%程度の上昇にとどまっており、物価が継続的に下落するデフレこそ脱したとはいえ、物価の上がり方は他の先進国に比べると鈍くなっています。このため、日本人の多くは「物価は上がるもの」という感覚に乏しいといわれていますが、今後も日本だけ物価の上がり方が鈍い状況が続くのかは定かではありません。

日本の物価が上がりにくい背景には賃金が上がりにくいことがあるといわれます。その一因として、近年働く高齢者や女性の増加が賃金上昇を抑えた可能性が指摘されますが、こうした労働供給の増加にもいずれ限界は出てくると考えられます。中長期的にみれば、日本でも物価上昇率が高まるリスクを想定しておく必要がありそうです。

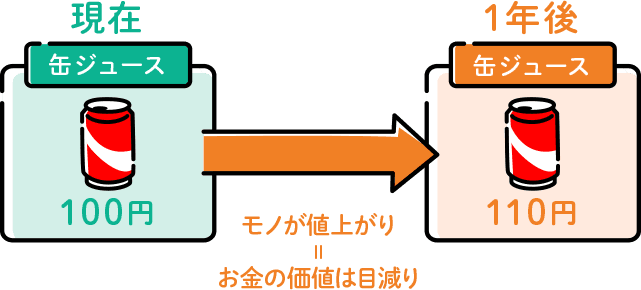

インフレ=お金の価値が目減りすること

インフレとは、いうまでもなくモノやサービスの値段が上がることですが、別の見方をすれば、お金の価値が目減りすることも意味します。

たとえば、今100円で買えるものが1年後に110円に値上がりするとしたら、1年後に同じものを100円で買うことはできません。これは1年間でお金の価値が目減りしたことを意味します。

この場合、現金のまま持っている(=タンス預金)と確実に価値は目減りし、これを防ぐには、何らかの形でお金を増やす必要があります。しかし、近年の日本では、低金利政策が続いており、預金に預入れたとしても、預金金利はほぼゼロに近いため、インフレによるお金の目減りは避けられない状況です。

中長期的にみてインフレに強い資産とは

物価が継続的に下落するデフレの時代には現金や預金の実質的な価値は目減りせず、むしろ上昇していました。しかし、物価が上昇するインフレ時代には、預金の利息だけで物価の上昇分を補うことは困難とみられます。

一方、金融資産の中でも株式などは短期的な価格変動リスクこそ大きいものの、中長期的なインフレによる資産の目減りを防ぐ「インフレヘッジ」の効果があるとされています。株価は中長期的にはその企業の業績を反映した動きをするといわれますが、インフレは売上や利益の増加要因、すなわち株価の上昇要因と考えられます。もちろん、短期的にはインフレ=株高とは限りませんが、中長期でみると株式は物価上昇率を上回って上昇しやすい傾向があるとされています。

見かけ以上に円安が進行している?!

日本では長らく、製造業などの輸出企業にとって悪影響がある「円高」は悪であり、その逆の「円安」は善というのがいわば常識でした。しかし、輸出企業の生産が海外に移転して「円高デメリット」が低下する中、最近では円安によって輸入品の値段が割高になる「円安デメリット」に注目が集まっています。日本はエネルギーや食料等の多くを輸入に頼っているだけに円安は輸入価格の上昇を通じてインフレの要因となります。

円の価値というと、例えば1ドル=110円という形で表示されるドル円相場を思い浮かべる方が大半だと思いますが、ドル円相場だけをみると、近年はおおむね横ばい圏内の動きに見えます(2021年12月時点)。

しかしながら、ドル円相場があまり変わらなかったとしても、実質的な価値でみると実は大きく下落していることをご存じでしょうか。

実質的な円安とは?

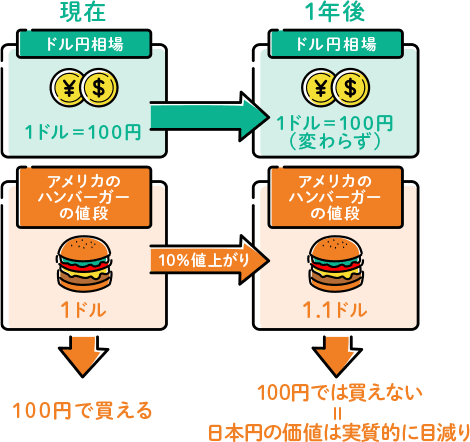

ドル円相場の見かけ以上に実質的には円安が進んでいるといえる理由として、物価上昇の影響があります。例えば、ドル円相場が変わらずに米国の物価だけが上がったようなケースでみてみましょう。ドル円相場が1ドル=100円、1年後も横ばいとなる中で、米国の物価は10%上昇したと仮定します。この場合、いま米国で1ドルのものは1年後には1.1ドルに値上がりしますが、ドル円相場は1ドル=100円のままなので1年後に同じものを買うことはできません。これは円の実質的な価値が目減りしたことを意味します(1年後、1.1ドルのモノを買うには110円必要に)。

1973年並み?!既に大きく目減りしている円の価値

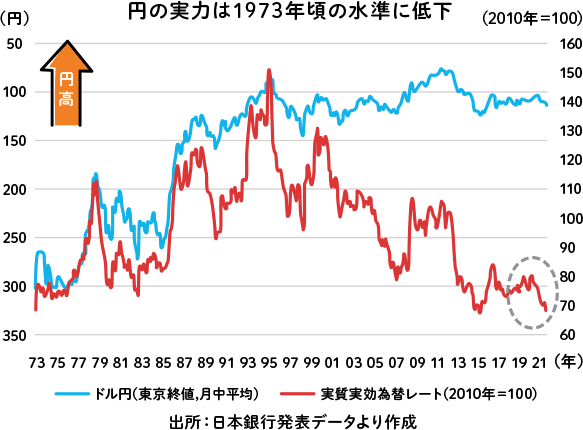

このような国ごとの物価の上がり方の違いに加え、米国以外も含む主要な貿易相手国の通貨に対する円の価値を考慮し、"円の総合的な実力"を表したものに「実質実効為替レート」という指標があります。

2021年10月時点の「実質実効為替レート」は、1ドル=300円台だった1973年頃の水準にまで低下しており、円の価値はすでに大きく目減りしていることがうかがえます。実際、海外旅行によく行く方なら、海外の物価が以前に比べて高くなったと感じることも多いのではないでしょうか。

円安によるインフレ対策には海外資産の保有が有効

円安による輸入品価格の上昇が引き起こすインフレリスクへの対策としては、円資産だけを保有するのではなく、海外資産も保有することが有効です。

例えば、1ドル=100円が1年後に1ドル=110円と10%円安になり、その影響で物価が5%上がった場合で考えてみましょう。

100万円をすべて円預金で保有すれば、金利を考慮しなければ1年後も100万円のままですが、物価が5%上昇するので実質的にこの預金は目減りしています。

一方、100万円を円預金と米ドル預金に50万円ずつ預入れると、1年後に105万円(金利、為替手数料は考慮せず)となるので、物価上昇を補うことが可能です。

中長期的なインフレリスクに対する資産防衛方法=国際分散投資

以上みてきたように、中長期的なインフレリスクに備えるには、①インフレに強いとされる株式など資産を組み入れること、②円資産だけでなく、海外資産も組み入れること、すなわち「国際分散投資」が有効です。

とはいえ、株式を持つにしても、どの会社の株を買ったらいいのか、海外資産といってもどこの国がいいのかなど、投資初心者にとってハードルは高そうです。

そこで、そうした選択を投資のプロに任せることができるのが、投資信託やファンドラップといった金融商品です。投資信託の場合、1万円など少額から投資を始められることも大きな特徴です。また積立投資信託なら、毎月定期的に一定額ずつ国際分散投資を実行することが可能です。

まとめ

日本ではデフレの時代が長く続いたこともあり、物価は下がることはあってもそれほど上がらないものと考える人が多いようです。とはいえ、今後も同様の状況が続くのかは定かではありません。中長期的には日本でも物価上昇率が高まるインフレリスクを想定する必要がありそうです。中長期的なインフレリスクに対応するには「国際分散投資」が有効と考えられます。「国際分散投資」と聞くと、投資経験の乏しい初心者には難しく感じるかもしれませんが、投資のプロに任せることができる、投資信託やファンドラップといった商品を活用することで、「国際分散投資」が可能です。

りそなでは国際分散投資を行うことができる、投資信託やファンドラップ等の商品を取り揃えております。投資初心者の方にもわかりやすくご説明いたしますので、お気軽にご相談ください。

資産運用について相談する

4問で運用方法・商品を

サクッと診断

本記事は2022年1月28日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。