積立投資信託のメリット・デメリットと、失敗しないための注意点

公開日:2020/09/16

更新日:2025/11/21

投資をはじめたいけれど、「難しそう」「失敗しそうで怖い」などと感じ、踏み出せずにいる方も多いのではないでしょうか。資産運用が初めての方におすすめなのが「積立投資信託」で、積立投信とも呼ばれます。

本記事では、積立投資信託のメリット・デメリット、失敗しないための注意点などを紹介します。積立投資信託に興味のある方は、ぜひ参考にしてください。

- 私が書きました

-

- 主なキャリア

-

証券会社、銀行、保険会社など金融機関での勤務を経てFP事務所開業。より豊かに自分らしく生きるためには、「お金と向き合うこと」が大切との想いから、相談・執筆・講師として活動。知識だけでない経験を踏まえたアドバイス、そしてサポートを提供。

- ※りそなグループが監修しています

積立投資信託にはメリットとデメリットがある

積立投資信託とは、一定期間に決まった金額を投資信託(ファンド)に積立てていく方法です。少額から自動で積立てられ、運用は専門家に任せられるので、株式投資やFXに比べるとハードルが低いといえます。

投資が初めての方に適していますが、メリットとデメリットの両方を理解してからはじめることが大切です。

積立投資信託のメリット5つ

ここでは、積立投資信託のメリットを詳しく解説します。

少ない金額から

少ない金額から

はじめられる

積立投資信託は少額からはじめられるので、初心者でも取り組みやすいことがメリットです。設定できる金額は金融機関によって異なり、りそなの場合は、インターネットバンキングを利用すれば毎月1,000円からはじめられます。

また、基本的に積立金額は変更できるため、ライフスタイルや家計の状況に合わせて無理なく続けられる点も特徴です。

手間をかけずに投資できる

手間をかけずに投資できる

投資には、価格変動リスクがあります。「安いときに買って、高いときに売る」投資では、自分で売買のタイミングを判断しなければなりません。

その点、積立投資信託なら最初に設定するだけで、毎月自動で積立が行われ、運用は専門家に任せられます。市場動向のチェックや売買の判断といった手間がかからず、忙しい方でも無理なく続けやすいことが魅力です。

感情に左右されない

感情に左右されない

前項でお伝えしたとおり、積立投資信託は自分で購入のタイミングを判断する必要がありません。そのため、「感情に左右されない」こともメリットの一つです。

もちろん、コツコツ積立てるのではなく、一括投資のほうが利益を出しやすいこともあります。価格が低いときに大きな金額で投資すれば、少額の積立で投資をするよりも、短期間で大きな利益を手に入れられる可能性は高いでしょう。

ただ、誰しも「下がったときに買いたい」「上がったときに売りたい」と思っているものです。感情に左右されて投資を行うと、結果的にリターンを損ねてしまうこともあります。

「あのとき買わなければ……」「あのときに売っておけば……」、そんな感情に苛まれていては、本業のお仕事にも支障が出てしまうかもしれません。

「ドルコスト平均法」で、

「ドルコスト平均法」で、

自動で商品を購入できる

一括投資に対し、積立投資は、自分でタイミングを見ず「下がったときにたくさん買う」「上がったときには少なく買う」を自動的にできる方法です。

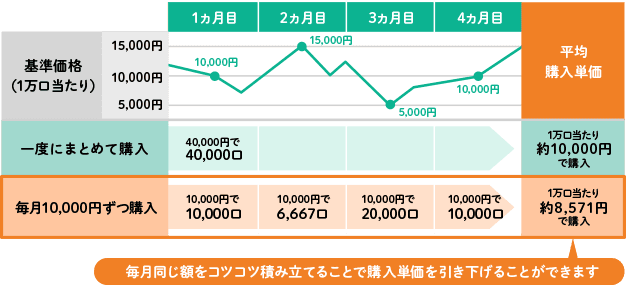

このように、価格が変動する商品を定期的に一定の金額で購入する方法(積立投資)を、「ドルコスト平均法」といいます。この手法で積立てることで、結果的に、以下の図のように平均購入単価を抑えることが可能です。

投資を長く続けていれば、「常に上がり続ける」「常に下がり続ける」ということはありません。値動きがあるからこそ、積立投資が有効なのです。タイミングや感情に左右されず、積立投資を長期間継続していれば、皆さんも気付けば資産形成の実現が可能です。

横スクロールできます。

- ※上図は実際の値動きを示すものではありません。購入手数料、税金等は考慮しておりません。

- ※相場が継続して上昇した場合等、一括投資のほうが有利な場合があります。

投資のリスクを抑えられる

投資のリスクを抑えられる

投資は、投資先や購入のタイミングを分散させることで、リスクを軽減できる可能性があります。投資信託では、専門家が複数の金融商品に分散して運用してくれるため、個人で運用するよりもリスクを抑えやすいのが特徴です。

また、積立投資信託では「ドルコスト平均法」を活用することで、購入タイミングも自動的に分散されます。一括投資のように短期間で大きな利益を狙うのは難しいですが、長期的に運用することで、安定したリターンが期待できます。

積立投資信託のデメリット3つ

次に、積立投資信託のデメリットを詳しく紹介します。

一括投資のほうが利益を

一括投資のほうが利益を

得られる場合もある

価格が低いときに大きな金額を一括投資すれば、短期間で大きな利益を得られる可能性があります。

一方、少額をコツコツ積立てる積立投資信託は、時間をかけて将来の資金を形成することが前提です。そのため、短期間で大きな利益を求める場合には向いていません。

大前提として、元本保証の

大前提として、元本保証の

ある商品はない

積立投資信託は長期的に継続することで、値動きを味方につけることができ、さらに分散を加えることでリスクを抑えながら、世界全体の成長を取り込んでいくことができます。

ただし、忘れてならないのは、大前提として「投資に元本保証はない」ということです。損をしにくい方法を選んでいても、絶対に損をしないわけではありません。そのため、将来の目的や投資金額を考えて、無理のない範囲で投資を行いましょう。

手数料と税金がかかる

手数料と税金がかかる

積立投資信託では、手数料と税金がかかることも把握しておきましょう。

投資信託で積立を行う場合、負担する手数料は「購入時手数料」と「信託報酬」の2種類があります。

購入時手数料とは、毎回商品を購入するたびに差し引かれる手数料です。例えば、購入時手数料が1%の商品の場合、1万円で積立を行うと、購入時に手数料100円が差し引かれます。

最近、インターネットで購入できる商品のなかには、「ノーロード型」と呼ばれる購入時手数料がかからない商品が増えてきています。積立投資信託では、この「ノーロード型」の商品を選ぶのがおすすめです。

また、信託報酬はファンドの運用・管理にかかる費用で、購入時に差し引かれるわけではなく、ファンド(純資産総額)全体の残高から間接的に差し引かれます。

また、投資信託の運用で得た利益には、所得税および地方税が課税されます。税率は2025年11月現在で20.315%(個人投資者の源泉徴収時)です。増えた分がそのまま手に入るわけではないので、注意しましょう。

積立投資信託で失敗しないための注意点

積立投資信託は、一括投資に比べるとリスクは低いですが、リスクがまったくないわけではありません。失敗しないためにも、以下のポイントを押さえておきましょう。

無理をしない

積立金額は「無理なく続けられる範囲」で設定することが大切です。

収入に見合わない金額を設定すると、積立を続けることが難しくなり、日常生活に影響が出る可能性もあります。まずは家計を把握して、自分にとって適切な金額を決めましょう。

例えば、家計簿を数ヵ月つけて毎月5万円の余裕があることがわかった場合でも、全額積立に回すと急な出費に対応できなくなる可能性があります。生活費や貯蓄、万が一に備えるお金を差し引いたうえで、無理のない金額を考えることが重要です。

以下のページでは、積立金額の調査結果や、毎月5,000円、1万円、5万円を積立てた方の体験談を掲載しています。こちらも参考にしてください。

積立金額を頻繁に変えない

積立投資信託は、「一定期間ごとに決まった金額を継続して積立てる」ことに意味があります。価格が上がった・下がったからといって、頻繁に金額を変えるのはおすすめできません。

「ドルコスト平均法」の仕組みのとおり、「決まった金額」を長期間積立てることで、平均購入単価を下げる効果が期待できるためです。

ただし、家庭の状況やライフステージの変化で家計が苦しくなった場合は、積立金額を減らすことを検討しましょう。反対に、昇給などで家計に余裕ができた場合は、増額を検討するのもよいタイミングです。

積立投資信託をはじめるならNISAがおすすめ

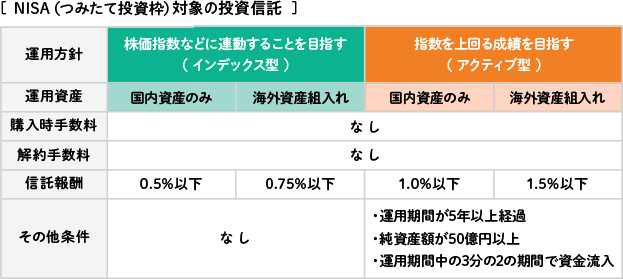

「自分で手数料の低い商品を調べるのは大変」「税金がもったいない」と感じる方は、NISA(少額投資非課税制度)のつみたて投資枠を活用すればこの問題を解決できます。

NISA(つみたて投資枠)は、年間上限120万円の投資で得られた運用益が非課税となり、非課税期間は無期限のため、長期の資産形成に最適です。

また、NISA(つみたて投資枠)の対象商品は金融庁によって選定されており、購入時手数料がある商品や信託報酬が過度に高い商品は、対象商品から除外されます。

このため、NISA(つみたて投資枠)で積立投資を行えば、コストが高すぎる商品を避けることができます。

横スクロールできます。

まとめ

積立投資信託は、少額からはじめることができ、運用もプロに任せられるため、資産形成が初めての方にもおすすめです。ただし、元本保証がなく、手数料や税金がかかるなどのデメリットもあります。はじめる前に、メリット・デメリットの両方を理解しておくことが大切です。

りそなでもNISA(つみたて投資枠)をご利用いただけます。りそなグループアプリから簡単にはじめられますので、ぜひご活用ください。

資産形成は、とにかく長い間、積立を継続することが成功の秘訣です。

例えば、定年退職を迎えると「この先の生活資金は足りるだろうか」と不安になる方も少なくありません。たしかに若い頃から計画的に資産形成をしておくことは理想的ですが、退職後に投資をはじめる方も増えています。資産形成のスタートに「遅すぎる」ということはなく、いつからでも取り組める点が重要です。

これから続く何十年という「時間」が、皆さんの持っている最も大きな財産です。現時点で手元資産は少なくても、これからの長い時間(財産)を有効活用するために、少額からでも資産形成をはじめてみませんか。

まずは、自分に合った商品探しやシミュレーションからスタートしましょう!

何からすればいいかわからない

という方は…

4問で運用方法・商品を

サクッと診断

-

投資信託はアプリが便利

本記事は2025年11月21日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。