NISAのつみたて投資枠とは?~投資商品や活用方法・メリット・注意点~

公開日:2024/12/20

2024年1月からNISAが新しくなりました。これをきっかけに、NISAを利用し資産運用を始めた方も多いのではないでしょうか。しかし、「旧NISAと新NISAの違い」や「成長投資枠とつみたて投資枠の違い」についてあまり詳しくない方もいるのではないでしょうか。今回は、そんな方に向けて、NISAのつみたて投資枠について詳しく解説します!

- 私が書きました

-

- 主なキャリア

-

2023年にりそなアセットマネジメントに入社。金融教育や金融機関向けの研修サポートに加え、動画やWEBサイトなどのコンテンツ制作などにも携わる。

現在は未来資産形成ラボにて、より多くの方にとって資産形成が身近なものになることを目標に、日々業務に取り組んでいる。

- ※りそなグループが監修しています

NISAのつみたて

投資枠とは?

2024年から新しく始まったNISAでは、「成長投資枠」と「つみたて投資枠」の2つの枠があります。特に「つみたて投資枠」は、旧つみたてNISAを引き継ぐ形で設けられたものです。制度の内容として、特に押さえておくべきポイントは2つあります。

拡充した非課税投資枠

つみたて投資枠では、旧NISAと比較して以下の点が改訂され、非課税投資枠が大幅に拡充されました。

| 新しいNISA (つみたて投資枠) |

旧NISA (つみたてNISA) |

|

|---|---|---|

| 年間投資枠の上限 | 120万円 | 40万円 |

| 非課税保有期間 | 無期限 | 20年間 |

| 投資枠の再利用 | 可 | 不可 |

| 非課税保有限度額(総枠) | 1,800万円 | 800万円 |

購入できる商品

つみたて投資枠で購入できる商品は、長期の積立・分散投資に適した一定の投資信託のみとされており、金融庁は主に以下の条件を定めています。

- 信託期間が無期限又は20年以上であること

- 販売手数料0%(ETFの売買手数料は1.25%以下)、信託報酬は低水準であること

- ヘッジ目的以外でデリバティブ取引による運用を行わないこと

- インデックス型は金融庁が指定するインデックスをベンチマークとすること

- アクティブ型は純資産額50億円以上、運用実績5年以上、信託期間中の3分の2以上で資金流入超の実績があること

つみたて投資枠で購入できる商品は、すべて金融庁の基準を満たした商品となっており、投資を始めたばかりの方でも安心して商品を選択することができます。

新しい「つみたて投資枠」と旧「つみたてNISA」の違いとは?

では、さっそく疑問としてよく挙げられる、(新)つみたて投資枠と(旧)つみたてNISAの違いについて解説していきます。つみたて投資枠は、つみたてNISAと同じく積立投資での運用が必須条件となっています。また、購入できる商品も同じため、これまでつみたてNISAを利用していた方は、同じ商品を継続して投資することができます。具体的な違いは、以下表のとおりです。

| 新しいNISA (つみたて投資枠) |

旧NISA (つみたてNISA) |

|

|---|---|---|

| 年間投資枠の上限 | 120万円 | 40万円 |

| 非課税保有期間 | 無期限 | 20年間 |

| 投資枠の再利用 | 可 | 不可 |

| 非課税保有限度額 (総枠) |

1,800万円 | 800万円 |

年間投資枠の上限拡大

つみたてNISAでは年間40万円が上限とされていましたが、つみたて投資枠では年間120万円まで投資することができるようになりました。毎月で計算すると、つみたてNISAでは約3.3万円ですが、つみたて投資枠では10万円まで投資できるようになり、より多くの資産を運用することができるようになりました。

非課税保有期間の無期限化

つみたてNISAでは非課税保有期間が20年間と定められていましたが、つみたて投資枠ではこの期間が無期限となりました。これにより、以前は非課税メリットを最大限享受するためには、運用開始から20年後までの間で、売却時期を検討する必要がありました。しかし、無期限化されたことで期限間近に急いで売却する必要がなくなりました。

投資枠の再利用が可能

つみたて投資枠では、売却した商品の投資金額分だけ、非課税保有限度額が復活し、翌年以降もう一度利用することができるようになりました。これにより、マイホーム購入などの際に、大きな出費のため一部売却しても翌年には投資枠をもう一度利用することができます。言いかえると、ライフプランに合わせた柔軟な運用が可能になったということです。

つみたて投資枠とつみたてNISAの違いについて解説してきましたが、最後に少し注意いただきたい点があります。それは、つみたてNISAの投資期間は終了していますが、運用は非課税保有期間(最長20年間)が終わるまで継続可能という点です。つみたて投資枠とつみたてNISAでは、運用資金が合算されないため、つみたてNISAでの投資分も引き続き非課税で運用することができます。そのため、資金の必要がなければ、慌てて売却するのではなく、そのまま運用を継続することをおすすめします。

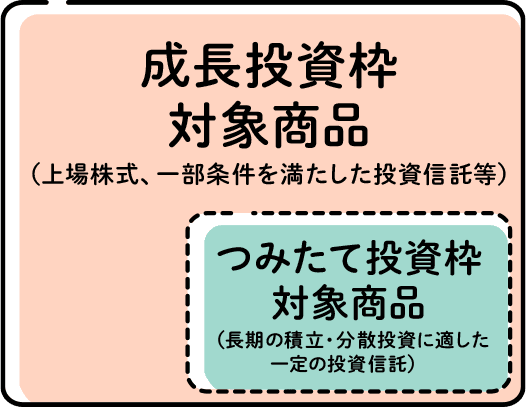

NISAのつみたて投資枠と成長投資枠との違いとは?

次につみたて投資枠と成長投資枠の違いについて、解説していきます。つみたて投資枠は長期的な資産形成を目的とした投資枠とされており、一方で成長投資枠は長期投資に限定されない幅広い投資が可能な枠とされています。そのためつみたて投資枠と成長投資枠では、主に以下のような違いがあります。

横スクロールできます。

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円 (うち成長投資枠1,200万円) |

|

| 投資対象 | 長期積立・分散投資に適し、 金融庁の基準を満たした投資信託等 |

上場株式・投資信託等 (整理・監理銘柄、信託期間20年未満、毎月分配型・デリバティブ取引を用いた商品など一部投資信託は除外) |

NISAのつみたて投資枠で購入できる商品とは?

つみたて投資枠の投資対象は、長期積立・分散投資に適し、金融庁の基準を満たした投資信託等となっていますが、具体的にどのような商品が購入できるのでしょうか。商品の条件とその特徴について詳しく説明します。

つみたて投資枠で購入できる商品は、主に以下の条件を満たしたうえで金融庁に届出された商品となります。

- 信託期間が無期限又は20年以上であること

多くの方に長期的な資産運用を行ってもらうために、信託期間が20年以上または無期限であることが求められています。 - 販売手数料0%(ETFの売買手数料は1.25%以下)、信託報酬は低水準であること

長期の資産運用になれば信託報酬などのコストが資産に与える影響も大きくなっていきます。そのため、運用方法・投資する対象資産によって、以下のような水準が明確に定められています。

横スクロールできます。

| インデックス型 | アクティブ型 | |||

|---|---|---|---|---|

| 対象資産 | 国内資産 | 海外資産 | 国内資産 | 海外資産 |

| 信託報酬(税抜) | 0.5%以下 | 0.75%以下 | 1%以下 | 1.5%以下 |

- ヘッジ目的以外でデリバティブ取引による運用を行わないこと

デリバティブ取引とは、価格変動や金利変動などによって生じる将来の変動リスクを軽減する目的や少ない資金でより高い利益を得る目的で用いられます。変動リスクなどの対応策になる一方で、予想に反して損失が膨らむ可能性もあります。そのため、つみたて投資枠では商品を購入する方が意図しないリスクを取らないように、ヘッジ目的以外でデリバティブ取引を行っている商品は対象外とされています。 - インデックス型は金融庁が指定するインデックスをベンチマークとすること

投資信託には様々なインデックスが存在しています。金融庁が指定するインデックスの中には、日経平均株価(日経225)、東証株価指数(TOPIX)やS&P500指数など耳馴染みのあるインデックスがそろっています。 - アクティブ型は純資産額50億円以上、運用実績5年以上、信託期間中の3分の2以上で資金流入超の実績があること

アクティブ型はインデックス型と比較して、商品数が多く運用方法も多岐にわたっています。そのため、上記のような厳しい条件を設け、長年親しまれたファンドのみをつみたて投資枠の対象商品としております。

NISAのつみたて投資枠を活用するメリット

ここまでつみたて投資枠の概要について解説してきましたが、具体的にどのようなメリットがあるのでしょうか。2つご紹介します。

成長投資枠と比較して運用を始めたばかりの方でも

安心して運用を行うことができる

つみたて投資枠は成長投資枠と比較して、運用を始めたばかりの方でも安心して運用を行うことができる点が大きな魅力です。つみたて投資枠の対象商品でも解説しましたが、つみたて投資枠では金融庁が指定した対象商品から選ぶため、安心して投資を始めることができます。

またつみたて投資枠は、積立投資での運用が必須条件となっているため、相場変動による投資タイミングを考えずに運用できる点もおすすめの理由です。これにより、投資をするタイミングが分からないという方でもストレスなく投資を続けることができます。

非課税投資枠を無駄なく

活用できる

NISAの非課税投資枠は、生涯で1,800万円となっていますが、成長投資枠のみを利用する場合は上限が1,200万円となっています。つみたて投資枠も合わせて利用することで、非課税投資枠1,800万円分を無駄なく活用することができます。

NISAのつみたて投資枠での商品の選び方

では、つみたて投資枠で実際に商品を購入する際にどのような点を確認すればよいのか見てみましょう。商品を選択する際に、確認していただきたい点は主に3点です。

投資対象資産から選ぶ

投資信託には、主に株式、債券、REIT(不動産投資信託)などがあります。その中でもつみたて投資枠の対象商品は、株式のみに投資を行うファンドと、株式に加え債券やREIT(不動産投資信託)に投資を行うバランスファンドがあります。商品ごとに、値動きが異なるため、購入する際には必ず確認をしましょう。

また株式のみに投資を行うファンドは、株式の成長を享受することが期待でき、バランスファンドは、株式・債券・REITなどの様々な資産への分散投資を行っているため、値動きを抑え、相対的に安定したリターンを期待できます。

投資対象地域から選ぶ

投資信託には、投資対象地域として主に国内、先進国、新興国などがあります。国内の投資信託は言葉通り日本国内、先進国の投資信託は具体的にアメリカなどの先進国、そして新興国の投資信託は具体的に中国などの新興国に投資を行う商品となっています。

「親しみのある国内企業に投資を行いたい!」などすでに投資対象地域が決まっている方は、つみたて投資枠の対象商品である株式のみに投資を行うファンドから投資対象地域を確認し選択してみましょう。そしてバランスファンドは広く様々な国・地域に分散する商品となっています。特に投資対象地域が決まっていない方や各国・地域に分散投資を行いたい方はバランスファンドをご検討ください。

また投資対象地域を選択する際には、国内・先進国より新興国の方が、値動きが大きくなる傾向がある点には留意が必要です。自分がどのくらいの値動きであれば、不安を持たずに投資を続けることができるのか必ず確認しましょう。

運用方法から選ぶ

運用方法には、インデックス型とアクティブ型があります。

インデックス型は、日経平均株価(日経225)などのベンチマーク(市場指数)に連動することを目標として運用する方法です。一般的に、インデックス型はアクティブと比較して信託報酬などの運用コストが低く設定されていますので、コスト面を特に重視したい方におすすめできます。一方で、ベンチマークを上回るリターンは期待できないという点には、留意が必要です。

アクティブ型は様々な運用スタイルがありますが、一般的には専門家の分析や判断に基づき銘柄を選び、ベンチマークを上回ることを目標として運用する方法です。ベンチマークを上回るリターンを期待される方は、アクティブ型がおすすめです。一方で、銘柄調査などに時間がかかるため運用コストが高くなる傾向があります。購入したい投資信託が、どのような特徴の商品か目論見書などを使って十分確認しましょう。

以上の商品を選択する際に確認いただきたい3点は、各商品の目論見書から確認することができます。購入する際は、必ず確認するようにしましょう。

NISAのつみたて投資枠を活用する際の注意点

つみたて投資枠利用のメリットや具体的な方法について説明してきましたが、いくつかの注意点があります。

商品の買い方は積立のみ

つみたて投資枠での商品購入は、定期的に一定額を積み立てる方法のみとされています。運用を行う中で、相場が下落したタイミングでの一括投資や、ボーナスなどのまとまった資金を利用した一括投資などのニーズが出てくるかもしれません。しかし、つみたて投資枠では一括投資ができないため、つみたて投資枠対象商品であっても、一括投資を希望する場合には、成長投資枠(成長投資枠対象でなければ課税口座)を使用する必要があります。

投資対象商品が限られている

金融庁が指定する商品から選べるため、初心者でも安心して投資を始めることができる一方で、投資対象商品が限られてしまいます。そのため、投資したい商品が必ずつみたて投資枠の対象商品であるとは限りません。しかし、つみたて投資枠の対象商品でない商品でも、成長投資枠の対象商品の可能性もあります。すでに投資したい商品が決まっている方は、つみたて投資枠の対象商品だけでなく、成長投資枠の対象商品も確認し、NISAを最大限活用してみましょう。

まとめ

今回は、NISAつみたて投資枠の概要・メリット・活用方法・留意点についてお伝えしてきました。つみたて投資枠の対象商品は、金融庁の基準を満たした長期分散投資に向く投資信託です。そのため、初心者の方でも銘柄を選びやすく、定期積立のためタイミングを気にせずに購入することができます。またNISAの年間投資枠は、成長投資枠のみ利用の場合は1,200万円までですが、つみたて投資枠では1,800万円(成長投資枠とつみたて投資枠の併用も可能)まで利用することができます。一方で、成長投資枠と比較して一括投資ができない点、商品が限られている点にはきちんと留意しておきましょう。

なお、りそなの「NISA口座」では

- アプリを使えば、NISA口座と投資信託口座が同時に開設できる

- インターネットの購入で1,000円からつみたて投資が可能

- 取引に応じて、りそなクラブポイントがたまる

など、NISAを気軽に始めやすい特徴があります。

また、りそなの店舗なら口座の開設方法や購入商品について相談できるため、初心者の方でも安心して手続きを進めることができます。

NISAの利用を検討してみてはいかがでしょうか。

本記事は2024年12月20日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。

NISAご利用にあたってのご注意事項

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- りそな銀行・埼玉りそな銀行・関西みらい銀行でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。