カードローンを複数申込むとどうなる?複数借入れのデメリットとは

公開日:2021/07/09

カードローンの利用を検討している場合、審査に通らなかったことを想定して、複数のカードローンに申込みたいと考えている方も多いかもしれません。そもそも、カードローンを複数申込むことはできるのでしょうか?

この記事では、カードローンを複数申込むとどうなるのか、具体的なデメリットについて解説します。また、複数申込んだ場合の対処法についても解説するので、カードローンの利用を検討中の方はご参考にしてください。

- 私が書きました

-

- 主なキャリア

-

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強をはじめる。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はジャザサイズ。健康とお金、豊かなライフスタイルを実践・発信しています。

- ※りそなグループが監修しています

カードローンの複数借入れでは「総量規制」に注意

結論からいえば、カードローンを複数申込むこと自体は問題ありません。審査に通り、毎月返済が可能なら借入れができます。

しかし、カードローンを複数利用する際には、総量規制に注意する必要があります。

カードローンの「総量規制」

とは?

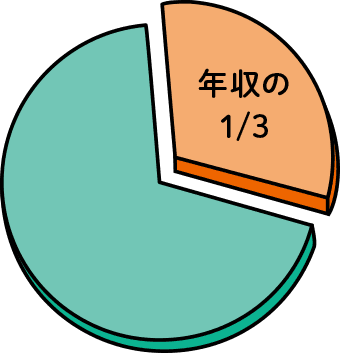

総量規制とは、消費者金融などの貸金業者からカードローン利用者を守るための制度です。総量規制により、借入残高の合計が年収の3分の1を超える場合、新規の借入れができません。

例えば、年収450万円の場合、利用できる上限額は150万円です。

総量規制の上限額は借入残高の合計なので、1社から150万円借りている場合も、3社から50万円ずつ借りている場合も同じように規制がかかります。

銀行のカードローンは「総量規制」に含まれない

総量規制は、消費者金融などの貸金業者に適用される「貸金業法」の一部であり、銀行に適用される「銀行法」には含まれていません。

そのため、銀行も消費者金融と同様カードローンを提供していますが、銀行カードローンは総量規制の対象ではないのです。

しかし、総量規制の対象外だからといって、銀行カードローンであれば無制限に借入れができるわけではありません。利用者保護の観点から、各金融機関でも自主規制を行っているため、総量規制を大幅に超える借入れは難しいでしょう。

ローンの種類によっては「総量規制」の適用外となる

「例外貸付」「除外貸付」とされるローンは、総量規制の対象外となっています。

例外貸付とは、利用者の返済能力に問題がない場合や、緊急性・必要性の高い借入れである場合に、総量規制を超える金額の貸付けを認める契約です。

ただし、借入残高としては算入されるので、ご注意ください。

- 例外貸付の対象となるもの

-

- おまとめローンなどの借換え

- 個人事業者への貸付け(事業計画、資金計画などから返済能力を超えないと認められる場合)など

一方、除外貸付とは総量規制になじまない貸付けとして、借入残高から除外される貸付けのことです。

- 除外貸付の対象となるもの

-

- 住宅ローン

- 自動車ローン

- 高額療養費の貸付けなど

このように、例外貸付や除外貸付に該当する場合は、総量規制を超える金額であっても借入れが可能です。ただし、審査基準は厳しくなります。

複数のカードローンに

申込むことで生じる

デメリット

ここまで説明したとおり、基本的に総量規制を超えない限り、複数のカードローンに申込むことは可能です。

しかし、カードローンの複数借入れにはいくつかデメリットがあります。それぞれについて詳しく見てきましょう。

信用情報機関に複数申込みの

記録が残る

カードローンの利用に関する情報は信用情報機関に登録されるため、各金融機関は照会をかければ個人の信用情報を確認できます。

信用情報のなかには、個人情報のほか、クレジットカードやローンの契約内容、支払状況、カードローンの申込履歴なども含まれています。

信用情報に複数社の利用履歴が多すぎると、カードローン審査にマイナスの影響を与える可能性があります。また、カードローンだけではなく、自動車ローンや、住宅ローンの審査にも影響が出る可能性があるので注意が必要です。

複数の返済日を把握する

必要がある

各社の返済日が異なる場合、月に返済日が何度も訪れることになります。口座引き落としにしていても、いつどれだけ支払ったのかなど、管理が煩雑になりがちです。

また、返済に遅れた場合は、遅延損害金を上乗せして支払うことになります。遅延損害金は、遅れた日数に対して毎日加算されるので、遅れるほど負担も大きくなります。

毎月の金利負担が増え、完済まで時間がかかる

複数のカードローンを利用していると金利負担が増えるため、完済まで時間がかかることが一般的です。

カードローンでは、一般的には限度額が増えるほど、金利が下がるという特徴があります。例えばりそな銀行の場合、借入限度額によって以下のように金利が変わります。

| 借入限度額 | 金利(年利) |

|---|---|

| 10万円 | 13.5% |

| 100万円 | 13.5% |

| 150万円 | 10.0% |

| 300万円 | 7.0% |

(2021年7月1日現在 変動金利)

※りそな銀行金利表より一部抜粋

このように金融機関の多くにおいて、限度額が上がるほど金利の面で優遇されます。しかし、仮にりそな銀行を含む同じ貸付条件の3社から、それぞれ100万円を借りた場合の金利は以下のとおりです。

横スクロールできます。

| 借入先 | りそな銀行 | A銀行 | B銀行 |

|---|---|---|---|

| 借入金額 | 100万円 | 100万円 | 100万円 |

| 金利 | 13.5% | 13.5% | 13.5% |

この3社のローンをりそな銀行にまとめた場合は以下のようになります。

横スクロールできます。

| 借入先 | りそな銀行 | A銀行 | B銀行 |

|---|---|---|---|

| 借入金額 | 300万円 | 残債なし | 残債なし |

| 金利 | 7.0% | - | - |

3社から100万円ずつ借りた場合、それぞれに13.5%の金利が発生しますが、りそな銀行にまとめた場合金利は7.0%とおよそ2分の1になります。

つまり、複数社から借入れていると、金利がある分最終的な返済額も大きくなり、完済まで時間がかかってしまうのです。

カードローンの複数借入れよりも「一本化」がおすすめ

信用情報に記録が残る、返済日の管理が煩雑、金利面で負担が大きいなど、カードローンの複数借入れには多くのデメリットがあります。そのため、複数のカードローンを利用したいと考えている場合は、ぜひ一本化することをおすすめします。

初めてカードローンを利用する際は、借入限度額が30万円、50万円と少額に設定されていることが一般的です。

現在の限度額よりも多く借入れたい場合は、増額申請が必要になります。申請時は、必要額ギリギリに設定するのではなく、万が一に備えて多めに枠をとっておくとよいでしょう。

複数社の借入れを一本化すれば、毎月の返済負担が軽減するだけではなく、返済日が月1度になるという点もメリットです。

まとめ

消費者金融のカードローンには総量規制があり、年収の3分の1を超える借入れはできません。銀行のカードローンは総量規制の対象外ですが、各金融機関が自主規制を行っているため、過度な貸付けはできないようになっています。

また、りそなのように銀行系のカードローンは、借入限度額が上がるほど金利面で優遇される傾向があります。金利負担を考えるなら、銀行カードローンで一本化するほうがよいでしょう。

りそなのカードローンなら、申込みから契約までアプリやWebで完結します。またアプリなら、自宅にいながら預金残高や借入残高の一元管理が可能です。

原則来店不要!

りそなのカードローンを

アプリやWebでお申込み!

来店不要で24時間365日

お申込みが可能!

さらにアプリなら仮審査不要。

ぜひご利用ください!

口座がある方はアプリでスムーズ!

ダウンロードはこちら(無料)

- ダウンロードはこちら(無料)

口座がない方もWebで来店不要!

収入と支出のバランスを考えて計画的にご利用ください。借り過ぎにご注意ください。

本記事は2021年7月1日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。