総量規制とはどんな仕組み?対象外で借入れできる3つの方法も解説

公開日:2022/07/28

総量規制は、貸金業法に基づいた仕組みです。必要に応じて借入れできるようにするためにも総量規制の概要を事前に知っておくことは大切でしょう。

今回は、総量規制の概要や、総量規制の対象外となる3つの借入方法、ノンバンクと銀行のカードローンの違いなどについて解説します。

これからカードローンなどの借入れを考えている方は、ぜひ参考にしてみてください。

- 私が書きました

-

- 主なキャリア

-

生命保険会社にて15年勤務した後、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。生きるうえで大切な夢とお金のことを伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

- ※りそなグループが監修しています

総量規制とは「借入上限を年収の3分の1まで抑える仕組み」

まずは、総量規制の概要について解説します。

貸金業法に基づき

過度な融資を制限

総量規制とは、「個人消費者の借入上限を年収の3分の1までに制限する」という、貸金業法で定められているルールです。貸金業法は、2010年6月に完全施行された法律で、過度な借入れ・融資といった多重債務問題の解決、安全性の高い貸金市場づくりを目指しています。

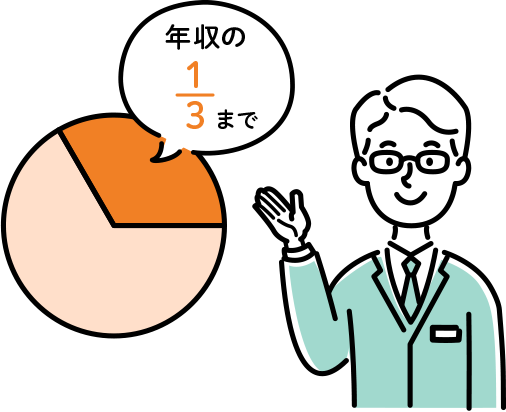

総量規制により、例えば、年収600万円の人であれば借入上限は200万円です。

なお、「年収の3分の1」とは借入額の総額を指すため、借入先ごとの借入上限ではない点に注意してください。そのため、上記の例の場合ですと、すでに150万円を1社から借入れている場合は、新たな借入可能額は合計50万円となります。

貸金業者のみが対象

総量規制の対象となるのは、貸金業者から個人が行う借入れのみです。貸金業者とは、お金を融資する業務をメインに行い、都道府県もしくは財務局に登録している消費者金融やクレジットカード会社などを指します。つまり、法人による借入れや、銀行からの借入れは、総量規制の対象外です。

また、クレジットカード会社の場合、総量規制の対象はクレジットカードによるキャッシングのみで、ショッピングでの利用分は対象となりません。

信用情報をもとに確認している

総量規制は、融資をする側の貸金業者が守らなくてはならないルールです。そのため、個人消費者から借入申込みを受けた貸金業者は、信用情報をもとに申込者の借入状況を把握する必要があります。信用情報とは、ローンやクレジット契約の申込み、利用状況などに関する情報です。

個人の借入れに関するデータは、シー・アイ・シー(CIC)や日本信用情報機構(JICC)などの信用情報機関に登録されています。金融業者は、これらの信用情報機関に照会することで、借入残高を確認できるようになっているのです。

ただし、年収は信用情報機関には登録されていません。そのため、年収に関しては、借入申込者が提出する源泉徴収票・給与明細などで確認しています。

限度額まで借入れできるとは限らない

信用情報は、総量規制に抵触するかを確認するためだけでなく、借入審査において返済能力を判断するための大切な要素といえます。

ただし、返済能力の判断基準は貸金業者によってさまざまです。そのため、貸金業者によっては、年収の3分の1よりも少ない額しか借入れできない可能性もあります。

総量規制は、個人消費者が貸金業者から過剰な借入れを防ぐためのルールです。最終的な融資額はあくまでも各貸金業者が決定するため、必ずしも年収の3分の1まで借入れできるわけではありません。

総量規制の対象から

外れる場合

総量規制の説明を見た人のなかには、「年収の3分の1を超える金額を借入れることはできないのか」と不安に感じる方もいるかもしれません。しかし、総量規制には、例外もあります。

ここからは、総量規制の対象から外れて借入れできる、3つの方法を見ていきましょう。

ただし、規制から大きく外れた金額の借入れは負担の増大につながります。申込みの際は、目先のことだけではなく、返済できるかどうかも併せて熟考することが大切です。

例外貸付の場合

「返済能力に問題がない」「借入れの緊急性が高い」など、顧客の利益の保護に支障がない融資の場合は、「例外貸付」として年収の3分の1を超えても借入れできる可能性があります。例えば、緊急に必要な医療費用の融資などがその一例です。

また、借り手側が一方的に有利になる借換えとしては、「おまとめローン」なども該当します。なぜなら、複数のローンを1本のローンにまとめることで適用金利が下がり、返済額を抑えることにつながるからです。

他にも、事業計画・収支計画・資金計画などをもとに、返済能力に問題ないと認められる場合は、個人事業者に対する融資も例外貸付に含まれます。

ただし、例外貸付として借入れた金額が、借入残高に算入されてしまう点は考慮しておいてください。

除外貸付の場合

「除外貸付」に分類される融資も、総量規制の対象外です。除外貸付とは、借入額が大きくなりがちなローンなど、「年収の3分の1まで」というルールの適用が難しい融資に適用されます。例えば、住宅ローンや自動車ローンは、一般的に融資額が年収の3分の1を大きく超える可能性がある貸付けです。

その他、有価証券や不動産を担保とした融資なども、除外貸付の対象となります。

なお、除外貸付は例外貸付とは異なり、借入額が借入残高に算入されません。総量規制の借入限度額に影響を与えないため、のちに新たな借入れが必要となっても借入れできる可能性があります。

銀行カードローン

銀行は、個人や法人に対する融資をしていますが、貸金業者ではありません。そのため、銀行カードローンでの借入れも総量規制の対象外です。

審査時に提出する収入証明書などで、安定した収入や返済能力が認められれば、希望している金額を借入れできる可能性もあります。

貸金業者のカードローンから銀行のカードローンへ乗り換えるのも、総量規制で困らないための一つの方法でしょう。

ただし、過度な借入れによって顧客が返済困難に陥ることがないようにする必要があります。その観点から、融資可能額に関する自主規制を設けている銀行もあります。

【ノンバンク&銀行】

それぞれのカードローンの違いとは

カードローンの利用を検討する際に、「ノンバンク」という言葉を聞いたことはないでしょうか。ノンバンクとは、銀行・信用金庫・信用組合など、預金業務を行っている金融機関以外の貸金業者です。消費者金融会社やクレジットカード会社などが該当します。

ここからは、ノンバンクと銀行のカードローンの特徴・違いについて確認していきましょう。

金利の設定

ノンバンクは、銀行系カードローンの金利と比べて高い傾向があります。その理由として挙げられるのが、総量規制や利息制限法の影響です。融資を行う際の金利は、利息制限法に基づき、融資額に応じた上限金利の範囲内で設定しなければなりません。

以下のように、融資額が小さくなるほど上限金利は高くなります。

| 融資額 | 利息制限法の 上限金利(年利) |

|---|---|

| 10万円未満 | 20% |

| 10万円以上 100万円未満 |

18% |

| 100万以上 | 15% |

ノンバンクは、総量規制による融資可能額の制限を受けるため、銀行に比べて融資額が低くなりやすく、その分金利が高くなると考えられます。

その他、融資する資金の出資元も、金利が高くなる要因の一つです。ノンバンクの融資資金は、もともと銀行から出資されたものが多く、利益を出すためにも金利を高めにする必要があるといわれています。

預金業務の有無

銀行では、預金をはじめ住宅ローンなどの各種ローン、他の金融商品やサービスを多く取り扱っています。そのため、同じ銀行の金融商品やサービスを利用することで、金利の引下げなどの特典を受けられることがあるのです。

一方でノンバンクは、預金業務は行っていないため、同様のサービスを受けることはできません。

銀行の方が一般的に金利が低く、他のサービスとの併用がしやすいといえるでしょう。

カードローンを利用するならりそな

カードローンのご利用を検討している場合は、りそなのカードローンがおすすめです。りそなのカードローンのおもなメリットは、以下のとおりです。

主要カードローンのなかでは金利が低い

主要カードローンのなかでも利用者が多い限度額100万円までの金利を比べると、りそなのカードローンは低く設定されていることが特徴です。

アプリやWebで

簡単に契約できる

カードローンの申込みから契約まで、アプリやWebで完結できることも、メリットの一つです。24時間365日いつでも申込みができるため、時間や曜日を気にして店舗に出向く必要も、書類を郵送する必要もありません。

また、「りそなグループアプリ」であれば、カードローンの申込みだけでなく、残高の確認・繰上返済や増枠の申込みなどもスマートフォンからできます。借入後の利便性が高いこともメリットでしょう。

カードローンお借入れでポイントがたまる

カードローンの借入れ(月中平均残高10万円以上)で、毎月ポイントをためることも可能です。その他の銀行取引でもポイントがたまり、WAONポイントやnanacoポイントなど多彩なパートナー企業のポイントとの交換や、キャッシュバックなどにも使えます。

まとめ

総量規制は、個人に対して年収の3分の1を超える融資をしてはならないという貸金業者に対するルールを指します。総量規制の目的は、返済能力を超える借入れ、多重債務を防ぐことです。

総量規制を超える借入れを希望する場合は、銀行カードローンへの申込みや借換えなどの方法もあります。とはいえ、借入後、返済困難に陥ることのないように、「借入額を大きくしすぎない」「金利がより低いカードローンを選ぶ」といった心がけも大切です。

りそなのカードローンには、次のような特徴があります。ぜひ、申込みを検討してみてはいかがでしょうか。

- 限度額100万円以下の金利が比較的低い

- 融資限度額が10万~800万円のなかから選べる

- 利用残高に応じて、ポイントがたまる

原則来店不要!

りそなのカードローンを

アプリやWebでお申込み!

来店不要で24時間365日

お申込みが可能!

さらにアプリなら仮審査不要。

ぜひご利用ください!

口座がある方はアプリでスムーズ!

ダウンロードはこちら(無料)

- ダウンロードはこちら(無料)

口座がない方もWebで来店不要!

収入と支出のバランスを考えて計画的にご利用ください。借り過ぎにご注意ください。

本記事は2022年7月時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。