消費者金融とは?銀行との違いやメリット・デメリットを解説!

公開日:2021/07/09

カードローンを取扱っている金融機関には、銀行以外にも消費者金融などがあります。

「名前はよく聞くけど消費者金融がどういう事業者かよくわからない」「銀行で借入れをする場合との違いがわからない」といった方もいるのではないでしょうか。

今回は、銀行と消費者金融で借入れを行うときの違いや、消費者金融で借入れを行うことのメリットやデメリットなどについて説明していきます。

状況次第では銀行のカードローンもおすすめなので、違いを知って借入先選びの参考にしてください。

- 私が書きました

-

- 主なキャリア

-

生命保険会社にて15年勤務した後、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。生きるうえで大切な夢とお金のことを伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

- ※りそなグループが監修しています

消費者金融とは?

消費者金融とは、おもにカードローンなどの個人向け融資をメインに扱っている事業者です。なかには法人に対する事業資金の貸付けを行う消費者金融もあります。

消費者金融は貸金業者として金融庁の許認可を受けた金融機関として、財務局および都道府県に登録されており、貸金業法という法律に基づいて金銭の貸付けを行っています。貸金業法では、貸付金額の基準や返済能力の確認など貸金業者が遵守すべきさまざまな規制が定められています。そのため、多くの消費者金融は、消費者が安心して借入れできるようなサービスや、使い勝手の良い貸付けサービスを提供しています。

消費者金融は、申込みをしてから借入れまでのスピードが早い点が特長です。消費者金融でも銀行同様、融資の際には審査を行いますが、なかには最短で申込みした即日に審査結果が出るところも多くあります。ただし、銀行に比べて金利はやや高めに設定されています。それでも、即日融資を受けたい人や短期間に少額を借りたい人には向いているかもしれません。

また、契約日や借入日から一定期間は利息がかからない無利息期間を設けている消費者金融も多くあります。無利息期間の条件は消費者金融によってさまざまですが、例えば「借入日から30日以内に返済すれば元本だけの返済で済み、利息は不要」といったものです。無利息期間中に返済可能な場合は、消費者金融を利用するのも一つの方法といえるかもしれません。ただ、消費者金融はこのような使い勝手の良さから借入れが癖になってしまう可能性も考えられます。借入残高が増えると当然利息の金額も大きくなっていくため、注意しましょう。

一方、銀行の場合は借入れまで時間がかかりますが金利は低めで、借入可能額も大きいのが特長です。急ぎでなかったり、高額な借入れを必要としている場合は、消費者金融は避け、比較的金利の低い銀行で借入れを検討するとよいでしょう。

消費者金融のメリット・

デメリットについて

ここでは、消費者金融のおもなメリットとデメリットを紹介します。借入れを検討する前によく理解しておきましょう。

消費者金融のメリット

まずは消費者金融のメリットからお伝えします。

最短即日利用可能

借入れまでのスピードが早いことは、消費者金融の大きなメリットの一つです。最短即日で利用できる点は、借入れを急いでいる人にとって非常に魅力的でしょう。無人ATM(無人契約機)を利用して申込みから借入れまでをその場で行うことができる消費者金融もあります。

病気やケガ、災害、必要な物の購入など、急にお金が必要な状況では重宝するでしょう。

返済の自由度が高い

消費者金融では、返済期日が複数用意されているなど、返済サイクルを自由に選択できるケースが多い傾向にあります。

銀行などのカードローンでは、月1回指定された日に返済することが多いですが、自分のタイミングで早めに返済することができたり、一括でまとめて支払うこともできます。給料やほかのお金の出入り状況に合わせた管理がしやすくなります。

うっかり返済忘れをしてしまうなど、返済遅延の回避につながるでしょう。

消費者金融のデメリット

続いて消費者金融のデメリットをお伝えします。

金利が高い

消費者金融の一番のデメリットともいえるのが、銀行などのローンに比べて金利が高く設定されている点です。消費者金融は保証会社の保証を受けられなかったり、後述する総量規制の影響で貸付額に制限があるといった背景があるため、比較的金利が高く設定されています。

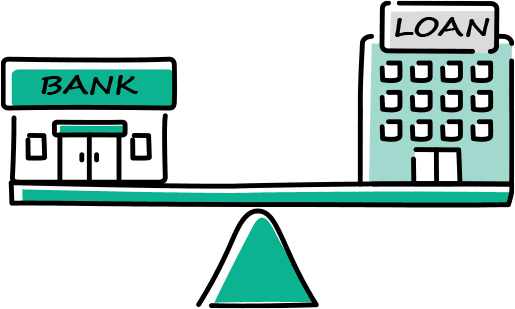

年収の3分の1までしか借入れできない

消費者金融では、「すべての貸金業者からの借入れの合計」に対し、年収の3分の1までしか借入れができません。なぜなら、「総量規制」という貸金業法で定められているルールがあるためです。

ただし、借りすぎ防止になると考えれば、メリットともいえるかもしれません。

消費者金融を利用する上での注意点

初めて消費者金融の利用を検討される方は、次のような点にもしっかり注意しておきましょう。

消費者金融の利用条件を

確認しておく

各消費者金融は、カードローンの申込条件を設定しています。具体的な条件は、各消費者金融業者によっても異なりますが、どの消費者金融にも共通する条件は次の2つです。

- 満20歳以上

- 安定した収入がある

未成年の方は、親権者の同意なくローン契約はできません。また、定期的に返済していくためには安定収入があることが必須です。そのため、専業主婦(夫)や無職の方は安定した収入があるとはみなされず、借入れできません。ほかにも、消費者金融によっては別途条件が設定されている場合もあるため、各社の利用条件をきちんと確認しておきましょう。

利用条件は、ローン利用者の返済能力を超える借入れを未然に防ぐのがおもな目的です。そのため、一般的に多重債務者や自己破産した人は、新たに消費者金融で融資を受けることが難しくなるので注意しましょう。

「総量規制」について

把握しておく

年収の3分の1までの金額しか借入れできない総量規制のルールがあることを先に説明しました。総量規制は、消費者金融だけでなく、クレジットカード会社などにも適用されます。

そのため、消費者金融からの借入れはもちろん、クレジットカードのキャッシング(※)も対象です。

(※)ショッピング枠は総量規制の対象外です。

総量規制は、これらの貸金業者からのすべての借入れを合わせて、年収の3分の1までという決まりです。そのため、すでにキャッシングを利用している場合には、そのことを踏まえた上で消費者金融での借入額を検討しなくてはなりません。

なお、銀行のカードローンは総量規制の対象になりませんが、独自の審査基準を設けています。そのため、必ずしも年収の3分の1を超えて借入れできるとは限らないので注意が必要です。

総量規制の詳細や、複数社での借入れのデメリットについて詳しく知りたい方は、次の記事もぜひご覧ください。

返済計画を立ててから申込む

借入れの検討をする際には、事前に返済計画を立ててから申込むことが重要です。返済の計画を立てないまま借入れすると、後々やりくりが難しくなったり、返済困難に陥ったりするなどのトラブルにつながる可能性もあります。

毎月の生活費から無理なく捻出できる金額や完済までの期日なども含めて計算し、計画を立てましょう。ボーナスが出る場合には、ボーナスでまとめて繰上返済を行うなど、スムーズに完済するためのプランを考えておくことが大切です。

まとめ

消費者金融は、早急な借入れが可能など利便性が高い一方で、銀行に比べて金利が高いなどのデメリットもあります。申込みをする前にメリット・デメリットをきちんと理解してから利用を検討しましょう。

銀行カードローンは、借入れまでに日数がかかり、また毎月の返済金額は消費者金融よりも高めに設定されています。しかし、その分返済が進み、金利も低いため支払利息を抑えることができます。また、あらかじめカードローンの契約をしておくことで、いざという時にすぐに借入れを行えます。自分の返済能力や状況に合わせてどちらを利用するか検討しましょう。

また、一度消費者金融で借入れしたローンを銀行カードローンに借換えすることも可能です。消費者金融ですでに借入れをしていて、返済額を抑えたい方は一度検討してみてはいかがでしょうか。

原則来店不要!

りそなのカードローンを

アプリやWebでお申込み!

来店不要で24時間365日

お申込みが可能!

さらにアプリなら仮審査不要。

ぜひご利用ください!

口座がある方はアプリでスムーズ!

ダウンロードはこちら(無料)

- ダウンロードはこちら(無料)

口座がない方もWebで来店不要!

収入と支出のバランスを考えて計画的にご利用ください。借り過ぎにご注意ください。

本記事は2021年7月1日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。