カードローンとキャッシングの違いとは?それぞれお得に使える状況を解説!

公開日:2021/07/09

更新日:2023/01/13

カードローンと、クレジットカードのキャッシング。どちらもカードを使ってお金を借入れできる仕組みのため、両者を混同している人も多いのではないでしょうか。

カードローンとキャッシングは、それぞれにメリット・デメリットがあるため、借りる状況によっておすすめのサービスが異なります。

そこで今回は、カードローンとキャッシングの違いや、状況に応じた選び方を解説していきます。

※「キャッシング(クレジットカード)」は、以下「キャッシング」と表記させていただきます。

- 私が書きました

-

- 主なキャリア

-

生命保険会社にて15年勤務した後、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。生きるうえで大切な夢とお金のことを伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

- ※りそなグループが監修しています

カードローンとキャッシングの違い

まずは、カードローンとキャッシングそれぞれについて簡単に説明します。

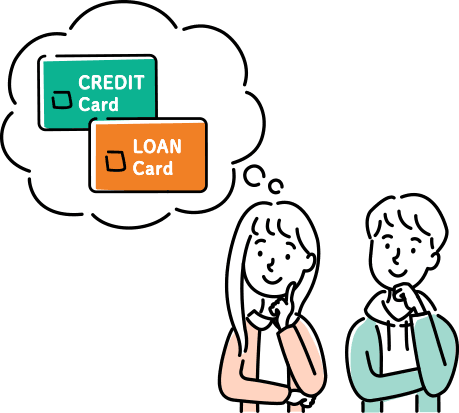

カードローンとは?

カードローンは、ローンカードを使ってお金を借入れできるサービスです。銀行やカード会社など、カードローンサービスを提供する会社と契約を結ぶことで、多くの場合「ローンカード」が発行されます。

また契約時には、最大いくらまで借入れできるかを表す「限度額」が定められます。限度額の範囲内であれば何度でも借入れできます。

2020年3月に公表された全国銀行協会の「銀行カードローンに関する消費者意識調査<調査結果>」によると、銀行カードローンを「必要があれば積極的に利用したい」「必要になった場合は、借入先のひとつとして考える」と回答した人は約20.9%でした。

この結果を踏まえると、カードローンは一般消費者にとって借入れ手段のひとつとなっていることがうかがえます。

キャッシングとは?

キャッシングは、ショッピングなどに利用するクレジットカードの機能の一つで、クレジットカードを使って行うお金の借入れサービスです。カードローンと違って、クレジットカードはショッピングの支払い時にも利用できます。

一般的に、クレジットカードは買い物の支払いで利用できる「ショッピング利用枠」とお金を借入れできる「キャッシング利用枠」の2つがあります。キャッシングを利用する場合は、あらかじめ「キャッシング枠(限度額)」を申込みする必要がありますが、枠の範囲内で何度でも借入れが可能です。

JCBが公表している「クレジットカードに関する総合調査(2021年度版)」によると、2021年におけるクレジットカード保有率は、85.9%(前年度86.6%)と高水準でした。クレジットカードは、手元にお金がなくても決済できるキャッシュレス決済であり、急いでお金が必要になったときなどに借入れしやすい特長があります。

ただし後述しますが、一般的にクレジットカードには「総利用枠」が設定されている場合があります。そのため、キャッシングを利用することでショッピング枠が減る可能性もあるので、注意が必要です。

カードローンとキャッシング、それぞれの返済方法

カードローンの返済は、リボルビング払いが一般的です。リボルビング払いとは、毎回の利用金額にかかわらず、利用残高に応じた一定額を毎月支払う返済方法を指します。

通常、余裕があるときなどに残高の一部、または全部を繰上返済することも可能です。

一方で、キャッシングの返済は「一括払い」、または「リボルビング払い」が一般的に適用されます。繰上返済ができる点は、カードローンの場合と変わりません。

カードローンとキャッシングの共通点

カードローンとキャッシングには、共通する部分もあります。

利便性の高さ

両者の共通点は、「借入れ手続きや手続き後に借入れする際の利便性が高いこと」です。カードローンもキャッシングもインターネットで手続きできる商品があり、限度額内なら必要に応じてATMなどで何度でも自由に借入れできます。

急にお金が必要になったときなどに、銀行やコンビニに設置されている提携ATMから引出しできるので利便性は高いといえるでしょう。一般的に、借入れしたお金の使い道は事業性資金を除き、基本的に自由です。

無担保・無保証人で借入可能

カードローンの多くは、無担保・無保証人で借入れが可能です。担保や保証人を用意する必要がないため、利用しやすくなっています。万が一、返済が難しくなったとしても、自分の資産を手放したり、保証人に負担をかけたりすることはほとんどありません。

一方で、両者ともに利用限度額の範囲内であれば何度でも追加で借入れが可能という点は、借入残高がなかなかゼロにならず、返済期間が長期化する可能性もあるので注意しましょう。

カードローンのメリット・デメリット

カードローンのメリット・デメリットを解説します。よく理解して、利用を検討しましょう。

カードローンのメリット

まずはカードローンのメリットについてお伝えします。

キャッシングよりもまとまった額を借入れしやすい

キャッシングとの比較になりますが、借入額の面でメリットは高めです。一般的に、キャッシングは利用限度額が数十万円単位で決められますが、カードローンであれば数百万単位での申込みも可能です。急なお金の入り用が重なったときには、まとまった額を借入れしやすいカードローンがあると安心でしょう。

りそなでは、借入限度額を10万~800万円の範囲で申込みができます。ただし、借入限度額は審査の結果で大きく異なるため、自分の希望通りになるとは限りません。

キャッシングよりも低金利の場合が多い

カードローンは、キャッシングと比較して低金利に設定される傾向があります。一般的に、借入限度額が大きくなるほど低金利です。

借入限度額は、年収や他社からの借入れ状況など審査によって決まるため、審査の結果次第ではあるものの、限度額の枠をあらかじめ多めに設定したり、すでに利用しているカードローンの限度額を引上げたりすることで、より低金利での借入れをすることもできます。

なお、カードローンの金利は「(下限値)%~(上限値)%」と幅を持たせて表示されているのが一般的です。

しかし、借入限度額と同じく、実際に適用される金利は審査の結果によって決まるため、各社のカードローンの金利を比較する際は、下限値ではなく上限値で行いましょう。

りそなのカードローン金利は以下のページで確認できます。

カードローンのデメリット

続いて、カードローンのデメリットについてお伝えします。

目的型ローンに比べると金利が高い

カードローンは、借りたお金の使途が自由(事業性資金を除く)なため、資金使途が制限されている目的型ローンに比べて金利が高めに設定されています。

そのため、車や家の購入など目的が決まっている借入れの場合は、マイカーローンやリフォームローンといった目的型ローンを活用したほうがよいでしょう。

保有するカードが増えてしまう場合もある

一般的に、カードローンは「ローンカード」という借入専用のカードを利用するため、保有するカードが増えて管理しにくいと感じるかもしれません。キャッシングの場合、クレジットカードをすでに持っていれば保有枚数が増えません。

なお、りそなのカードローンはお手持ちのキャッシュカードで借入れできるため、カード枚数が増えることはありません。カードローンを申込む際には、こういう点も確認しながら借入先を選ぶのもいいでしょう。

キャッシングのメリット・デメリット

次に、キャッシングのメリット・デメリットを解説します。カードローン同様に、よく理解して、利用を検討しましょう。

キャッシングのメリット

まずはキャッシングのメリットについてお伝えします。

クレジットカードで即日借入れができる

キャッシングは、クレジットカードを利用した借入れです。すでに、クレジットカードを保有している場合は、新たに審査をする必要がありません。そのため、キャッシングの利用枠が空いていれば原則即日に借入れが可能です。

急にお金が必要なときには、うれしいメリットでしょう。ただし、クレジットカードを申込んだときにキャッシング枠を設定していない場合は、別途キャッシング枠を申込まなければいけません。

申込み後には、キャッシング限度額を設定するための審査が行われるため、利用までに時間がかかる場合もあります。また、審査に通らなかった場合は利用ができません。

海外で利用できる

海外に行く際には現地のATMから現地通貨を引出せる利便性もメリットです。

タクシーやバス代など、ちょっとした現金が必要なときにも少額から引出し可能です。通貨両替の必要もなく、大金を持ち歩く必要もないため、安心かつ便利にキャッシングを利用できるでしょう。

また、海外にいてもオンラインでキャッシング手続きをすることも可能です。オンラインで手続きをする場合、指定の銀行口座へ借入金額が振り込まれるため、都合の良いタイミングで引出すことも可能です。

キャッシングのデメリット

続いて、キャッシングのデメリットについてお伝えします。

一般的にカードローンよりも金利が高い

先述したように、キャッシングの金利は、カードローンに比べて高い傾向です。同額を借入れする場合でも、金利が高いと利息額は増えてしまいます。借入額が多くなったり、返済期間が長くなったりするほど利息負担が大きくなる点はデメリットです。

金利が低い商品と比較して総返済額が大きくなってしまう点には注意が必要です。

りそなでは、りそなクレジットカード「クラブポイントプラスJCB」によるキャッシング金利を18.0%に設定しています。

ショッピング枠が減ってしまう可能性がある

クレジットカードは、キャッシング枠とショッピング枠が別々に設けられています。しかし、一般的にクレジットカードには、「総利用枠」が設定されている場合があります。

この場合、キャッシングを利用するとショッピング枠が減ってしまうため、ショッピングにおいて必要なクレジットカードのご利用ができなくなる可能性があります。

近年は、公共料金や保険料、自動車税などクレジットカード払いができるサービスが増えているため、ポイントをためる目的でクレジットカード決済を選ぶ人もいるのではないでしょうか。

例えば、公共料金などをクレジットカードで支払っている場合、ショッピング枠が減ったことで利用可能枠が不足し、決済不能になる可能性があります。

無計画にキャッシングを利用してしまうと、場合によっては家計上の大切な支払いができなくなってしまうため、注意が必要です。

なお、同じクレジットカードを使うとしても、一般的にキャッシングの利用でポイントは付きません。また、ショッピングとは異なり、一括返済する場合でも借入日数分の利息がかかります。

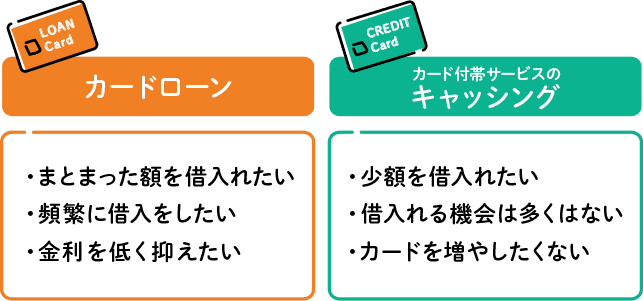

カードローンとキャッシングどう使い分ける?

結局、カードローンとキャッシングのどちらを利用するべきなのか、わからない方もいるかもしれません。「どちらを使うのがいいか」「どちらで借りるとお得になるのか」は、その人の状況や借入れのケースによって異なります。

カードローンを利用するとき

まずは、カードローンの利用が適する場合を紹介します。

低金利と借入可能額の大きさを重視するならカードローン

一般的に、キャッシングに比べてカードローンのほうが、借入可能な限度額の枠は大きく、低めの金利で提供されているため、「利息は抑えたい」「できるだけ多くの借入れが必要」「万が一に備えて利用限度額を高めに設定しておきたい」という方は、カードローンを利用するといいでしょう。

さらに、借入金額が増えるにつれて金利が下がる傾向があるため、高額の借入れや長期間での借入れにはカードローンが向いています。

カードローンを実際に使っている人の利用目的は?

先に紹介した「銀行カードローンに関する消費者意識調査」を見ると、実際にカードローンを利用している人の利用目的は「日常的な生活費の支出増加を補うため」が最も多くなっています。

特に、同目的での利用は50代で28.1%、40代では26.8%となり、支出が多いライフステージにある世帯の家計補助として役立っていることがうかがえます。

日常的な生活費のように頻繁に借りる機会がある場合は、カードローンを利用するのが向いているでしょう。

キャッシングを利用するとき

続いて、キャッシングの利用が適する場合を紹介します。

「スピード」を重視するならキャッシング

早急にお金が必要な方は、キャッシングを利用するといいでしょう。キャッシング枠がすでに設定されているクレジットカードを持っていれば、原則として新たに審査を受ける必要がなく、即日借入れができます。

また、キャッシング枠を新たに申込む場合でも最短即日で審査されるため、カードローンを新規で申込む場合よりも審査スピードが早い傾向があります。

キャッシングを実際に使っている人の利用目的は?

キャッシングの利用は、医療費や冠婚葬祭、給料日前のやりくりなど、予測できずに急な出費が発生したときが多い傾向にあります 。

カードローンに比べて金利が高めですが、借入れしても短期間で一括返済すればさほど利息負担も重くないため、短い期間の立て替えニーズの利用に適しています。

これらを踏まえると、借入れがさほど頻繁でない場合や、家賃や公共料金など、振替日前に残高が足りないときにキャッシングを活用すると便利です。

場合によってはキャッシングからカードローンへの借換えも

キャッシングの借入れ頻度が増えてきたらカードローンに切り換えるなど、状況の変化に応じた柔軟な使い分けを検討するのもおすすめです。

前出した「銀行カードローンに関する消費者意識調査」では、クレジットカードの返済負担軽減を目的として銀行カードローンなどを使っている人は15.4%、特に20代では20.2%と他の年代より高くなっています。

はじめは気軽に使えるクレジットカードを利用しても、利用後に返済負担が重く感じてカードローンに借換えたと推測できるでしょう。

まとめ

カードローンとキャッシングは、どちらもカードを使った借入れが基本です。

それぞれに特有のメリット・デメリットがあるため、利用する際はしっかりと内容を把握し状況に応じて使い分けられるようにするとよいでしょう。

万が一お金が必要になる状況に備えて、カードローンを事前に契約しておくこともできます。予めカードローンの契約をしておくことで、キャッシングに比べて低い金利で即日借りられる可能性もあり安心ですね。

なお、りそなではカードローンとキャッシングの両方を取り扱っています。本記事でご紹介した内容を踏まえ、ご自身の状況に見合った借入れを検討してみてはいかがでしょうか。

原則来店不要!

りそなのカードローンを

アプリやWebでお申込み!

来店不要で24時間365日

お申込みが可能!

さらにアプリなら仮審査不要。

ぜひご利用ください!

口座がある方はアプリでスムーズ!

ダウンロードはこちら(無料)

- ダウンロードはこちら(無料)

口座がない方もWebで来店不要!

収入と支出のバランスを考えて計画的にご利用ください。借り過ぎにご注意ください。

本記事は2023年1月13日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。