相続税の基礎控除とは?税額算出方法と各種控除を解説

公開日:2022/06/23

更新日:2024/07/26

自分の財産を親族に相続させる際や、自分が将来的に遺産を受け取る際、相続財産が基礎控除額内に収まるかどうか、気になっている方もいるかもしれません。

基礎控除額はすべての法定相続人に適用されますが、法定相続人の数によって額が変動します。基礎控除額を正しく算出するには、基礎控除の算出方法や法定相続人の数え方などを十分に理解することが重要です。

この記事では、相続税の基礎控除の概要や算出方法、法定相続人を数える際の注意ポイントなどについて解説します。併せて、相続税の計算方法、基礎控除以外の6つの控除枠についても紹介するので、参考にしてください。

- 私が書きました

-

- 主なキャリア

-

経歴:大手監査法人にて上場企業、公開準備企業の財務諸表監査・内部統制監査を実施、内部統制体制の構築支援コンサルティング、事業会社の内部監査に従事。その後、公認会計士業務から得た知見を活かして、中小企業の支援を身近に行うために大手監査法人を退職し、税理士として税理士法人を設立し、法人税・消費税等に申告及び相続税・贈与税の対策・申告を行い、公認会計士として顧問先に対して会計・税務に関する助言・指導を行い、黒字化支援のための経営計画の策定支援を行っている。

- ※りそなグループが監修しています

相続税の

「基礎控除」に関する

基本知識

まずは、相続税における基礎控除の概要と算出方法について、それぞれ解説します。

「相続遺産の総額から一定額控除できる金額」のこと

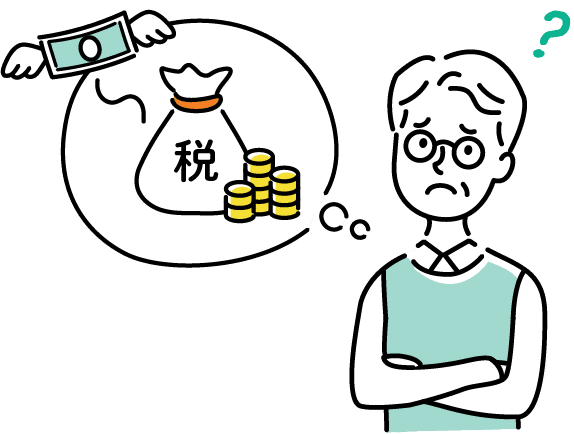

そもそも相続税とは、「相続した財産の額から、負債や葬式費用を差し引いた後の額」が、基礎控除額を上回っている場合に発生する税金のことです。

相続税の基礎控除は、相続税の計算で用いられる非課税枠を指し、課税対象となる相続財産額から一定額を引くことで、相続税を減額できます。

つまり、課税対象となる相続財産の額が、基礎控除によってゼロになれば相続税は発生しません。

基礎控除の算出方法

基礎控除額を算出する際は、以下の計算式を利用します。

- 基礎控除=3,000万円+(600万円×法定相続人の数)

基礎控除の計算で大きなポイントとなるのは、法定相続人の数です。例えば、法定相続人の数が変われば、基礎控除額が以下のように変わります。

横スクロールできます。

| 法定相続人の数 | 計算式 | 基礎控除額 |

|---|---|---|

| 1人 | 3,000万円+(600万円×1) | 3,600万円 |

| 2人 | 3,000万円+(600万円×2) | 4,200万円 |

| 3人 | 3,000万円+(600万円×3) | 4,800万円 |

| 4人 | 3,000万円+(600万円×4) | 5,400万円 |

| 5人 | 3,000万円+(600万円×5) | 6,000万円 |

| 6人 | 3,000万円+(600万円×6) | 6,600万円 |

| 以降、法定相続人が増えるごとに600万円ずつ加算される | ||

つまり、法定相続人の数が増えるほど、基礎控除として差し引ける額は大きくなるのです。

基礎控除を計算する際は、ぜひ以下の「相続税の基礎控除シミュレーション」もご活用ください。

自分の基礎控除はいくら?

簡単10秒診断!

次の世代への引継ぎをしっかり準備

制度改正により

2015年から相続税の

基礎控除額は引下げ

相続税の基礎控除額は、2014年12月31日まで以下の算式で計算されていました。

- 基礎控除=5,000万円+(1,000万円×法定相続人の数)

例えば、法定相続人が1人の場合、相続税の基礎控除額は6,000万円です。しかし、制度改正により基礎控除額の水準が引下げられ、2015年1月1日以降は法定相続人が1人の場合の基礎控除額は3,600万円になりました。

その結果、2014年以前における相続税の課税件数割合は4%前後で推移していましたが、2015年以降には倍増しています。

基礎控除を

理解するうえで重要な

「法定相続人」

法定相続人の概要を知る前に、遺産の分け方のルールを把握しておきましょう。

- 【大前提となる遺産の分け方のルール】

-

- 1.遺言書がある場合は、遺言書のとおりに遺産を分ける。

- 2.遺言書がない場合は、遺産分割協議(法定相続人全員による話し合い)で遺産の分け方を決める。

遺産分割協議で全員が納得すれば、法定相続分の割合に従わなくても問題ありません。また、その協議内容を第三者に主張するためには「遺産分割協議書」を作成することが必要です。

「民法によって相続する権利がある人」のこと

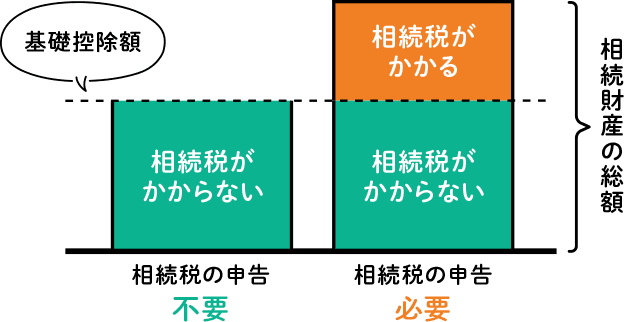

法定相続人とは、民法によって「相続する権利がある人」と定められている人を指します。例えば、被相続人(相続される故人のこと)に配偶者がいる場合は、常に配偶者が法定相続人に該当します。

また、配偶者以外の相続順位は以下のとおりです。

- 第1順位:子ども(亡くなっている場合は孫)

- 第2順位:第1順位がいない場合、父母(亡くなっている場合は祖父母)

- 第3順位:第1順位も第2順位もいない場合、兄弟姉妹(亡くなっている場合は甥姪)

上記のように、相続順位は被相続人との関係によって決まることが特徴です。また、子どもの法定相続人が亡くなっている場合、孫が代襲相続するケースがあります。父母が亡くなっている場合は祖父母が相続するケースがあります。

代襲相続とは、本来の相続順位である法定相続人(子ども)の代わりに、孫が相続することです。

基礎控除額を算出するときの注意ポイント

法定相続人の数え方は、基礎控除額を算出するときの重要なポイントです。ここからは、法定相続人を算出する際の注意ポイントについて解説します。

代襲相続人の数え方

代襲相続により法定相続人の数が増える場合、基礎控除額もそれに応じて増加します。

上図のように、相続人となる次男が亡くなっている場合、その子ども、つまり被相続人の孫が代襲相続人に該当するため、孫は新たな法定相続人と見なされ、基礎控除額の計算において加算されます。

「基礎控除の算出方法」で説明しましたが、人数が増えるごとに基礎控除額が600万円ずつ増加するのは、代襲相続人も変わりません。

また、上図の代襲相続人である孫が祖父の養子となっている場合など、同一の被相続人に対し、2人分の相続資格が認められる相続人のことを「二重相続資格者」と呼びます。

この場合、相続資格が2人分あるため、2人分の相続分が認められるのです。

ただし、2人分の相続資格が認められるのは民法によるものであり、税法においては1人分の基礎控除しか認められません。

相続放棄をした相続人は法定相続人に含まれる

相続放棄とは、一切、被相続人の財産・負債を相続しないことを指します。相続放棄をするには、相続の開始を知ったときから3ヵ月以内に、被相続人が最後に住んでいた地域の家庭裁判所に申述が必要です。

相続税の基礎控除額を算出する際は、相続放棄をした相続人も法定相続人の数に組み込むことができます。

養子の数には制限がある

被相続人に養子がいる場合には、実子の数によって法定相続人に含められる養子の数が変わります。

- 被相続人に実の子どもがいる場合:法定相続人になる養子は1人まで

- 被相続人に実の子どもがいない場合:法定相続人になる養子は2人まで

なお、特別養子縁組により被相続人の養子となっている場合や、被相続人の配偶者の実の子どもで被相続人の養子となっている場合は、実子として見なされます。

欠格や廃除は

法定相続人に含まれない

ただし、相続人が相続欠格や相続廃除に当てはまる場合は、法定相続人に含まれません。相続欠格になる事由としては、遺言書の偽造・変造や、被相続人や自分以外の相続人を殺害したケースなどが該当し、法律上当然に相続人資格の剥奪となります。

一方、相続廃除とは、被相続人に対する不貞行為や虐待などの理由によって、推定相続人を廃除できる手続きのことです。被相続人の生前の申し立て、もしくは遺言によって相続人の廃除ができます。

【5ステップ】

相続税の計算方法

ここからは、相続税の計算方法を5つのステップで解説します。

ステップ1:

課税価格を算出する

まずは、相続税計算のもとになる課税価格を算出します。課税価格とは、プラスの財産からマイナスの財産を引いた額のことで、それぞれの財産の主な例は以下のとおりです。

- プラスの財産:預貯金や土地、建物など、金銭に見積もり可能なすべての財産

- マイナスの財産:借入金や未払金などの債務、納める予定の税金

マイナスの財産には、相続人が負担した被相続人の葬儀費用も含まれます。なお、生命保険金や死亡退職金がある場合、「みなし相続財産」の対象となる点には注意しましょう。

みなし相続財産は、それぞれ非課税となる金額(500万円×法定相続人の数)を控除したうえで、課税価格に加算します。

ステップ2:

課税遺産総額を算出する

課税価格を算出後、実際に課税される課税遺産総額について計算します。その際、必要となるのが基礎控除額(算出方法は先述のとおり)です。

課税遺産総額は、基礎控除額を課税価格の合計額から差し引くことで算出できます。例えば、課税価格が9,000万円で法定相続人が合計4人の場合、課税遺産総額は3,600万円です。

- 課税価格9,000万円-基礎控除額5,400万円=

課税遺産総額3,600万円

このとき、課税価格の合計から基礎控除を差し引いた際の値がゼロの場合は、相続税が課されません。

ステップ3:

法定相続分をもとに

総相続税額を算出する

次に、法定相続分で課税遺産総額を按分し、法定相続人それぞれの仮の課税遺産額を求めます。その後、各人の課税遺産額に対して、「相続税の速算表」を適用したうえで、それぞれの相続税額を仮に算出します。

例えば、配偶者に按分された課税遺産額が4,000万円の場合、「相続税の速算表」に基づいた税率は20%、控除額は200万円です。この条件では、相続税額が600万円と計算できます。

- 課税遺産額4,000万円×税率20%-控除額200万円=相続税額600万円

上記のように、各人の仮の相続税額を計算したうえで合算すると、総相続税額(相続人全員分の合計額)を求められます。

ステップ4:

相続税の総額を実際の

相続分で按分する

続いて、相続税の総額を実際の相続分で按分していきます。その際、配偶者および1親等の血族(代襲相続人となった孫(直系卑属)を含む)以外の人が相続する場合は、相続税額の2割に相当する金額が加算されるため注意しましょう。

なお、遺産分割協議で決まらない場合も、法定相続分で分けたという体裁で、相続税の申告期限までに納税する必要があります。この場合、相続税を控除できる各種の特例を適用できず、納税額が増えるケースもありますが、後日の修正申告は可能です。

また、遺産分割協議が調ったとしても、納税資金を準備する時間が取れない可能性もあるため注意しましょう。

ステップ5:

各種税額控除・加算を行う

条件に合致すれば、配偶者控除や未成年控除などの各種控除を、各人の相続税額に適用できます。ただし、先述したとおり、配偶者や1親等の血族以外が相続する際は、2割に相当する金額の加算が必要です。

ちなみに、2親等である孫が相続する場合は、代襲相続の有無によって2割加算の対象となるか否かが異なります。

例えば、被相続人の子どもが亡くなっており、孫が代襲相続する場合は2割加算の対象から外れます。しかし、代襲相続でなく孫が相続する場合は、2割加算の対象です。

基礎控除以外の

6つの控除枠

相続税を控除する方法は、基礎控除以外に主に6つあります。以下で、それぞれの特徴を見ていきましょう。

配偶者の税額軽減

配偶者の税額軽減

被相続人の配偶者が相続する場合、「課税価格1億6,000万円」もしくは「法定相続分に相当する額」までは相続税が課されません。配偶者の法定相続分とは、民法で定められた相続割合の目安です。

例えば、配偶者と子どもが相続する場合、配偶者の法定相続分は2分の1と規定されています。つまり、課税価格が1億6,000万円を超えていた場合であっても、配偶者の法定相続分を超えていない限り、相続税額はゼロになるのです。

ただし、税額軽減の制度で相続税額がゼロになる場合でも、相続税の申告は必要となるため注意しましょう。相続税を申告する際は、「被相続人が亡くなった日または相続開始を知った日の翌日から10ヵ月以内」に、被相続人の住所を管轄している税務署に申告書を提出します。

未成年控除

未成年控除

相続人が相続開始日において未成年の場合、以下の計算式に基づいて相続税を控除できます。

- 控除額=(18歳-相続開始時の年齢※)×10万円

- ※相続開始時の年齢に1年未満の期間があるときは、切り捨てます。

例えば、相続開始時点で15歳9か月の未成年者が相続する場合、15歳として計算するため控除額は30万円です。

- (18歳-15歳)×10万円=控除額30万円

また、未成年者の相続税額から未成年控除の全額を引けなかった場合、扶養義務者の相続税額から残りの額を差し引くことが可能です。

障害者控除

障害者控除

相続人が85歳未満の障害者である場合、以下の計算式に基づいて相続税を控除できます。

- 控除額=(85歳-相続開始時の年齢※)×10万円

- ※相続開始時の年齢に1年未満の期間があるときは、切り捨てます。

ただし、上記は一般的な障害者が対象の計算式であり、特別障害者の場合は1年につき20万円の控除額です。また、未成年控除のケースと同じく、相続税額から引けなかった障害者控除の一部の額は、扶養義務者の相続税額から差し引けます。

暦年課税分の贈与税額控除

暦年課税分の贈与税額控除

被相続人が亡くなる前の一定期間内に行った暦年贈与が、相続財産の一部とみなされ、相続税の課税対象となる金額に加算されることを「生前贈与加算」と呼びます。

そして、生前贈与加算の対象となった方が贈与税を納めていた場合に、その贈与税額を相続税から控除できる制度が暦年課税分の贈与税額控除です。

生前贈与加算は、被相続人が亡くなる前の3年間に行われた贈与が対象でしたが、2023年度の税制改正により、2024年1月1日以降に暦年贈与により取得した財産については、生前贈与加算の対象期間が相続開始前の7年以内に延長されました。

被相続人の相続開始日に対する具体的な加算対象期間は、次のとおりです。

| 被相続人の相続開始日 | 加算対象期間 |

|---|---|

| ~2026年12月31日 | 相続開始前3年以内 (死亡の日からさかのぼって3年前の日から死亡の日までの間) |

| 2027年1月1日~2030年12月31日 | 2024年1月1日から死亡の日までの間 |

| 2031年1月1日~ | 相続開始前7年以内 (死亡の日からさかのぼって7年前の日から死亡の日までの間) |

なお、2027年1月2日以後に相続が開始する場合、加算対象期間内に贈与された財産のうち、相続開始前3年以内に贈与されていない財産の贈与価額については、総額100万円まで相続財産に加算されません。

小規模宅地等の評価減の特例

小規模宅地等の評価減の特例

小規模宅地等の評価減の特例(小規模宅地等の特例)とは、被相続人が所有していた特定の宅地等について、配偶者や同居親族等の要件を満たす相続人は、一定面積までは相続税の負担を軽減できるという制度です。

減額される金額は、以下のような割合にしたがって計算します。

横スクロールできます。

| 相続開始の直前における宅地等の利用区分 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地等 | 330平方メートル | 80% |

| 特定事業用宅地等 | 400平方メートル | 80% |

| 貸付事業用宅地等 | 200平方メートル | 50% |

例えば、特定居住用宅地等を相続した場合、評価額が最大80%減額されます。

小規模宅地等の評価減の特例は、配偶者の税額軽減と同様に、相続税額がゼロになる場合でも申告が必要です。この特例を受けるためには、期限までに申告を済ませる必要があるため注意してください。

相次相続控除

相次相続控除

相次相続控除とは、被相続人が亡くなる10年以内に納めた相続税のうち、一定額を相続人の相続税額から控除できる制度です。相次相続控除が適用される方の条件は次のとおりです。

- 1.被相続人の相続人であること(相続を放棄した方、相続権を失った方を除く)

- 2.その相続の開始前10年以内に開始した相続により、被相続人が財産を取得していること

- 3.その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対して相続税が課されていること

まとめ

相続税の基礎控除額は、法定相続人の数により変動します。法定相続人の数を算出する際には、代襲相続や相続放棄、養子の有無などに注意しましょう。

相続税の基礎控除を正しく適用することで、相続税額を減らすことが可能です。今回は相続税の基礎控除に関する概要を解説しましたが、実際に相続税を計算するには手順が複雑で、専門的な知識が欠かせません。

「相続税がかかるか知りたい」「相続税がかかるとしたら、いくらなのか知りたい」などの悩みを抱えている方は、税理士をはじめとした専門家への相談をおすすめします。

金融機関のなかには、相続税の簡易的な試算を無料でしてくれるうえ、ケースに合わせた対策の相談に乗ってくれるところもあります。まずは、そのような機会を活用したうえで、必要に応じて専門家への相談を検討しましょう。

相続財産を売却して納税に充てるという場合も、時間が足りずに慌てて売却しなければならない可能性があります。目標とする売却額に近づけるためには、事前にしっかりと計画を立てて準備しておくことが大切です。

相続について悩んでいるという方は、りそなで相談してみてはいかがでしょうか。円満な相続を実現するには、税金の把握だけでなく、誰にどの財産を引き継ぐかについて考えて遺言を作成することも重要です。

りそなの「遺言信託」なら、事前のご相談はもちろん、遺言書作成のお手伝いから遺言の執行まで、一貫して対応可能です。

また、生命保険などの「保険」の商品は、みなし相続財産として扱われますが、非課税枠が使えるケースもあります。りそなでは、お客さまのニーズに合わせて選べる保険商品を複数提供しています。

相続に関するお悩みを抱えているという方は、ぜひ一度、りそなまでお気軽にご相談ください。

自分の基礎控除はいくら?

簡単10秒診断!

次の世代への引継ぎをしっかり準備

本記事は2024年7月26日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。