個人年金保険料控除とは?適用条件や上限額と計算方法・シミュレーション

公開日:2021/10/29

更新日:2025/03/04

生命保険料控除の一種である「個人年金保険料控除」は、個人年金保険契約に特約を付加することで利用できます。所得税と住民税の両方で税負担の軽減効果を得られるため、積極的に活用したい制度です。

そこで本記事では、個人年金保険料控除の概要や適用を受けるための条件、上限金額といった基本的な内容について解説します。併せて、軽減される税額のシミュレーションや、個人年金保険料控除を受ける方法も確認していきましょう。

- 私が書きました

-

- 主なキャリア

-

元銀行員。若年層から高年層まで幅広い資産運用の提案を行う。メディアを通じて、より多くのお客さまに金融の知識を伝えたい気持ちが強くなり、退職を決意。

現在は、編集者として金融機関を中心にウェブコンテンツの編集・執筆業務に従事している。

- ※りそなグループが監修しています

個人年金保険料控除とは?

まずは、個人年金保険料控除の概要について説明します。

所得税や住民税の節税効果を得られる制度

そもそも「個人年金保険」は、公的年金とは別に、自身で老後に備えるための私的年金を指します。

そして、個人年金保険料控除とは、一年間に支払った個人年金保険料額に応じて所得控除を受けられる「生命保険料控除」の一種です。

支払った個人年金保険料の全額または一部を所得から差し引けるため、その年における課税所得が少なくなり、所得税や住民税の負担を軽減できます。

将来に向けた資産形成方法としては、NISAやiDeCoが広く知られているでしょう。個人年金保険には、所得控除による税負担軽減効果のほかにも次のようなメリットがあるため、NISAやiDeCoと併用すると効果的です。

- ・加入した保険会社に運用を任せられるため、運用選定先を決める必要がなく、忙しい方でも計画的に資産形成ができる

- ・既払込保険料より少なくなる可能性は高いものの、どうしてもお金が必要になったら解約返戻金を受取れる(iDeCoは積み立てた掛金を原則60歳まで引出せない)

なお、生命保険料控除には個人年金保険料控除のほかに「一般生命保険料控除」や「介護医療保険料控除」があります。

国税庁の「民間給与実態統計調査(令和5年分)」によると、給与所得者5,076万人のうち、生命保険料控除を利用している方の割合は、以下のとおりです。

- 個人年金保険料控除を利用した方:約13.8%(約701万人)

- 一般生命保険料控除を利用した方:約59.7%(約3,032万人)

- 介護医療保険料控除を利用した方:約49.9%(約2,532万人)

このように、個人年金保険料控除の利用は、他の控除に比べて低い状況にあります。その理由としては「個人年金保険料控除があまり認知されていない」「適用基準を正しく理解しておらず適用されていない」ということが考えられるでしょう。

個人年金保険料控除には新制度と旧制度がある

個人年金保険料控除を含めた生命保険料控除の取扱いは、新制度と旧制度のどちらに該当するかによって異なります。

- 新制度:2012年1月1日以降に契約を締結したケース

- 旧制度:2011年12月31日以前に契約を締結したケース

旧制度における生命保険料控除の区分は、一般生命保険料控除と個人年金保険料控除の2つとされています。一方で先述したとおり、新制度(現行制度)では、介護医療保険料控除が加わって3区分になりました。

「2種類か3種類か」という違いはあるものの、どちらも加入している生命保険契約の内容に応じた保険料控除を受けることが可能です。そのため、例えば死亡保険と個人年金保険に加入しているケースでは、「一般」と「個人年金」それぞれの保険料控除を別枠で受けられます。

個人年金保険料控除の適用条件

個人年金保険料控除の適用を受けるには、加入している個人年金保険契約に「個人年金保険料税制適格特約(以下、税制特約)」が付加されている必要があります。

個人年金保険に加入していても、税制特約が付加されていなければ一般生命保険料控除の対象となり、他の死亡保険と別枠では控除を受けられません。

なかには、税制特約を知らず、「特約」によって保険料が上がると思って付加しない方もいる可能性があります。しかし、税制特約は所得税法に定める「個人年金保険料」として、個人年金保険料控除の適用を目的としたものです。

入院特約や手術給付金特約といった保障を上乗せするための特約とは違い、税制適格特約の付加では、保障の内容や支払う保険料額は変わりません。

個人年金保険を契約する際には、以下2点を確認しましょう。

- 申込書上で「税制特約有」を選ぶ

- 加入後なら、保険証券や生命保険料控除証明書等できちんと付加されているかを確認する

なお、税制特約を付加するには、次の4つの条件を満たさなければなりません。契約の仕方にも注意しましょう。

- 1.年金受取人が契約者またはその配偶者であること

- 2.年金受取人は被保険者と同一人物

- 3.保険料の払込期間が10年以上であること

- 4.確定年金や有期年金の場合、年金受取開始が60歳以降かつ受け取り期間が10年以上であること

上記1と2の条件について容易にイメージできるよう、例として2つの契約パターンを紹介します。

- ・契約者=夫、被保険者・年金受取人=妻

-

契約者 被保険者 年金受取者 夫 妻 妻

これは、妻が60歳以降に年金を受取れるように夫が契約締結(契約者)し、保険料を支払うパターンです。

- ・契約者・被保険者・年金受取人=夫

-

契約者 被保険者 年金受取者 夫 夫 夫

上記のパターンでは、自分自身が60歳以降に年金を受取れるように自分自身で契約締結(契約者)し、保険料を支払います。

また、税制特約を付加する場合には、以下3つのポイントに注意しましょう。

- 1.個人年金保険料税制適格特約だけの解約は不可

- 2.上記4つの条件を満たさない契約内容への変更は不可

- 3.契約途中で年金額を減額した場合の返戻金は受け取れず、年金支給開始で増額年金として支払われる

「契約時に税制特約が付加されていない」「上記4つの条件を満たしている」といった場合には、途中から付加が可能です。しかし、すでに付加されている税制特約を途中で外すことはできません。

個人年金保険料控除の控除額上限の計算方法

紹介した適用条件は新制度と旧制度のどちらも同じですが、所得から控除できる上限額は新・旧どちらの制度かで異なります。個人年金保険へ加入する前に、確認しておきましょう。

なお、ここでは個人年金保険料控除の適用額として記載しますが、一般生命保険料控除や介護医療保険料控除における適用額の算出方法も、それぞれ個人年金保険料控除と同じです。

新制度の控除額上限

新制度における「個人年金保険料控除」の適用額は、1年間(暦年)に払い込んだ保険料総額に応じて、下表のように所得税と住民税でそれぞれ算出します。

横スクロールできます。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料 | 控除される金額 | 年間払込保険料 | 控除される金額 |

| 2万円以下 | 払込保険料全額 | 1万2,000円以下 | 払込保険料全額 |

| 2万円超 | (払込保険料×2分の1) +1万円 |

1万2,000円超 | (払込保険料×2分の1) +6,000円 |

| 4万円以下 | 3万2,000円以下 | ||

| 4万円超 | (払込保険料×4分の1) +2万円 |

3万2,000円超 | (払込保険料×4分の1) +1万4,000円 |

| 8万円以下 | 5万6,000円以下 | ||

| 8万円超 | 一律4万円 | 5万6,000円超 | 一律2万8,000円 |

参考:公益財団法人生命保険文化センター「生命保険料控除制度とは?」

所得税における個人年金保険料控除の上限額は4万円です。一般生命保険料と介護医療保険料にもそれぞれ適用されるため、生命保険料控除全体では12万円を上限に控除できます。

また、住民税の上限額は2万8,000円です。ただし、個人年金保険料および一般生命保険料、介護医療保険料の各控除額を合計しても、生命保険料控除全体で7万円が上限とされています。8万4,000円(2万8,000円×3)ではないので注意してください。

旧制度の控除額上限

新制度と同様に、旧制度では所得税・住民税について、それぞれ下表のように算出します。

横スクロールできます。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料 | 控除される金額 | 年間払込保険料 | 控除される金額 |

| 2万5,000円以下 | 払込保険料全額 | 1万5,000円以下 | 払込保険料全額 |

| 2万5,000円超 5万円以下 |

(払込保険料×2分の1) +1万2,500円 |

1万5,000円超 4万円以下 |

(払込保険料×2分の1) +7,500円 |

| 5万円超 10万円以下 |

(払込保険料×4分の1) +2万5,000円 |

4万円超 7万円以下 |

(払込保険料×4分の1) +1万7,500円 |

| 10万円超 | 一律5万円 | 7万円超 | 一律3万5,000円 |

2022年11月10日更新

旧制度における所得税の個人年金保険料控除上限額は5万円となり、一般生命保険料と合わせて生命保険料控除全体での上限は10万円です。

住民税では、3万5,000円を上限として控除されます。個人年金保険料控除を一般生命保険料控除と合わせた生命保険料控除全体では、7万円が上限です。

新制度と旧制度の両方に

加入している場合の控除額上限

新・旧制度のそれぞれに該当する契約がある場合にはどうなるのでしょうか。新・旧制度で、それぞれに上限額が異なるため、できれば控除額が大きいほうを選びたいものです。

新・旧制度の両方に加入している場合は、以下3通りの方法で計算し、控除額が最も大きいものを選べます(介護医療保険料控除を除く)。

- 1.新生命保険料のみで計算

- 2.旧生命保険料のみで計算

- 3.両方の適用額を合計して計算(ただし上限は所得税4万円・住民税2万8,000円)

個人年金保険料控除で軽減される税額をシミュレーション

それでは、個人年金保険料控除にどのくらいの税負担軽減効果があるのか、具体的なケースを想定してシミュレーションしてみましょう。

今回は、以下の条件に当てはまる方が、個人年金保険料控除を利用したとします。

- 年収500万円の30歳

- 課税所得に対する所得税率10%

- 新制度の個人年金保険に加入

- 年間払込保険料8万4,000円(月額7,000円)

- 払込満了60歳

個人年金保険料控除によって減額できる税金は以下の計算式で求められます。

個人年金保険料控除額=個人年金保険料の所得税(または住民税)控除額×所得税率(または住民税率)(%)」

今回のケースでは、所得税率が10%、所得に対しての住民税率は一律10%(都道府県民税4%+市町村民税6%)です。そして、年間払込保険料が8万4,000円のため、所得税では4万円、住民税では2万8,000円が控除額上限とされます。

これをもとに算出した、所得税と住民税の控除額は以下のとおりです。

所得税の控除額:4万円×10%=4,000円

住民税の控除額:2万8,000円×10%=2,800円

つまり、年間6,800円の税負担軽減につながります。

30歳から60歳までの30年間、同じ条件で個人年金保険料控除を受けたと仮定すると、合計20万4,000円の税金が軽減される計算です。

個人年金保険料控除を受ける方法・注意点

最後に、個人年金保険料控除の適用を受けるための申告手続きの流れについて説明します。

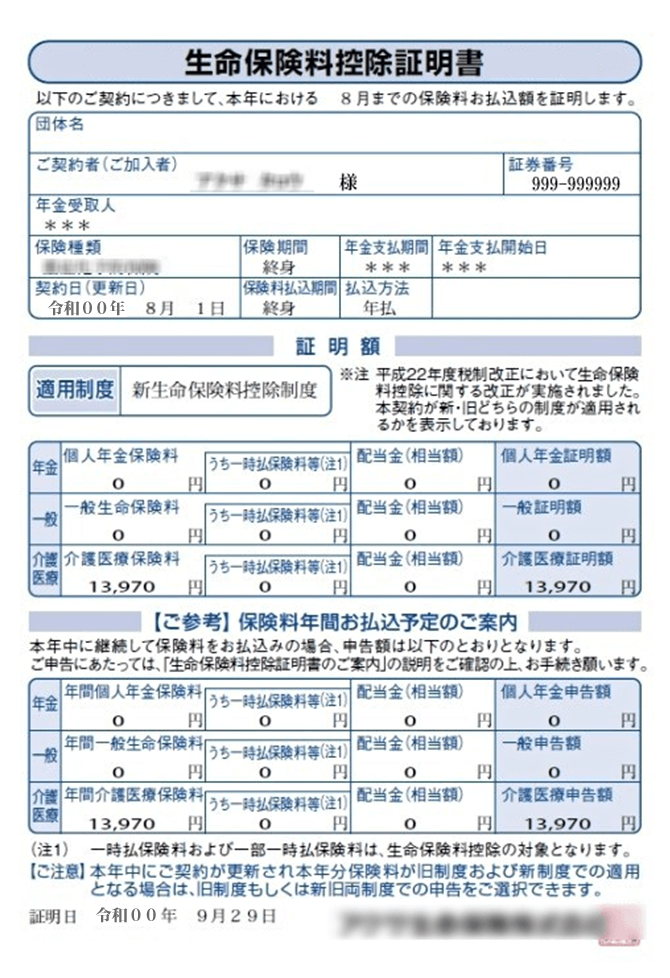

手続きには「生命保険料控除証明書」が必要

個人年金保険料控除を受ける際には、生命保険会社から契約者へ郵送される「生命保険料控除証明書」が必要です。保険会社によっては、税制適格特約付加の場合「個人年金保険料控除証明書」の名目で発行される場合もあります。保険会社や契約状況によって異なりますが、毎年10月中旬から発送されることが多いでしょう。

生命保険料控除証明書に記載されている主な内容は、以下のとおりです。

- 加入している保険の種類

- 保険の契約日

- 該当する控除区分

- 証明書作成時点での払込保険料

- 1年間に支払われる見込みの保険料

なお、2019年1月からは電子的控除証明書も利用できます。電子的控除証明書は、申告の際に紙面の控除証明書ではなく、電子データとして控除証明書を提出するものです。

具体的な取得方法は、保険会社ごとに異なります。多くの場合、各保険会社の契約者個人ページにアクセスし、控除証明書の電子データをダウンロードすれば入手可能です。

郵送される前に控除証明書が必要になるときや、紛失等で再発行が必要になるときに便利でしょう。ただし、電子的控除証明書を利用する場合には、年末調整や確定申告時の提出方法が変わることに注意してください。

会社員や公務員は年末調整で申告する

会社員や公務員などの給与所得者は、毎年12月頃に行われる年末調整で、個人年金保険料控除を申請します。「給与所得者の保険料控除申告書」を会社から渡されるので、必要事項を記入し、生命保険料控除証明書とともに会社へ提出しましょう。

年末調整での申告を忘れてしまった場合や、年間の給与収入が2,000万円を超えて年末調整ができない場合などには、次章を参考に確定申告を行ってください。

個人事業主やフリーランスは確定申告をする

個人事業主やフリーランスなど、年末調整で申告手続きをしない方・できない方は、確定申告で手続きをします。

また、会社の年末調整時に個人年金保険料控除証明書が手元になかった方も、確定申告であらためて申告可能です。

確定申告書の生命保険料控除欄(新・旧、一般・個人年金)に支払った保険料や控除額を記入して、個人年金保険料控除証明書を添付し提出します。

なお、2011年12月31日以前に締結した保険契約(旧契約)で1契約の年間保険料が9,000円以下のもの、および年末調整ですでに控除を受けた契約については、控除証明書の添付は必要ありません。

まとめ

個人年金保険料控除は、支払った個人年金保険料額に応じて、一定額を所得から控除できる制度です。

ただし、個人年金保険料控除適用のためには、いくつかの要件を満たす必要があるため、契約の仕方を事前に確認しておきましょう。

個人年金保険料控除について気になることがあったら、身近にあるりそなの窓口でお気軽にご相談ください。りそなでは保険商品を含め、老後に備えるための幅広い金融商品のなかから、一人ひとりに合った提案が可能です。

相談は何度でも無料!

あなたの収支状況に合わせた保険をプロがご提案!

100歳までのお金の動きを

予想して未来に備える!

将来の不安をお気軽にご相談!

保険の必要度とWeb保険を簡単見積り

本記事は2025年3月4日の情報に基づいて作成しておりますが、将来の相場等や市場環境等または制度の改正等を保証する情報ではありません。