新卒はどれくらい貯金すればいい?社会人なら知っておきたいお金のため方と増やし方

公開日:2022/02/08

更新日:2023/08/02

初任給を好きなものに使いたい気持ちは誰しも持つものですが、自分のためにお金を使うのと同様に、将来のために貯金することも大切です。

これからのライフプランに合わせて、早い段階から計画的に貯金していけば、将来的にお金の心配をせずに済みますが、初任給のうち、どれくらいを貯金すれば良いのでしょうか。

この記事では、新卒の貯金の目安と、貯金するコツを解説します。一般的な貯金額を知ることから、未来に向けたお金のため方・増やし方を学んでいきましょう。

- 私が書きました

-

- 主なキャリア

-

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強をはじめる。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はジャザサイズ。健康とお金、豊かなライフスタイルを実践・発信しています。

- ※りそなグループが監修しています

新卒の貯金の目安は

どれくらい?

新卒はどれくらい貯金すれば良いのでしょうか。およその収入と支出から、貯金の目安を算出してみましょう。

社会人一年目の貯金の目安は

手取りの1~2割

厚生労働省が公表している令和元年度賃金構造基本統計調査によると、大卒の場合の平均初任給は210,200円となっています。

初任給がそのまま収入になる、と思いたいところですが、実際には初任給額から社会保険料や住民税などが控除され、その残りが収入として手元に残ります。

給料から税金などの控除分を差し引いた金額を手取り収入と呼び、その金額は初任給の80%程度です。収入を計算するときは、初任給ではなく、手取り収入から考えるようにしましょう。

それでは、先ほどの賃金構造基本統計調査の結果から手取り収入を算出すると、大卒の場合の手取り収入は以下のとおりです。

手取り収入=初任給×80%

=210,200円×80%

=168,160円

貯金は手取り収入の1割から2割程度が目安とされているので、新卒の場合、月1.5~3万円が貯金の目安です。

ただし、社会人一年目は新しい環境に慣れるため、普段より出費が増える時期です。引越し費用や家具家電の購入費、仕事で使うバッグやスーツの購入費など、ほとんどの人にとっていつも以上に出費の増える年になる可能性があります。

出費が多い月に貯金しようとすると、生活の質を大きく下げなければなりません。目安はあくまでも目安と考え、無理のない範囲で貯金していくことが大切です。

社会人一年目の収支の概要

新卒の手取り収入168,160円のうち、1.5~3万円が貯金の目安と解説しましたが、この金額を貯金するのは難しいのでしょうか。それを知るために、まず、社会人一年目の収支の概要を知っておきましょう。

総務省が行っている家計調査によると、単身世帯の月平均支出は146,845円となっています。手取り収入が168,160円ですので、社会人一年目の人が実際に貯金に回せるお金は約2万円です。

ただし、ここで計算に使用した平均的な収入・支出額は、就職する企業や住んでいる地域によって異なります。

支出が多ければ貯金に回せる額も減ってしまうので、実際月にどれくらいお金を使っているのか、自身の支出の内訳を把握しておきましょう。

貯金するのは難しい?

新卒の手取り収入と支出をみると、手元に残るお金はそれほど多くはありません。

生活には意外にお金がかかるうえ、新卒一年目は何かと出費が多くなってしまいます。そんななかで毎月貯金をするのは難しく、目標額を達成するには工夫が必要です。

まずは自分の収支の内訳を知るところから、計画的な貯金をはじめましょう。

みんなはどれくらい貯めてるの?年代別の貯金額

ここからは、実際にどれくらい貯金しているのか、年代別の平均貯金額を見ていきます。

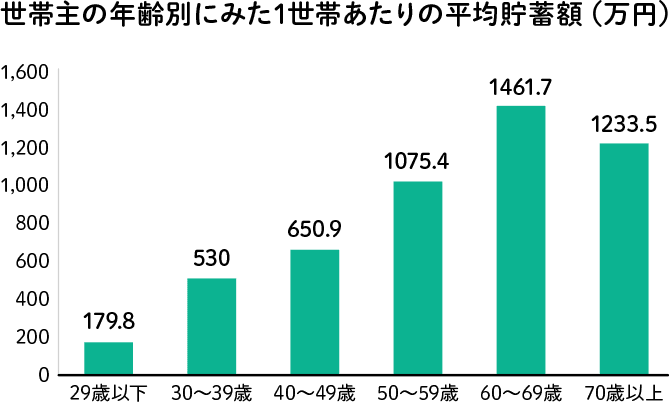

年代別の平均貯金額

貯金額は年代が上がるにつれて増えると思われがちですが、実際には結婚や子育て、老後など、ライフステージによって貯金額は増減しています。

厚生労働省が公表している2019年国民生活基礎調査によると、各年代の1世帯あたり平均貯蓄額は以下のようになっています。

引用:厚生労働省「2019年 国民生活基礎調査」

単身世帯が多く、収入も少ない29歳以下の平均貯蓄額は179.8万円となっており、全体のなかで最も低い値となっています。

30代と40代では、貯蓄額が500万円~600万円台まで増えますが、教育や住宅にお金のかかる時期でもあり、それほど貯蓄額は伸びていません。

子育てを終えた50代と60代では、貯蓄の額が一気に増え、ここでの貯蓄が70代以降の老後資金に充てられます。

退職して年金などで暮らす70代は、生活を貯蓄に頼ることが増え、60代の頃と比べて平均貯蓄額が低くなっています。

このように、平均貯金額の増え方や減り方はライフステージによって特徴があり、その裏には教育・住宅・老後などの大きな支出が関わっているのです。

知っておきたい将来かかるお金

将来にかかるお金としてよく挙げられるのが、教育・住宅・老後の三大資金。どれも数百万から数千万の資金が必要となるため、ためたお金の多くが、これら三大資金に使われます。

ただし、三大資金をはじめとする将来的に必要なお金は、ライフプランによって大きく変化します。

例えば、教育費は子どもの人数によって金額が変わりますし、住宅は中古住宅を購入してリフォームする場合と新築を購入する場合で大きく金額が異なります。

大切なのは、自分が将来どのような生活をしたいのか具体的にイメージすることです。暮らしをイメージできれば、そこにかかる費用と必要な貯金額もわかるため、10年後、20年後の将来を見据えて貯金計画を立ててみましょう。

生涯の収支や貯蓄額を診断

計画的な貯金で「安心」を手に入れよう

将来的な大きな出費に備えられたり、事故や怪我で急に収入が途絶えてもすぐに生活に困らなくなったり、貯金のメリットはさまざまです。余剰資金があれば、それを元手に投資し、お金を増やすという選択肢も生まれます。

貯金は、お金がないことで起こる不安を取り除く、重要な役割を持っているのです。計画的に貯金して、将来的な「安心」を手に入れましょう。

貯金を上手に増やす

3つのコツ

貯金が大切とわかっていても、なかなか貯金が上手くいかない人も多いのではないでしょうか。ここでは、貯金を上手に増やしていくコツを3つ紹介します。

貯金の目標額を決めよう

貯金の目標額を決めよう

なにかをはじめる際に、目標を立てることは大切です。貯金する際にも、目標額を決めておきましょう。

目標額を設定するポイントは、具体的な金額を決めておくこと。「1年で30万円ためる」「1ヵ月で最低2万円ためる」など、具体的な金額を決めておくと、目標にどれくらい近づいているかはっきりとわかります。

また、目標の貯金額から逆算して、月々の生活費の予算を立てれば、貯金するお金が足りないという状況を防げます。

ただし、高すぎる目標は計画の挫折につながってしまうので、努力すれば達成できそうなくらいの金額に設定しておきましょう。

毎月の収支を把握しよう

毎月の収支を把握しよう

貯金に必要な余剰資金を確保するためには、「収入を増やす」ことと「支出を減らす」ことが大切です。どれだけ貯金しようと思っても、余剰資金がなければ貯金することはできません。

どれくらい収入を増やせるか、どれくらい支出を減らせるかを考えるには、毎月の収支の把握が欠かせません。

収入は支払明細書や口座の入金を確認すればすぐにわかりますが、支出はタイミングや金額がバラバラなため、しっかりと把握していない人も多いのではないでしょうか。

月々の支出がどれくらいか把握できていない場合は、まずは支出状況の把握から始めてみましょう。

食費や水道光熱費、通信費など、項目ごとに大まかな支出を把握できていれば問題ありません。あまり細かく支出を把握しようとすると、手間がかかってしまい挫折のもとになるので注意しましょう。

収入と支出が把握できていれば、どれくらい貯金できるかがわかってきます。貯金できる余剰資金がない場合は、まずは収入を増やし支出を減らせないか検討してみましょう。

確実に貯金できる仕組みを作ろう

確実に貯金できる仕組みを作ろう

人は収入があると気がゆるんで、ついお金を使ってしまいがちです。不必要な出費を防ぐために、確実に貯金できるような仕組みを作っておきましょう。

最も有効な仕組みは、貯金のための口座と生活費のための口座を分けることです。貯金口座は入金のみ行い、出金しないようにすれば無駄な出費を防げます。収入があった際はすぐに貯金口座にお金を移しておきましょう。

また、毎月の給料から貯金分を天引きして貯金口座へ入れておくのも有効です。浪費を防ぐために、すぐに使えない状態にしておくようにしましょう。

計画的に貯金するなら「りそなグループアプリ」

を利用しよう!

貯金には専用のツールを使うのがおすすめです。計画的な貯金に便利な「りそなグループアプリ」を紹介します。

りそなグループアプリとは?

りそなグループアプリは、りそなが提供している無料のアプリです。口座残高や入出金明細の確認、振込をはじめとするさまざまな取引すべてをスマートフォンで完結できる便利な機能を持っています。

このアプリを使えば、月々にどれくらい支出しているのか、どれくらい貯金できそうなのか一目でわかるため、毎月しっかり貯金したい人におすすめのツールだといえます。

りそなグループアプリでできること

りそなグループアプリを利用すれば、基本的な銀行取引を行えるほか、取引情報を活用したサービスを受けられます。

アプリでできる銀行取引は、残高確認や振込、公共料金の支払い、海外送金、投資信託、カードローンなどです。

これらの銀行取引を利用したサービスには、出金レポートやつみたてボックスなどがあります。

- 出金レポート

口座の入出金やカードでの支払いなどの取引情報から、支出カテゴリごとの比較や前月との出金状況の比較などを行えます。 - つみたてボックス

「つみたてボックス」では貯める目的ごとに「目標金額」「目標までの期間」を設定し資産形成することができます。余裕資金での資産形成もワンタップで簡単です。つみたてボックスでは設定内容に応じて積立定期預金もしくは投資信託よりコースが選択できます。- ※目標貯金は2023年8月2日以降、「つみたてボックス」よりご利用いただけます。

また、アプリは自由にカスタマイズできるので、自分のライフスタイルに合わせて調整し、より使いやすい形で利用しましょう。

まとめ

貯金の目安は収入の1~2割であり、新卒の場合は毎月1.5~3万円程度です。

ただし、初任給は企業によって異なるうえ、新卒はなにかと出費が多くなってしまうため、あまり無理をせず、できる範囲で貯金するようにしましょう。

貯金がしやすくなる仕組みを作るには、毎月の収支を把握したうえで貯金の目標額を設定し、「りそなグループアプリ」を使うと便利です。

りそなの口座は「口座開設アプリ」からスマホで簡単に開設でき、利用手数料無料のATMも多数あるため、手数料を気にする必要もありません。りそなでは「給与受取」や「積立定期への預入れ」などお取引に応じてポイントやマイルがたまる「りそなクラブ」というポイントサービスを提供しています。上手に貯金をしたい方は、りそなのサービスを利用してみてはいかがでしょうか。

来店不要

スマホアプリで

最短翌営業日に口座開設

マイナンバーカードを

読み取り本人確認!

運転免許証・在留カードなどの撮影でもOK!

- ダウンロードはこちら(無料)

※カードがお手元に届くまで、

約2週間ほどかかります。

既に口座をお持ちの方は

こちらのアプリがおすすめ!

本記事は2023年8月2日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。