教育ローンの借換えをするメリット・デメリットは?注意点も解説!

公開日:2022/02/16

現在返済中の教育ローンがある場合、できるだけ負担を軽くしたいと考えている方は多いのではないでしょうか。返済負担を軽減する方法の一つとして、教育ローンの借換えがあります。

借換えとは、別の金融機関への乗り換え、つまり教育ローンを借りる金融機関を変更することです。しかし、教育ローンの借換えでどうして負担が軽減されるのか、疑問に思う方もいるかもしれません。

この記事では、教育ローンの借換えの仕組みを説明するとともに、借換えのメリット・デメリット・注意点を併せて解説します。

- 私が書きました

-

- 主なキャリア

-

生命保険会社にて15年勤務した後、ファイナンシャルプランナーとしての独立を目指して退職。その後、縁があり南フランスに移住。夢と仕事とお金の良好な関係を保つことの厳しさを自ら体験。生きるうえで大切な夢とお金のことを伝えることをミッションとして、マネー記事の執筆や家計相談などで活動中。

- ※りそなグループが監修しています

教育ローンの借換えとは?

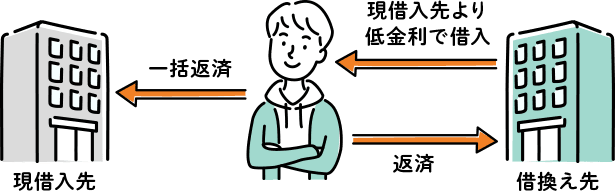

教育ローンの借換えとは、新たな金融機関の教育ローンを契約することで、現在返済中の教育ローンを一括返済することです。

教育ローンは、多くの金融機関が取扱っていますが、金融機関によって金利や借入れ可能額・借入れ後の返済方法・サービスなどが異なります。

そのため、ある金融機関で借入れたあとに、自分にとってより魅力的な別の教育ローンが見つかることもあるでしょう。

このような場合には、借換えすることで自分にとってメリットを得られる可能性があります。

借換えの申込みをする際は、借入中の借入申込書(コピー)・借換え対象商品の残高確認資料・返済状況を確認できる書類などの提出が必要です。

きちんと毎月返済できているかどうかも確認されるため、借換え前の教育ローンに延滞がある場合は借換えが難しくなります。

教育ローン借換えのメリット・デメリット

教育ローンの借換えをすることで、どのようなメリットが得られるのでしょうか。

なお、借換えにはメリットだけではなく、デメリットもあります。具体的なメリット・デメリットを理解したうえで、借換えをするか検討しましょう。

メリット

教育ローンを借換えるメリットは、おもに次の2つです。

返済総額を減らせる可能性がある

返済総額を減らせる可能性がある

借換え前後の金利差や、借換え後の借入金額、返済期間などによっても異なりますが、借換え前よりも支払うべき利息が減り、総返済額を減らせる可能性があります。

なぜなら、金利が高い教育ローンを一括返済できれば、高い利息を払い続ける必要がなくなり、借換え後は金利が低い教育ローンを返済していくことになるからです。

残高の把握や返済管理がしやすくなる

残高の把握や返済管理がしやすくなる

複数の教育ローンを借入れしていて、それらを1本の教育ローンにまとめる借換えであれば、残高の把握や返済管理がしやすくなります。

デメリット

教育ローンを借換えるデメリットには、おもに次の2つがあります。

借換えに手数料がかかる可能性がある

借換えに手数料がかかる可能性がある

金融機関によっても異なりますが、教育ローンの全額繰上げ返済時には「繰上げ返済手数料」、新規契約時には「事務手数料」がかかる場合があります。借換え時には、これらの手数料を考慮することが必要です。

大幅な金利差がなければ借換え効果を期待できない場合もある

大幅な金利差がなければ借換え効果を期待できない場合もある

総支払利息額は、金利以外に借入額や返済期間によって変わります。

借換えの場合、在学期間が経過していることもあり、借換え後の教育ローンの借入額や返済期間は、借換え前より小さく(短く)なるのが一般的です。

そのため、大幅に金利が変化しない限り、借換え効果を期待できない場合もあります。

教育ローンの借換えの

注意点

借換えのメリット・デメリットをご理解いただけたでしょうか。ここからは、実際に教育ローンの借換えを検討する際に注意すべきポイントを、3つに絞って紹介します。

利便性の高い金融機関を

利便性の高い金融機関を

選ぶ

借換え先の金融機関を選ぶ際は、利便性を考慮してください。

安心して借換えするためには、借入れ前だけでなく借入れ後の返済期間中にも、必要なときに気軽に相談できる金融機関が向いています。

もちろん、信頼のおける担当者がいるということも大事なポイントです。

また、借入残高があとどれくらい残っているのかすぐに確認できるかどうかも大切です。借入残高の確認方法は会社によって異なりますが、専用アプリを提供している金融機関がおすすめです。スマートフォンのアプリから手軽に借入残高を確認できるため返済の管理がしやすくなります。

借入れ前から完済までのことを考えながら、利便性の高い金融機関を選ぶようにしましょう。

借換え先の教育ローンを十分に比較検討する

借換え先の教育ローンを十分に比較検討する

現在加入している教育ローンと、借換えようとしている教育ローンをしっかりと比較することが大切です。

例えば、現在と借換え後の金利・返済総額・月々の返済額はもちろん、完済までの期間などを比較してみてください。

金利の比較に関しては、金利情勢や金利動向を考えるとともに、固定金利型か変動金利型かといった金利方式の確認も忘れないよう注意しましょう。

また、返済中の万一のことを考えて、借換え後に団信に加入できるかを確認しておくことをおすすめします。

教育ローンを検討する際は、以下のような内容を考慮することが大切です。

- 商品概要

- 借換えにかかる諸費用

- 申込み手続きにかかる手間や時間に対して得られる借換え効果

借換えにかかる諸費用も

借換えにかかる諸費用も

考慮する

借換えにかかる諸費用には、現在利用中の教育ローンの繰上げ返済手数料と、新たに契約する教育ローンの事務手数料があります。

より低金利の教育ローンへ借換えたとしても、諸費用が高ければ借換えの効果が薄くなりかねません。

これらの手数料を差し引いても、十分に借換え効果があるかどうかをしっかりと確認することが重要です。

手数料のかかり方は、金融機関によって異なります。例えば、現在利用中の教育ローンで繰上げ返済手数料がかかる場合、借換え後の教育ローンは事務手数料がかからないものを選ぶ工夫も大切です。借換え効果を、最大限に引上げられるように努めましょう。

りそなの「教育ローン」の特徴は?

教育ローンの借換えを検討されている方に、りそなの教育ローンの特徴を紹介します。初めて教育ローンを利用される方も、ぜひ参考にしてください。

アプリで残高確認できる

りそなが提供している「りそなグループアプリ」では、ローン残高や入出金明細などをいつでもワンタップで確認できます。

ローンを組んでいる人にとって、「あとどれだけ借入額が残っているか」「今月もきちんと返済できたか」など、返済の進み具合が気になるものです。

その点でも、いつでもどこにいてもスマートフォンのアプリで確認できると安心できるでしょう。

また、現況だけでなく将来の入出金予定も照会できます。先々の見通しが立てやすい面でもおすすめです。

いつでも相談できる

りそなでは、教育ローン利用中の相談窓口が常設されています。土・日・祝日や年末年始、GWは除きますが、平日10:00~17:00までの間、クレジットセンター(フリーダイヤル)による相談・問合せのサービスを受け付けています。

店舗に出向く必要がないため、日中は仕事などで忙しい方でも必要なときにいつでも相談可能です。

りそなの教育ローンは事務手数料無料!

りそなの教育ローンでは、借入れのための事務手数料がかかりません。事務手数料がかかるかどうかは、金融機関によって異なることを前述しました。

しかし、りそなでは諸手数料や保証料が無料のため、諸経費を抑えることができます。手数料などの諸経費で、借換え効果を薄めてしまう心配がありません。

まとめ

教育ローンの借換えは、別の金融機関から新たな教育ローンを借りて、現在返済中の教育ローンを一括繰上げ返済する方法です。

借換え後は、新たに契約した教育ローンを返済していきます。より低金利の教育ローンに借換えることで、総返済額を減らすことが可能です。

ただし、金融機関によっては借換えにともない、手数料が必要になる場合もあります。そのため、借換え後の教育ローンの内容をしっかりと確認したうえで、メリットがどれほどあるのかを検討することが大切です。

りそなの教育ローンには、次のような特徴があります。

- アプリやマイゲートでお金の管理がしやすい

- 相談窓口が常設されているので安心感を得られる

- 証貸タイプで契約いただくと、団体信用生命保険に加入できる(金利年0.3%上乗せ)

教育ローンの借換え先の一つとして、りそなを検討してみてはいかがでしょうか。

合格前でもOK

WEBで簡単申込み!

収入と支出のバランスを考えて計画的にご利用ください。借り過ぎにご注意ください。

本記事は2022年2月16日の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。