投資対象資産のリスク・リターンを押さえよう

世の中に6000本近くも存在する投資信託。株式、債券、リート、バランス・・・など、たくさんの種類があるけど、どうやって選んだら良いか分からない!という方も多いのではないでしょうか。自分に合った投資信託を探すうえで、今回は、投資対象となるさまざまな資産のリスク・リターンについてお伝えしていきます。

ケイスケさん

ご自身で色々と情報収集し、納得するまで考えてから決めたい派のケイスケさん。

投資信託を選ぶうえでケイスケさんが感じている疑問にお答えしていきます。

投資対象資産によるリスク・リターンの特性を押さえよう

世の中には、現在6000本近くの公募投資信託(個人投資家など、広く一般の人が購入できる投資信託)がありますから、無理もありません。ただ、商品がどの資産に投資しているかによって、商品全体を大きくカテゴリー分けすることができますよ。

株式に投資するファンドとか、債券に投資するファンドとか、株式や債券に分散投資を行うバランスファンドとかですよね?そういう種類があるのは分かるんですが、結局その中でどのカテゴリーに投資をしたらよいかが分からなくて。どうやって選んだら良いんでしょうか?

各資産には、それぞれリスク・リターンの特性があるので、それをおさえたうえで選ぶのが良いと思います。過去のリスク・リターンを実際に見てみましょう。

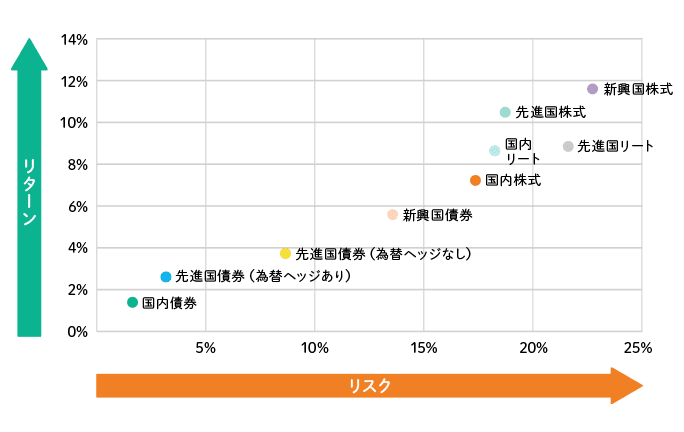

各資産の実績リスク・リターン

期間:2003年3月末~2021年3月末

(出所)ブルームバーグのデータをもとにりそなアセットマネジメント作成。

※各資産の使用インデックスはページ下部をご覧ください。

よく、「ハイリスク・ハイリターン」や「ローリスク・ローリターン」と言われますが、長期的な過去の実績を見れば、実際にそれが成り立っていることがよく分かります。

各資産には長い歴史があり、その歴史からすると、債券が突然株式と同じぐらい高いリターンを上げたり、逆に株式が突然債券と同じぐらい低いリスクになったりすることは、基本的にはありません。

なので、投資信託を選ぶうえでは、投資対象資産のリスク・リターン特性を理解しておくことが重要です。

たしかに、周りで投資をしている友達が、「最近株式市場が上昇しているのに、自分の持っている投資信託は全然上がっていない!」と言っていましたが、これは持っている投資信託の投資対象資産が、株式とは全然違うリスク・リターンの資産だからってことですね。

その通りです。そのお友達が持っている投資信託は、株式市場の上昇にはついていけなかったとしても、株式市場が大きく下落したときには、逆に値上がりしているような商品かもしれません。どの資産にも様々な特性があり、どれが一番良いと言うことはできません。それらの特性を理解して選ぶことが重要です。

各資産の年間リターンランキング

でも、先ほどの各資産のリスク・リターンを見ると、新興国株式は平均で年率12%程度のリターンをあげていますよね。そうであれば、新興国株式に投資するのが一番儲かって良いんじゃないですか?リターンの低い国内債券とか、先進国債券に投資する意味ってあるんでしょうか。

先ほどのグラフは、過去の長期間の平均をとったものなので、新興国株式も毎年12%ずつ上がるわけではなく、投資する期間によっては大きな損失が出る場合もあります。先ほどお話ししたように、逆にその期間に国内債券で投資をしていたらプラスになっていた、ということもよくあります。

実際に、過去15年間の年間リターンを見てみましょう。

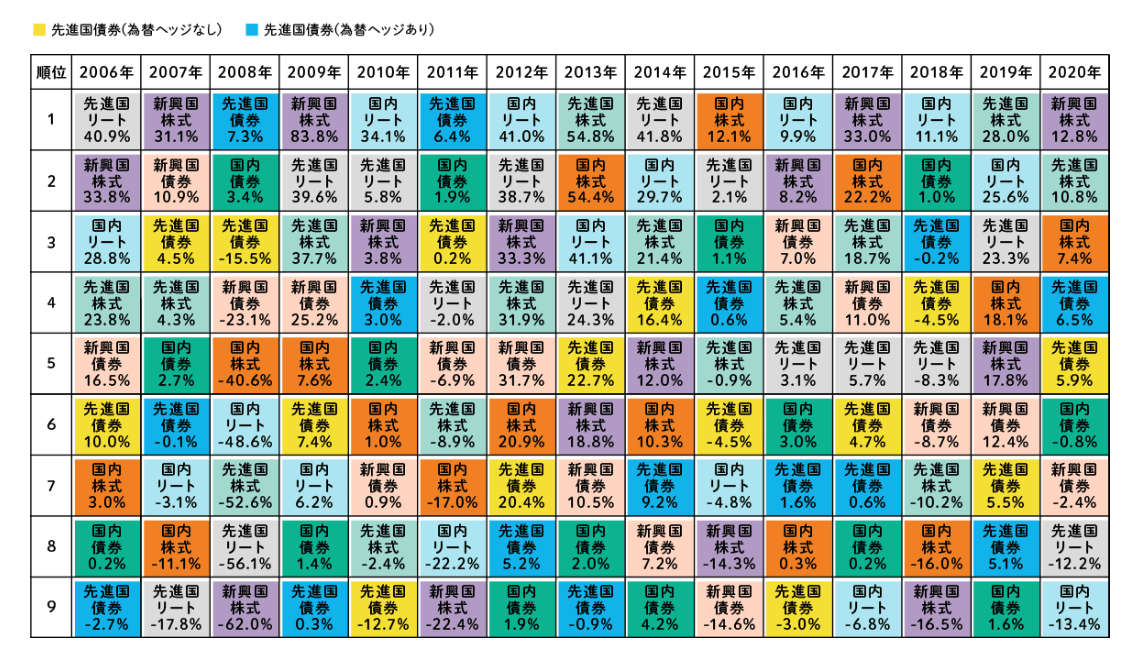

各資産の年間リターン(過去15年)

※各年毎にリターンの高い順に並べ替え

横スクロールできます。

(出所)ブルームバーグのデータをもとにりそなアセットマネジメント作成。

※各資産の使用インデックスはページ下部をご覧ください。

こちらを見ると、2007年の新興国株式のリターンは31.1%ですが、翌年の2008年にはなんと62%も下落しています。同じ年に、国内債券や先進国債券(為替ヘッジなし)はプラスのリターンになっていますね。

株式は、債券と比較し長期で見ればハイリスク・ハイリターンが成立しますが、短期的には大きなマイナスが出ることももちろんあります。長く投資できる場合には株式で良いかもしれませんが、短期間しか投資できない場合は、値動きが安定的なものの方が、大きな損失が出る可能性が低くなります。

運用期間に応じて考えることも大事なんですね。

自分がこれからどの程度のリターンが欲しいか、どのぐらいのリスクが取れるか、また運用できる期間はどのぐらいか、などを考えると、それに当てはまる資産はどんな資産か、見えてくるのではないでしょうか?

なるほど。ちなみに、どんな商品で運用しているんですか?

私は、会社のDC(確定拠出年金)ではハイリスク・ハイリターンの外国株式ファンド一本で積み立てしています。あと30年ぐらいは降ろさない資金なので、途中の値動きはほとんど関係無いため、リスクは気にせず長期的に高いリターンが期待できるものにしています。

へー!やっぱり、期間が長い場合はハイリスク・ハイリターンで運用しているんですね。

はい。一方、NISAでも積立をしていますが、こちらはまとまった資金を3年程度で時間分散しているので、DCより積立期間が短くタイミングの影響を受けやすいため、株式ファンド一本よりは少しリスクの低いバランスファンドで運用しています。

なるほど。期間が短い場合は分散させてリスクを抑えた運用を行っているんですね!私もiDeCoに入っているんですが、商品を何も選んでいなかったような・・・。さっそく、商品を見直してみます!

- 【本資料での使用インデックス】

- 国内債券:NOMURA-BPI総合、先進国債券(為替ヘッジあり):FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)、国内株式:東証株価指数(TOPIX、配当込み)、先進国債券:FTSE世界国債インデックス(除く日本、円換算ベース)、新興国債券:JPモルガンGBI-EMグローバル・ダイバーシファイド(円換算ベース)、先進国株式:MSCI-KOKUSAI指数(配当込み、円換算ベース)、新興国株式:MSCIエマージング・マーケット指数(配当込み、円換算ベース)、国内リート:東証REIT指数(配当込み)、先進国リート:S&P先進国REIT指数(除く日本、配当込み、円換算ベース)

資産形成を始めたくて、投資信託を選ぼうと思っているのですが、そもそも数が多すぎて。どこから手を付けたらよいのか分かりません。