リースバックとは?メリット・デメリットなどをわかりやすく解説

公開日:2022/09/28

自宅を利用した資金調達法の一つに、リースバックがあります。

リースバックとは、自宅を売却し資金を得るとともに、売却したあとの家を借りて継続して住む手法です。

短期間で資金を得られるほか、引越しの手間がないといったメリットがありますが、大切な自宅を売却する手法のため、リースバックの利用は慎重に検討しなければなりません。

今回はリースバックの概要とメリット・デメリット、リースバックするうえでの注意点を解説します。不動産を活用した資金調達を検討されている方は、ぜひこの記事を参考に、リースバックを検討してみてください。

- 私が書きました

-

- 主なキャリア

-

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強をはじめる。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はジャザサイズ。健康とお金、豊かなライフスタイルを実践・発信しています。

- ※りそなグループが監修しています

リースバックとは「自宅を売却し借りなおす

(セールアンドリースバック)」こと

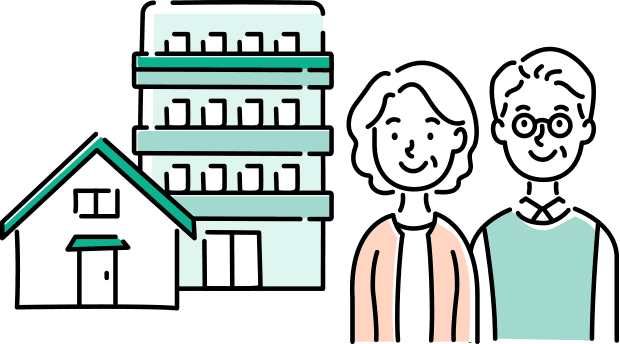

おもに資金調達を目的として利用されるリースバックは、自宅を売却し、売却後に賃貸契約を結ぶことで、もとの住まいに住み続ける仕組みです。自宅を売って(Sell)、賃貸(Lease)として住むことから、セールアンドリースバックとも呼ばれています。

リースバックは不動産会社やファイナンス会社などが実施しており、これらの事業者を通じて、自宅の売却と貸借を行います。契約の種類によっては、売却した住まいを買い戻せる場合もあります。

このように、リースバックは自宅を有効活用できる便利な仕組みですが、自宅という大きな資産を運用するため、慎重な判断が必要です。なんのためにリースバックするのかを明らかにして、計画的に仕組みを利用しましょう。

リースバックと不動産担保ローンの違いは?

自宅を活用して資金を得る手法には、不動産担保ローンと呼ばれるものもあります。

不動産担保ローンとは、自宅を含めた幅広い不動産を担保として提供し、融資を受ける手法です。融資後は毎月元本と利息を返済します。

不動産担保ローンは、リースバックと同様、自宅に住みながら資金調達できます。返済できなかった場合は、担保にした不動産を処分して返済に充てなければなりませんが、まとまった金額を長期間借入れできるのはメリットだと言えるでしょう。

では、リースバックと不動産担保ローンの違いはどこにあるのでしょうか。

リースバックと不動産担保ローンの大きな違いは、自宅の所有権の有無です。リースバックでは自宅を売却するため自宅の所有権はリースバック業者に移転します。しかし、不動産担保ローンは自宅を担保にするだけなので所有権は移転されません。

また、リースバックは売却益として資金を得てリースバック後に家賃を支払いますが、不動産担保ローンは融資として資金が提供され、のちに融資分を返済していきます。

リースバックと不動産担保ローンには、それぞれメリット・デメリットがあります。両者を比較して、自身に合ったサービスを選択することが大切です。

不動産担保ローンについては下記記事でも詳しく解説していますので、併せてご確認ください。

リースバックを検討するタイミング

リースバックは、どのようなタイミングで利用されるのでしょうか。リースバックを検討するタイミングをいくつか見ていきましょう。

-

- 老後資金を確保したいとき

- 自宅はあるけれど生活費に不安がある状態なら、リースバックを活用した資金確保がおすすめです。リースバックなら売却後も自宅にそのまま住み続けられるため、引越しの心配もありません。

-

- 住宅ローンを返済したいとき

- 住宅ローンの返済が負担となっている場合、リースバックで得た資金でローンを返済する方法もあります。ただし、リースバック後は家賃の支払いが発生するため、現在の住宅ローン返済額と、リースバック後の家賃をよく比較したうえで検討しましょう。

-

- 相続対策したいとき

- 自宅は大切な資産ですが、それを巡って相続人同士でトラブルになる可能性もあります。リースバックすることで自宅を売却しておけば、不動産を現金化できるため、相続人の間で均等に相続できます。

-

- 住み替えたいとき

- 自宅を売却して別の家に住み替えたい場合、住み替えにかかる費用を確保する手段としてリースバックは向いています。リースバックで資金調達できるほか、住み替える家が見つかって引越しの準備が整うまでは自宅に住み続けられるため、仮住まいを確保する必要がありません。

リースバックの

3つのメリット

リースバックにはどのようなメリットがあるのでしょうか。リースバックのメリットを3つ紹介します。

引越し不要

引越し不要

自宅を売却すると、新居を探したり、引越し業者を手配したりといった手間がかかります。しかし、リースバックの場合は売却後も同じ家に住み続けられるため、引越しにかかる手間がありません。生活環境が変わらないため、引越しによるストレスも減らせます。

また、リースバックには、外見からでは自宅を売却したかどうかわからないというメリットもあります。自宅の売却を近隣住民に知られたくない場合にも、リースバックは有効なのです。

家の維持にかかるコスト・リスクがなくなる

家の維持にかかるコスト・リスクがなくなる

固定資産税や都市計画税、修繕費など、自宅の維持管理にかかる費用はさまざまです。

リースバックで自宅が賃貸になれば、建物の維持管理は基本的にリースバック業者が行うため、コストを大幅に削減できます。災害で建物が損壊・倒壊し、建物の資産価値が損なわれるといったリスクを負うこともありません。

ただし、リース契約によっては修繕費が借主負担になる場合もあります。契約の際は、内容をよく確認しておきましょう。

まとまった資金を短期間で手に入れられる

まとまった資金を短期間で手に入れられる

通常の不動産売却では、買い主の募集や売買手続きなどに時間がかかり、売却代金を得るのに数ヵ月はかかってしまいます。

一方でリースバックの場合、リースバックの業者が自宅を一括現金で買い取るため、資金を調達するまでの時間がかかりません。できるだけ早く資金を調達したいなら、通常の不動産売却よりもリースバックが有利だといえます。

リースバックの

3つのデメリット

リースバックにはメリットもありますが、デメリットもあります。リースバックの3つのデメリットを見ていきましょう。

売却価格が安くなる傾向にある

売却価格が安くなる傾向にある

自宅をリースバックした際の売却価格は、利回り重視で設定されています。リースバック業者から見ると、不動産買取価格と買取後の家賃収入などをふまえて、どれだけ利益を見込めるかが査定の基準となるからです。

利回りを重視するリースバックでは、一般的に、売却価格は市場価格より低くなる傾向にあります。

また、売却価格が高かったとしても、その分家賃が高くなり、結果的に負担が増えてしまう可能性もあるため注意が必要です。売却価格が高ければ高いほど良いと考えるのではなく、売却後に支払う家賃がどれくらいになるかも考慮して、売却価格を検討しましょう。

家賃を払わなければ

家賃を払わなければ

ならない

当然ですが、リースバック後は毎月家賃を支払わなければなりません。

家賃は、築年数・立地・売却価格・家賃相場などによって決定されますが、リースバック時の売却価格などをふまえた結果、家賃が相場より高くなることもあるでしょう。

リースバックで資金を得られても、毎月の家賃が高いと、家計の負担になってしまいます。支払いが大きくなりすぎないよう、慎重に家賃を設定することが大切です。

家賃を低く抑える方法には、複数の不動産会社に査定を依頼して家賃の低い会社と契約したり、売却価格を下げる代わりに家賃を下げるよう交渉したりといった方法があります。リースバック後の生活を想定しながら、最適な価格設定ができるよう不動産会社と交渉してみましょう。

いつまでも借りられるとは限らない

いつまでも借りられるとは限らない

リースバックの賃貸借契約は、賃貸期間が設定される「定期借家契約」で締結されることがほとんどです。

定期借家契約では、契約期間終了後に貸主と借主の合意があれば、契約を再度結べます。しかし、契約更新時に両者の合意が得られなければ、再契約できず、引越しをしなければなりません。

再契約できないリスクを避け、できるだけ長く契約したい場合は、定期借家契約の契約期間を長く設定するか、契約期間の定めのない普通借家契約を締結しましょう。

リースバックで後悔しないためには?

大切な自宅を売却するため、リースバックは慎重に行わなければなりません。リースバックで後悔しないためのポイントを、2つ解説します。

契約内容をよく確認する

契約の際は、売却価格・賃貸価格・契約期間・契約形態などをしっかりと確認しましょう。自宅に長く住み続けたい場合は、賃貸契約の形態(普通借家契約・定期借家契約)についても確認が必要です。

また、将来買い戻しを検討している場合は、買い戻し特約が含まれているか、第三者への売却に制限があるかを確認しておきましょう。

将来を見据えて売却額と家賃を決める

売却額と家賃はリースバック後の生活に密接するため、慎重に検討が必要です。

売却価格や家賃設定が適正かどうかは、周辺の不動産の相場や、他のリースバック業者の見積もりと比較して判断します。契約時の判断材料となる情報は、できるだけ収集しておくのがおすすめです。

リースバックするなら

トラブルにも注意!

リースバックでは大きく資金が動くため、できる限りトラブルは避けたいものです。問題の発生を避けるためにも、リースバックのトラブル事例を知っておきましょう。

トラブル事例をいくつか紹介します。

-

- 家賃が高く、支払いが困難になった

- リースバック後の家賃が想定より高いと、生活を圧迫して支払いが困難になる可能性があります。契約の更新時に家賃を引上げられるケースもあるため、家賃や家賃の値上げについては契約時によく確認しておくことが大事です。

-

- 賃貸借契約を更新できず、退去しなければならなくなった

- リースバック後に期間の定めのある賃貸契約を結んでいる場合、期間終了後に貸主と借主の双方の合意が得られなければ、契約を更新できません。なかには契約を更新できず、退去を迫られるケースもあります。

-

- リースバック業者が倒産してしまった

- リースバック業者が契約中に倒産してしまうと、業者の資産である不動産も売却される可能性があります。売却後もその不動産を借り続けられるかは新しい所有者次第で、最悪の場合、退去を求められることもあります。

トラブルが心配な場合は、リースバック以外の資金調達法も検討してみてください。

リースバック以外の不動産を活用した資金調達方法

自宅を売却せずに資金を調達する方法として、リバースモーゲージと不動産担保ローンを紹介します。

リバースモーゲージ

リバースモーゲージとは、自宅を担保として融資を受ける方法です。自宅を活用して資金調達でき、資金借入れ後も自宅に住み続けられるという点で、リバースモーゲージはリースバックと似ています。

リバースモーゲージの特徴は、基本的に契約中の返済は利息分のみで、借入人が死亡した際に不動産を処分して借入金を返済するという点です。最終的な売却を前提としているため、リバースモーゲージはシニア向きの制度だといえます。

不動産担保ローン

(有担保ローン)

不動産担保ローンは、不動産全般を担保として融資を受ける方法です。借入れた資金は幅広い用途に利用でき、資金借入れ後も不動産に住み続けられます。

リバースモーゲージと仕組みは似ていますが、不動産担保ローンでは、毎月元本と利息分を返済します。仮に返済が困難になった場合には、担保にした不動産を売却し、ローンを返済しなければなりません。

しかし、リバースモーゲージと違い、不動産担保ローンなら返済終了後は不動産を資産として手元に残せます。不動産は大きな資産ですので、資金調達の過程で所有権を手放したくないと考える方も多いでしょう。自分や家族のために不動産を残しておきたい方は不動産担保ローンがおすすめです。

まとめ

自宅を売却し、売却後に賃貸契約を結ぶことで、もとの住まいに住み続ける仕組みのことをリースバックと呼びます。

リースバックを行う際は、売却額や売却時期、売却後の家賃などを考慮して慎重に内容を判断することが大事です。

判断の材料となる情報を、事前にどれだけ収集できるかが重要なため、リースバックのようなケースを考えていたら、まずは不動産会社や銀行に相談してみましょう。

なお、自宅を売却せず、担保に入れることで資金を調達する方法もあります。

りそなフリーローン(有担保型)なら、所有する不動産を担保にすることで、通常のフリーローンよりも低金利かつ高額(最大1億円)の借入れが可能です。

ローンのプロに相談できるなど、銀行ならではのサポート体制を整えているため、ぜひお気軽にご相談ください。

- りそな銀行・埼玉りそな銀行

-

- 関西みらい銀行

本記事は2022年9月28日時点の情報に基づいて作成しておりますが、将来の相場等や市場環境等、制度の改正等を保証する情報ではありません。