「経営者保証に関するガイドライン」への対応について

りそな銀行は、「経営者保証に関するガイドライン」を自発的に尊重し、本ガイドラインを融資慣行として浸透・定着させるよう努めてまいります。

当社は、2013年12月5日に経営者保証に関するガイドライン研究会から公表された「経営者保証に関するガイドライン」を踏まえ、「お客さまと保証契約を締結する」「保証人のお客さまより保証契約の見直しのお申し出があった」「保証人のお客さまが本ガイドラインに即した保証債務の整理を申し立てられた」などの場合には、本ガイドラインに基づき適切に対応するよう努めてまいります。また、保証取得時のルールの明確化や保証取得に関するモニタリングなどを通じて、本ガイドラインを融資慣行として浸透・定着させるよう努めてまいります。

「経営者保証に関するガイドライン」を踏まえた取組み

当社は、「経営者保証に関するガイドライン」を踏まえて真摯に対応することで、お客さまとの継続的かつ良好な信頼関係の維持・向上に努めております。

「経営者保証に関するガイドライン」を踏まえた具体的な取組み

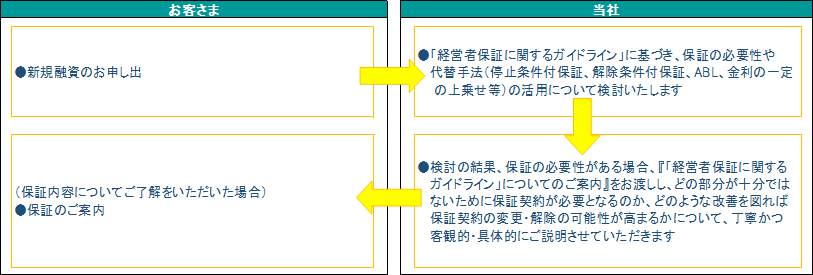

| 新たに保証をいただく場合 | お客さまのご意向も踏まえ、ガイドラインに基づき保証の必要性を検討してまいります。保証契約が必要と判断した場合は、「どの部分が十分ではないために保証契約が必要となるのか」「どのような改善を図れば保証契約の変更・解除の可能性が高まるか」などについて、丁寧かつ客観的・具体的に説明させていただきます。 |

|---|---|

| 保証契約の見直しのお申し出があった場合 | 経営改善が図られたことにより、保証契約の解除等のお申入れがあった場合には、改めて経営者保証の必要性や適切な保証金額等を真摯かつ柔軟に検討いたします。 |

| 事業承継時には前経営者が負担する保証債務は後継者に当然に引き継がせず、後継者の保証の必要性を改めて検討いたします。 | |

| 前経営者から保証契約の解除を求められた場合、前経営者の実質的な経営権・支配権、既存債権の保全状況、法人の資産・収益力による返済能力等勘案し、保証契約の解除を適切に判断いたします。 | |

| 保証債務の整理のお申し出があった場合 | ガイドラインに基づく保証債務の整理のお申し出があった場合、合理的な不同意事由がない限り、当該債務整理手続の成立に向けて誠実に対応いたします。 なお、原則として、保証履行の請求は、一律に保証金額全額に対して行うものではなく、保証履行時の保証人の資産状況等を勘案した上で、履行の範囲を決定させていただきます。 |

詳細については、以下のご案内をご確認ください。

経営者保証に関するガイドライン」についてのご案内

新規融資のお申し出があった場合の保証の検討フロー

経営者保証の機能を代替する融資手法

当社では、経営者保証の機能を代替する融資手法として、以下の融資手法をご用意しております。

| 停止条件付保証契約 | 特約条項(コベナンツ)に抵触しない限り保証債務の効力が発生しない保証契約 |

|---|---|

| 解除条件付保証契約 | 特約条項(コベナンツ)を充足した場合に保証債務の効力が消滅する保証契約 |

| ABL(Asset Based Lending) | お客さまが保有する「在庫」や「売掛金」などを担保とする融資手法 |

- ※ご融資にあたっては、審査の結果、ご希望にそえない場合がございますので、あらかじめご了承ください。

信用保証協会保証付融資については、保証料率の上乗せを条件として、経営者保証を提供しないことを選択できる融資制度もございます。

詳細については以下URLをご参照下さい。

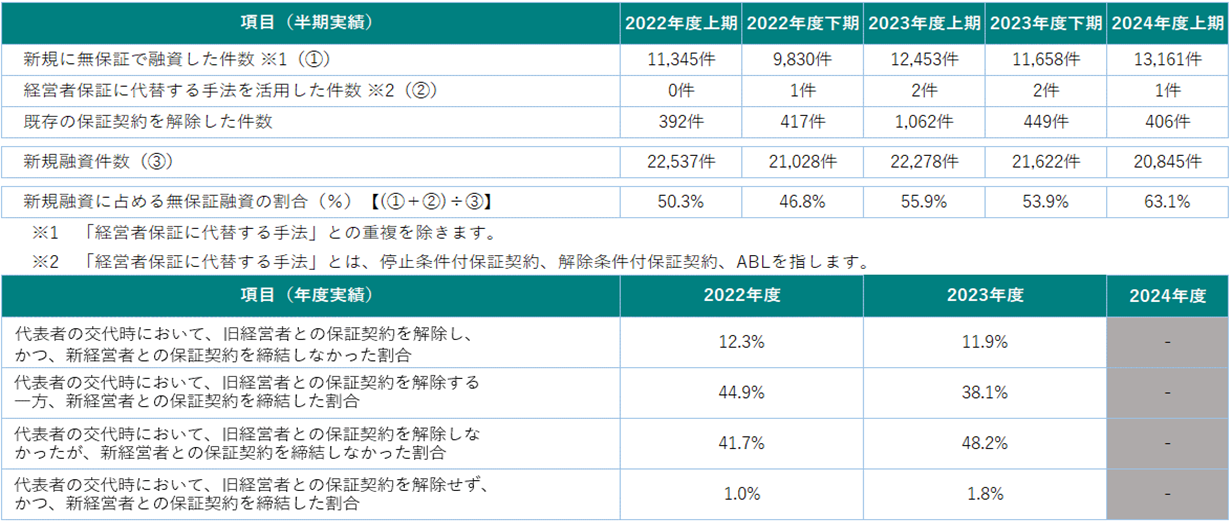

「経営者保証に関するガイドライン」の活用状況について

当社の「経営者保証に関するガイドライン」の活用状況(※)は以下のとおりです。

- ※「経営者保証に関するガイドライン」に基づく、中小企業者のお客さまが対象となります。

【重要】ウイルス感染を騙る「PCサポート詐欺」、銀行を騙って情報を入力させる「フィッシング詐欺」にご注意ください!

【重要】ウイルス感染を騙る「PCサポート詐欺」、銀行を騙って情報を入力させる「フィッシング詐欺」にご注意ください!