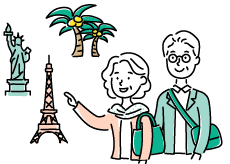

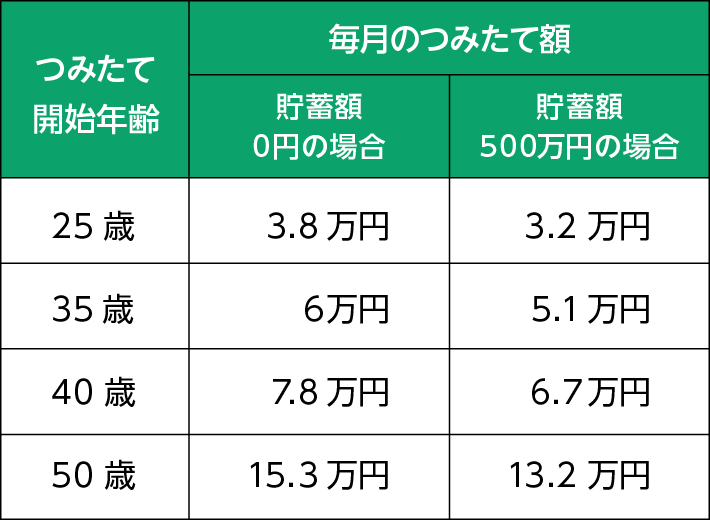

ゆとりあるセカンドライフに必要なつみたて額の目安

ご自身(ご夫婦)で約3,500万円を

準備するには

- ※将来の物価変動によってはゆとりある老後に必要な生活費等が変動する可能性がございます。

(出典)公益財団法人生命保険文化センター「令和4年度 生活保障に関する調査」および厚生労働省「令和4年度の年金額改定について」を基に作成

- 前提条件

-

- ご夫婦2人で公的年金(夫婦の基礎年金+夫の厚生年金)を受取りながら毎月38万円の生活費で65歳から90歳までの25年間、生活した場合を想定しています。

- 必要なつみたて総額は、25年間で必要な生活費から公的年金や退職金(退職一時金や企業型DCなど)1,000万円を差し引いた金額とします。

- 毎月のつみたて額は、それぞれのつみたて開始年齢から65歳までの期間、運用利回り3%で運用益が得られたと想定して試算しています。

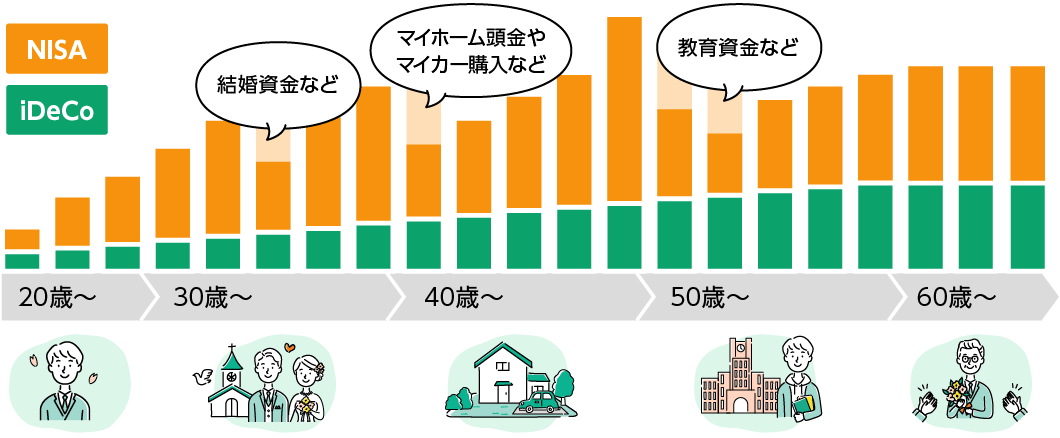

必要なのは、近い将来のための資金と老後に備える資金の両方…

税制メリットを活用して自分の資産を増やしていくことが大切!

-

- 近い将来

-

教育資金や住宅、車の購入など

NISAが有効

-

- 老後の生活

-

給与に代わる生活資金、公的年金の補完

iDeCoが有効

税制優遇を活用した

上手な資産形成術

例えば、毎月4万円積み立てていく場合、

2つの制度を活用するのがおすすめです。

| NISA 毎月2万円 |

iDeCo 毎月2万円 |

|---|---|

柔軟に |

セカンドライフ |

|

|

ライフプランに合わせた

活用イメージ

スクロールできます

- ※上記はイメージです。実際の運用結果を表示しているものではございません。

NISA・iDeCoの制度比較

| NISA | iDeCo |

|---|---|

投資できる金額 |

|

|

年間360万円(成長投資枠240万円、つみたて投資枠120万円) |

月額5,000円~68,000円 |

引出しの可否 |

|

|

いつでも引出し可能 |

原則60歳まで引出し・解約不可 |

税制メリット<積立時> |

|

|

積立てた金額分が全額所得控除の対象になる |

税制メリット<運用時> |

|

運用によって得た利益に税金がかからない |

運用によって得た利益に税金がかからない |

税制メリット<受取時> |

|

|

積立てた資産を受取る際にも各種控除の対象になる |

運用商品 |

|

|

成長投資枠:上場株式、投資信託など

|

投資信託、保険、定期預金など |

DC加入者限定特典あり

りそな銀行の

資産形成サービス

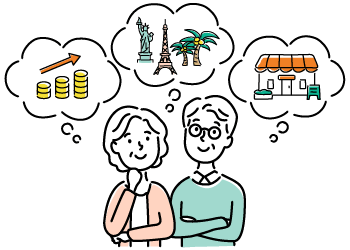

セカンドライフの生活を詳しくみていきましょう

ゆとりあるセカンドライフの

生活のイメージ

ご家族で旅行やレジャー、趣味や教養などを自由に楽しむためには…

(出典)公益財団法人生命保険文化センター「令和4年度 生活保障に関する調査」および厚生労働省「令和4年度の年金額改定について」を基に作成

- ゆとりあるセカンドライフのために備えておきたい金額

-

- 65歳から90歳までゆとりある生活をする場合に公的年金以外で必要な資金

【計算式】

149,000円/月×12カ月×25年間(65~90歳)

=44,700,000円 - 約4,500万円

-- 退職金(退職一時金や、DCなど)で一部を賄う

- 1,000万円

=- ご自身(ご夫婦)で準備をする必要があるお金

- 約3,500万円

- 65歳から90歳までゆとりある生活をする場合に公的年金以外で必要な資金

このお金を準備するには毎月いくらぐらい積立したら良いか

年代別に見ていきましょう

ご自身(ご夫婦)の貯蓄が

500万円あると想定した場合…

つみたて目標額:3,000万円

年代別の毎月つみたて額

-

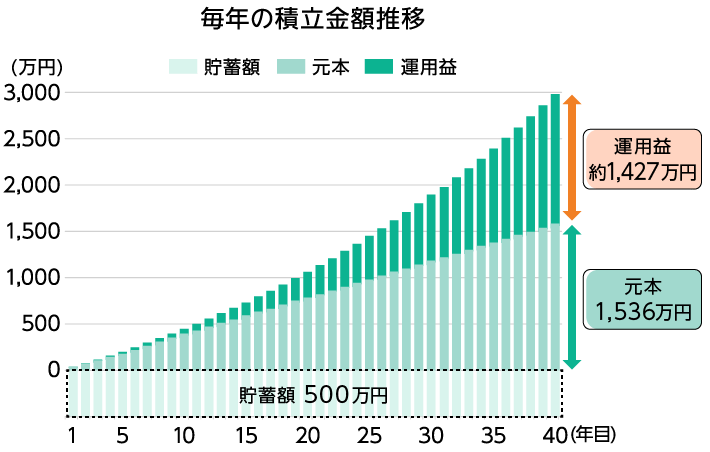

- 25歳運用期間:40年間(25歳~65歳)

運用利回り:3% -

毎月のつみたて額:32,000円

- 25歳運用期間:40年間(25歳~65歳)

-

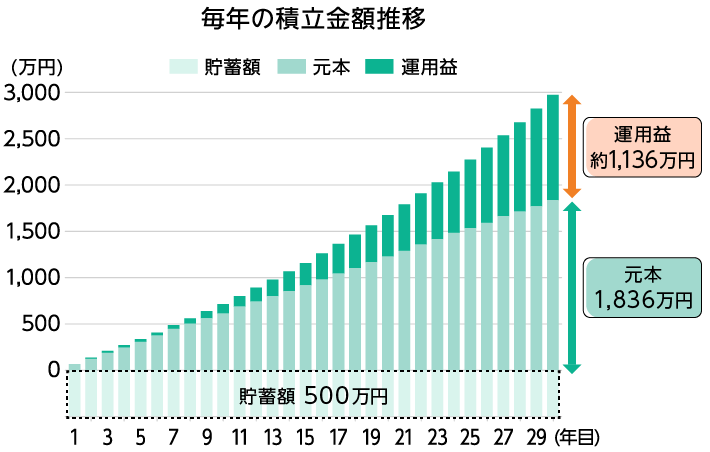

- 35歳運用期間:30年間(35歳~65歳)

運用利回り:3% -

毎月のつみたて額:51,000円

- 35歳運用期間:30年間(35歳~65歳)

-

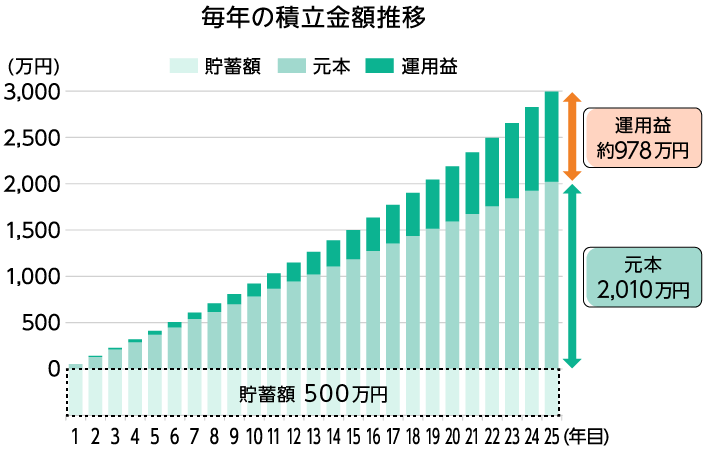

- 40歳運用期間:25年間(40歳~65歳)

運用利回り:3% -

毎月のつみたて額:67,000円

- 40歳運用期間:25年間(40歳~65歳)

-

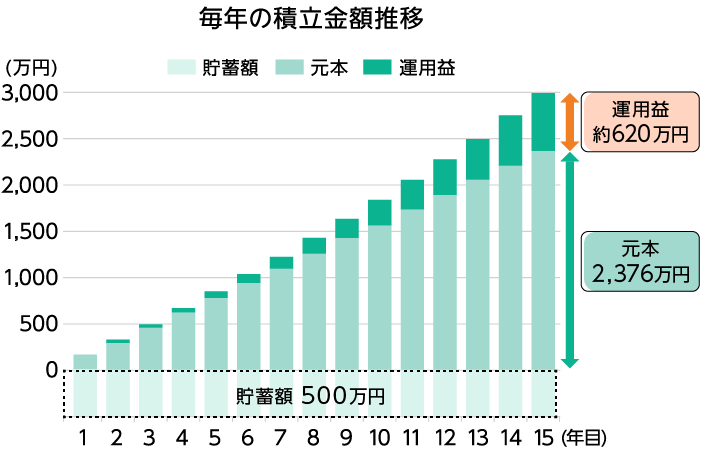

- 50歳運用期間:15年間(50歳~65歳)

運用利回り:3% -

毎月のつみたて額:132,000円

- 50歳運用期間:15年間(50歳~65歳)

- ※手数料や税金等は考慮しておりません。

- ※シミュレーションは過去のデータ等に基づいて試算を行うもので、将来の運用成果等を約束・保証するものではございません。

- ※将来の物価変動によってはゆとりある老後に必要な生活費等が変動する可能性がございます。

運用利回り3%って

運用利回り3%って

実現可能?

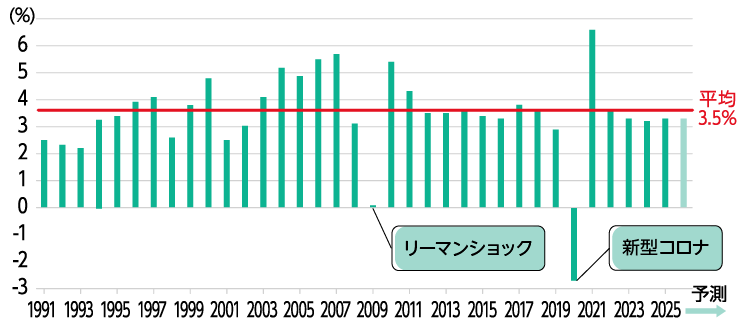

世界経済の成長率

- 世界の経済成長は、平均すると3.5%程度です。

- バランスファンドなどで世界に分散投資することで、実現できる可能性があるのではないでしょうか。

- 税制メリットをお受けいただくには、掛金を掛けていただく等、税法上の各種条件を満たしていただく必要があります。

- 掛金は原則として60歳まで引き出すことができません。

- iDeCoに加入いただくと、原則として途中脱退できません。

- 加入要件に合致しない等によりお申込みをお受けすることができない場合がございます。

- 加入される場合には所定の手数料がかかります。

- iDeCoの運用方法については複数の運用商品の中からお客さまご自身でお選びいただきます。運用結果によっては掛金元本を下回ることがあります。運用商品の内容については、専用コールセンターや、ホームページでご確認いただけます。

- 会計、税務、法律面については、公認会計士、税理士、弁護士にご確認ください。

- 投資信託は値動きのある有価証券等に投資しますので、株価、金利、通貨の価格等の指標に係る変動や発行体の信用状況の変化を原因として損失が生じ、元本を割り込むおそれがあります。

- 投資資産の減少を含むリスクは、投資信託をご購入のお客さまが負うことになります。

-

投資信託へのご投資では、商品ごとに定められた手数料等(お申込金額に対して最大3.3%(税込)のお申込手数料(購入時手数料)、純資産総額に対して最大年2.420%(税込)の運用管理費用(信託報酬)(※)、基準価額に対して最大0.5%の信託財産留保額、その他運用に係る費用等の合計)をご負担いただきます。手数料等の合計については、保有金額または保有期間等により異なるためあらかじめ記載することができません。

- (※)一部のファンドについては成功報酬が別途かかります。成功報酬は運用状況等により異なるためあらかじめ記載することができません。(2025年8月1日現在)

- 投資信託は預金でなく、預金保険の対象ではありません。また、銀行(当社)を通じてご購入いただいた投資信託は投資者保護基金の対象ではありません。

- 投資信託の募集・申込等のお取扱いは当社、設定・運用は投資信託委託会社が行います。

- 商品ごとに手数料等およびリスクは異なります。詳細については、店頭に用意しております最新の「投資信託説明書(交付目論見書)」および一体としてお渡しする「目論見書補完書面」を必ずご覧ください。

なお、「投資信託説明書(交付目論見書)」は当社Webサイトからもダウンロードできます。 - 商号等/株式会社りそな銀行 登録金融機関 近畿財務局長(登金)第3号 加入協会/日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本投資顧問業協会

- 日本にお住まいの個人のお客さまで成年に達した方(口座開設年の1月1日時点)が口座を開設できます。

- NISA口座は全金融機関を通じて、同一年において一人一口座のみの開設となります(金融機関変更をした場合を除く)。金融機関の変更を行い、複数の金融機関にNISA口座を開設したことになる場合でも、各年において1つのNISA口座でしか購入することができません。

- NISA口座内の株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年分の非課税投資枠で、すでに株式投資信託等を購入していた場合、その年分について金融機関を変更することはできません。

- 当社でのNISA口座対象商品は株式投資信託のみです。

- NISA口座は他の口座との損益通算、損失の繰越控除はできません。

- NISA口座は中長期投資のための制度であることから、短期間での売買(乗換え)を前提とした商品には適しません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は従来より非課税であり、NISA口座での制度上のメリットは享受できません。

- 非課税年間投資枠は、つみたて投資枠(120万円)と成長投資枠(240万円)を併用することで年間360万円までとなります。

- 非課税保有限度額は、購入残高(簿価残高)で、1,800万円(うち成長投資枠の上限は1,200万円)となります。

- 解約ファンドの簿価分の非課税枠を、翌年以降新たな投資に再利用できます。

- つみたて投資枠においては、定期的かつ継続的に対象商品を購入いただきます。つみたて投資枠として1回限りとする購入は契約できません。

- つみたて投資枠を契約した日から10年を経過した日、および同日の翌日以後5年を経過した日ごとに、お名前とご住所を確認させていただきます。当該日より1年以内に確認できない場合は、対象商品の受入れができなくなります。

- 成長投資枠対象ファンドは、信託期間20年未満、毎月分配型、高レバレッジ型などは除外されます。